Ich möchte Ihnen in diesem Beitrag ein ganz konkretes Produkt vorstellen. Über Kapital-Lebensversicherungen und private Rentenversicherungen existieren die unterschiedlichsten Ansichten – und nicht alle davon zeichnen ein positives Bild. Dessen ungeachtet existieren viele Situationen, sowohl im Privatleben als auch im Geschäft, in denen eine KLV eine unumwunden gute Anlage ist. Besonders dann, wenn die KLV wirklich mit dem Anleger im Blick entworfen wurde.

Ich präsentiere Ihnen daher das Produkt Universal Life der IDEAL Lebensversicherung a.G.

Das wesentliche Merkmal von Universal Life ist eine Überschussbeteiligung, die nicht nur sicher ist, sondern zudem deutlich über der nominalen Verzinsung bei Bankguthaben liegt. Dazu kann die Universal Life aus Bausteinen zusammengesetzt werden, und eine Rentenversicherung, einen Todesfallschutz oder eine Pflegeversicherung umfassen. Flexibilität ist hier großgeschrieben.

Das Besondere an dem Produkt Universal Life

Die Universal Life bietet den Anlegern eine sichere Verzinsung von 3,3 % bei Einhaltung aller Anlage-Regeln. Zusätzlich zu diesem Zins wird ab dem zehnten Jahr ein weiterer Bonus ausbezahlt, der sogenannte Treuebonus.

Damit steht die Universal Life Lebensversicherung bei der Rendite schon einmal ganz oben. Zusätzlich muss als weiterer Vorteil erwähnt werden, nämlich der, dass Ihre Einlage im Versicherungsstock des Anbieters mit der gesetzlichen Einlagensicherung durchaus stabiler liegt, als bei einer Bank. Bei Banken besteht immer das Risiko, dass sie zum Spielball politischer Entwicklungen werden. So haben noch vor 10 Jahren nur die Wenigsten geglaubt, dass der Sparer sich einmal Minuszinsen gegenübersehen würde. Davor sind Sie bei der IDEAL Lebensversicherung a.G. sicher geschützt.

Im Vergleich zu vielen anderen KLV sind die Kosten bei der Universal Life nicht nur einfach und übersichtlich, sondern sie werden auch absolut transparent angezeigt.

Zur Sache: dies sind die Bedingungen

Die erste Hürde ist der Mindestanlagebetrag. Die IDEAL Lebensversicherung a.G. erwartet eine Mindesteinlage von 12.000,- Euro. Nach oben ist die Höhe der Einlage nicht begrenzt, allerdings gibt es einen idealen Korridor von 12.000,- Euro bis 25.000,- Euro. Bei Einlagen in diesem Bereich wird vom ersten Tag an mit der jährlichen Verzinsung von 3,3 % gerechnet.

Die Einlagen können zudem Jahr für Jahr wiederholt werden, und so der Kapitalstock rasch in große Höhen gebracht werden.

Bei einer Einlage von über 25.000,- Euro wird der Überschussanteil um 0,5 % für die ersten vier Jahre reduziert. Danach erfolgt die volle Auszahlung der 3,3 % Zinsen abzüglich Kosten. Wenn Sie Ihre Einlage jährlich wiederholen, hat dies keinen Einfluss auf die Überschussbeteiligung.

Für jede Einlage, die über zehn Jahre liegt, wird ein monatlicher Treuebonus in Höhe von monatlich 0,3 ‰ ausbezahlt – dies entspricht jährlich weiteren 3,6 ‰ Rendite. Was sich zunächst nach nicht viel anhört, ist dennoch reell betrachtet eine weitere Verbesserung Ihrer Rendite, die zudem immer noch höher liegt, also so manche Verzinsung von Bankguthaben. Das eine oder andere Geldinstitut wirbt mit Zinsen von 0,01 % – und dies entspricht einem Zehntel Promille. Von einer solchen Rendite beträgt allein der Treuebonus der Universal Life schon das Sechsunddreißigfache.

Der Treuebonus wird von diesem Zeitpunkt an alle fünf Jahre wiederholt, um diejenigen Sparer zu belohnen, die langfristig denken, und ihre Verträge auf die Zukunft ausgerichtet lange liegen lassen.

Die Kosten der Universal Life

Die Kosten dieser universellen Versicherung werden mit einem zweischichtigen Modell berechnet. Für jede Einlage werden sofort 6,5% an Gebühren fällig. Da Sie durch diese Regel erst im dritten Viertel des zweiten Jahres im Plus sind, sollte klar sein, dass diese Anlage gut überlegt werden muss, denn kurzfristige Liquidierung einer neu begonnen Anlage bedeutet eine heftige Kapitalvernichtung. Diese Startgebühr wird fällig, egal ob Sie eine einmalige Einlage machen, oder ob Sie gemäß einem monatlichen Sparplan einzahlen.

Darüber hinaus wird lediglich noch eine jährliche Verwaltungsgebühr in Höhe von 0,24 % berechnet. Haben Sie mitgerechnet? Schon nach dem zweiten Anlagejahr bleibt Ihnen ein sicherer Überschussanteil von mehr als 3 % im Jahr.

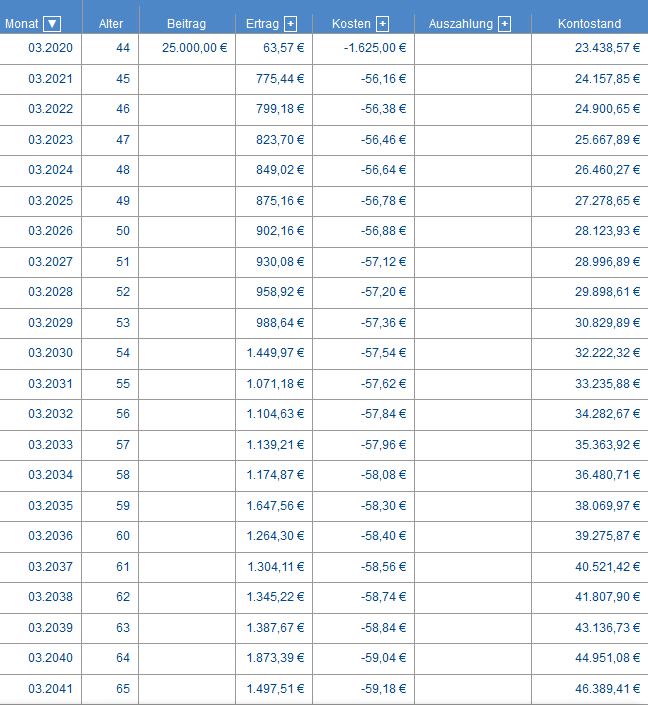

Anlagebeispiel mit 25.000 Euro

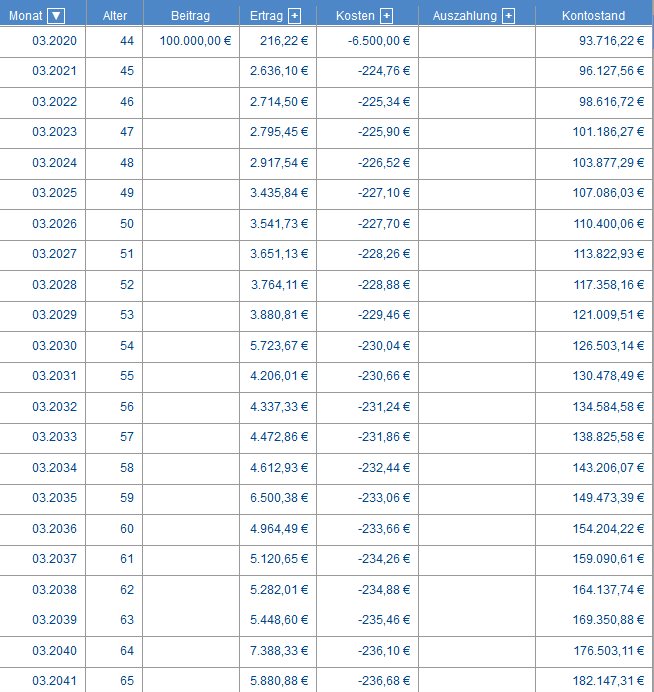

Oder möchten Sie direkt 100.000 Euro anlegen?

Sonstige Vorteile der Universal Life

Die bereits eingangs genannte Flexibilität ist ein überragender Aspekt der Universal Life. Das Baukastensystem ermöglicht es Ihnen, eine Altersabsicherung mit einer Rentenversicherung zu kombinieren, und dabei dennoch auch den Todesfall mit Ihren Hinterbliebenen als Begünstigten abzusichern.

Bei der Auszahlung der Rente steht wiederum die Freiheit für den Versicherungsnehmer im Vordergrund. Das Rentenalter kann von Ihnen flexibel bestimmt werden, und auf bis zu 80 Jahre als Renteneintrittsalter festgelegt werden. So ist es Ihre Entscheidung, wann Sie von Ihrer Versicherung profitieren, und wie lange die Verzinsung zu Ihren Gunsten weiterläuft.

Soll eine Altersabsicherung Teil Ihrer Versicherung sein, sind Sie keineswegs auf ein bestimmtes Rentenschema festgelegt. So steht es Ihnen frei, die Rente mit dem Eintritt anteilig oder vollständig als Einmalbetrag auszahlen zu lassen. Dabei können Sie von steuerlichen Vergünstigungen profitieren.

Bei diesem reichhaltigen Bouquet an Möglichkeiten ist es sicher kein Fehler, wenn Sie sich beraten lassen, um das für Sie passende Paket mit der idealen Einlagehöhe zu schnüren. Gerne dürfen Sie dafür mit mir einen Termin vereinbaren.

Das könnte Sie auch interessieren auf meinem Blog:

- Europa Risikolebensversicherung – Warum ich davon abrate!

- Risikolebensversicherung ohne Gesundheitsprüfung über bis zu 50.000 € Todesfallleistung

- Todesfallschutz ohne Gesundheitsprüfung über bis zu 100.000 €

- Risikolebensversicherung über Kreuz abschließen und Erbschaftssteuer sparen

- Risikolebensversicherung ohne Gesundheitsfragen

Rückfragen / Angebotserstellung Kapital-Lebensversicherung

Wenn Sie dazu weitere Fragen haben zu den Risikolebensversicherung Tipps oder ein persönliches Angebot wünschen, senden Sie mir bitte eine E-Mail zu ([email protected]) oder nutzen mein Kontaktformular.

2 Antworten

Hallo,

in Ihrem Beispiel werden beim Anlagebeispiel mit 25.000 € direkt 1.625 € Kosten abgezogen.

Nach meiner Rechnung mit 5% Kosten komme ich nur auf 1.250 €.

1.625 € entsprechen 6,5%.

Wie kommt dies zustande?

Vielen Dank

Jens

Hallo, Sie haben vollkommen recht und da hat sich ein Fehler eingeschlichen. Vielen Dank dafür und ich habe es ausgebessert. Mit freundlichen Grüßen Marco Mahling