Die Total Expense Ratio (=TER) ist eine Kennzahl, die die Gesamtkostenbelastung eines Investmentfonds auf Fondsebene zusammenfasst, welche in der ausgewiesenen Performance schon eingerechnet sind bzw. im Anteilwert oder Rücknamepreis. Aber wenn man genauer hinschaut stellt man fest, dass in dieser Kennzahl (=TER) nicht alle Kosten eingerechnet sind, denn wichtige und leider auch grosse Kostenpositionen müssen in der Gesamtkostenquote TER nicht berücksichtigt werden, was von Kritikern immer wieder bemängelt wird.

Folgende Kostenpositionen werden in der Gesamtkostenquote TER berücksichtigt:

- Managementgebühr: Damit wird die Arbeit vom Fondsmanagement vergütet. Diese Vergütung kann auch Verwaltungsgebühr genannt werden und beinhaltet auch die Gewinnmarke vom Management. Diese Gebühr unterscheidet sich von Fonds zu Fonds und wird oft als feste Prozentzahl vom Fondsvolumen berechnet. Als Beispiel liegen die Kosten bei einem aktiv gemangten Aktienfonds bei durchschnittlich 1,5% bis teilweise über 2,5%. Kostengünstige Indexfonds (=ETF´s), welche auf ein aktives Management verzichten, berechnen nur null bis ein Prozent pro Jahr

Die Gesamtkostenquote = TER ist sehr wichtig für die Auswahl des richtigen Investmentfonds - Depotbankgebühr: Das sind die Kosten für die Verwahrung der Wertpapiere, welche der Fondsmanager für den Fonds kauft. Fondsgesellschaften müssen eine Depotbank beauftragen, weil diese aus aufsichtsrechtlichen Gründen die Depotverwaltung nicht selbst übernehmen dürfen. Diese Kosten liegen i.d.R. bei 0,1 bis 0,3 Prozent des Fondsvermögens pro Jahr

- sonstige Bertriebskosten: Darunter fallen die Kosten für die Erstellung von Fondsprospekten und Broschüren sowie für Wirtschaftsprüfer, Rechenschaftsberichte und Werbung. Dieser Anteil kann je nach Fonds bis zu 0,3 Prozent des Fondsvolumens pro Jahr betragen, wenn der Fonds sehr viel Werbung macht wie z.B. im TV.

Anbei ein paar durchschnittliche Gesamtkostenquoten p.a. (Quelle: BVI):

- Aktienfonds: 1,6% TER

- Rentenfonds: 0,9% TER

- offene Immobilienfonds: 0,7% TER

- Geldmarktfonds: 0,5% TER

Diese Kostenpositionen werden in der Gesamtkostenquote TER nicht berücksichtigt:

- Ausgabeaufschlag: Das ist die Vertriebsprovision für die Bank oder den Vermittler, welcher er für die Beratung bekommt. Der Anlage zahlt diese Gebühr beim Kauf eines Investmentfonds prozentual von seiner Anlagesumme. Der Ausgabeaufschlag, welcher von der Fondsgesellschaft selbst angegeben wird, ist der maximale Ausgabeaufschlag und der Vermittler oder die Bank hat die Möglichkeit diesen zu rabattieren. I.d.R. beträgt der Ausgabeauschlag zwischen 3 bis 5 % von der Anlagesumme, das ist aber je nach Fonds unterschiedlich. Selbstverständlich gibt es auch Fonds, die grundsätzlich auf einen Ausgabeaufschlag verzichten aber dort ist meistens die Managementgebühr etwas höher. Auf der anderen Seite muss man sich auch fragen, warum der Fonds auf einen Ausgabeaufschlag verzichtet? Es kann auch sein, dass der Fonds dringend Kundengelder benötigt und darum wurde der Ausgabeaufschlag reduziert oder ganz rausgenommen. Letztendlich zählt aber für die Performance später das Können vom Management bzw. Fondsmanager.

- Transaktionskosten: Beim Kauf und Verkauf von Wertpapieren innerhalb eines Fondsportfolios fallen Transaktionskosten (Börsen- und Maklergebühren) an. Je nachdem, wie oft ein Fondsmanager sein Depot umschichtet und an welchen Börsen er handelt, können diese sehr unterschiedlich hoch sein. Insgesamt betrachtet gehören die Transaktionskosten aber zum grössten Gebührenposteneines Fonds und betragen im Durchschnitt bei einem Aktienfonds jährlich 0,5% bis 3% vom Depotgesamtwert.

- Performanceabhängige Gebühren bzw. Provisionen: Für den Fall, dass das Fondsmanagement eine bestimmte Performance erwirtschaftet oder besser ist als der Vergleichsindex, bekommt es eine Erfolgsprämie. Dabei ist aber auch zu beachten, dass das Fondsmanagement auch dann eine Provision bekommt, wenn der gemanagte Fonds weniger Verluste erleidet als der Vergleichsindex.

Als Fazit sollte man für sich festlegen, dass beim Kauf eines Investmentfonds die Gesamtkostenquote TER eine wichtige Rolle spielt aber der Kauf sollte nicht allein aufgrund von diesem Aspekt erfolgen. Ein Fonds mit einer höheren Gesamtkostenquote kann dann die bessere Wahl sein, wenn die Rendite besser ist als beim anderen Fonds mit einer geringeren Kostenbelastung. Hier ein Link wo Ihnen die 15 wichtigsten Fragen zur KIID beantwortet werden:

Welche Kosten beinhaltet die neue Kostenquote nach “KIID”?

Seit 01.07.2011 gibt es eine neue Kostenquote nach “KIID” (Key Investor Information Document), welche gemeinsam zur TER veröffentlicht wird. Diese Kostenquote KIID ist i.d.R immer höher als die TER, weil in dieser Kostenquote zusätzlich noch die Performancegebühren eingerechnet sind. Allerdings sind auch in der KIID die Transaktionskosten nicht enthalten, diese müssen genauso wie bei der TER noch dazu gerechent werden.

wichtige Hinweise für eine fondsgebundene Altersvorsorge

Bei einer fondsgebundenen Altersvorsorge haben Sie zwei Kostenebenen, zum einen die Kosten auf Versicherungsebene und zum anderen die Kosten auf Fondsebene. Falls Ihr Berater Ihnen eine Wertentwicklung von bspw. 6% p.a. versprochen hat so sollten Sie sich fragen, wie viel Rendite muss der Fonds eigentlich jedes Jahr erwirtschaften, dass bei Ihrem Vertrag wirklich 6% Rendite ankommen? Auf die Nettorendite müssen nämlich alle Kosten dazugerechnet werden (bspw. 1% Versicherung, 2% Fonds, 2% Transaktionskosten = 5% Kosten p.a.) und dann muss der Fonds schon mind. 10-12% Rendite p.a. erzielen, damit dieses Versprechen für Sie eingehalten wird!

Wichtiger Hinweis: evtl. Rückvergütungen von Fondskosten/Kickbacks als Gutschrift für den Versicherungsnehmer müssen von den Kosten wieder abgezogen werden (nachlesen kann man das auf dem Produktinformationsblatt=Kostenübersicht). Nicht jede Gesellschaft vergütet Kickbacks zurück und es gibt auch Unterschiede bei der Höhe der Rückvergütung je Anbieter! Zwei Beispiele dazu finden Sie darunter!

Sehr wichtig ist bei einer fondsgebundenen Altersvorsorge auch, dass man sich regelmäßig die investierten Fonds ansieht ob diese noch den Vorstellungen bzw. der Risikoneigung entsprechen und auch eine positive Rendite erwirtschaften. Das schlimmste wäre, wenn Sie sich heute bei Vertragsabschluss für den Fonds A entscheiden weil dieser in den letzten 5 oder 10 Jahren eine sehr gute Performance hatte und dann nie wieder kontrollieren, ob der Fonds die Wertentwicklung fortsetzen kann. Sie haben nämlich nur eine Chance bis zum Rentenbeginn und können dann nicht die Zeit zurückdrehen, weil Sie gerne einen anderen Fonds gehabt hätten.

Beispiele zur Rückvergütung von Kickbacks in einer Fondspolice

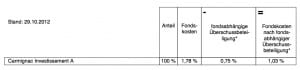

Ausgangssituation: Fondspolice ohne Beitragsgarantie mit 100% Investition in den Investmentfonds “Carmignac Investissement”

TER Gesamtkostenquote: 1,78% p.a.

Rückvergütung Anbieter A: 0,75%

Rückvergütung Anbieter B: 0,64%

Die unterschiedliche Höhe der Rückvergütung verändert auch maßgeblich die Modellrechnung mit den Ablaufwerten! Bei dem Anbieter mit der höheren Rückvergütung kämen bei bspw. exakt gleichen Versicherungskosten höhere Ablaufwerte raus (=höhere Rente).

Für weitere Fragen oder Angebote zu den beiden o.g. Anbietern stehe ich Ihnen gerne über mein Kontaktformular zur Verfügung oder per E-Mail ([email protected]).

Beiträge auf meinem Blog zu den Kosten fondsgebundener Lebensversicherungen

Auf meinem Blog habe ich einige Kostenvergleiche veröffentlicht, bei dem ich einen Anbieter vom Markt mit einer Empfehlung von mir verglichen haben. Hier können Sie mehr darüber nachlesen:

3 Antworten

I like your blog

Habe seit Jahren eine Deka Bonusrente und nie die Jahresinformation verstanden, dann nachgerechnet, vermutet, dass die Kostenangaben laut Gesetz unvollständig sind, nicht aus Verschleierungsabsicht. IHRE Kostenaufstellung hier ist super und hst mich aufgeklärt bzw bstätigt. DANKE

Hallo Herr Konzelmann,

vielen Dank für Ihren Kommentar.

Mit freundlichen Grüssen

Marco Mahling