Ist Ihre private Rentenversicherung steuerlich absetzbar?

In unserer Zeit wird die private Altersvorsorge (PAV) unverzichtbar, um nach einem ertragreichen Arbeitsleben seinen Ruhestand genießen zu können.

Längst fordert auch der Staat dazu auf, privat vorzusorgen, denn die gesetzlichen Bezüge werden in 20 Jahren nicht mehr reichen, da sich die Demographie zu Ungunsten der aktuell werktätigen Bevölkerung verschiebt.

Häufig wird deshalb die Frage gestellt, ob die private Rentenversicherung steuerlich absetzbar ist?

Absetzbar bei Riester-Rente, betrieblicher Altersvorsorge und Rürup-Rente

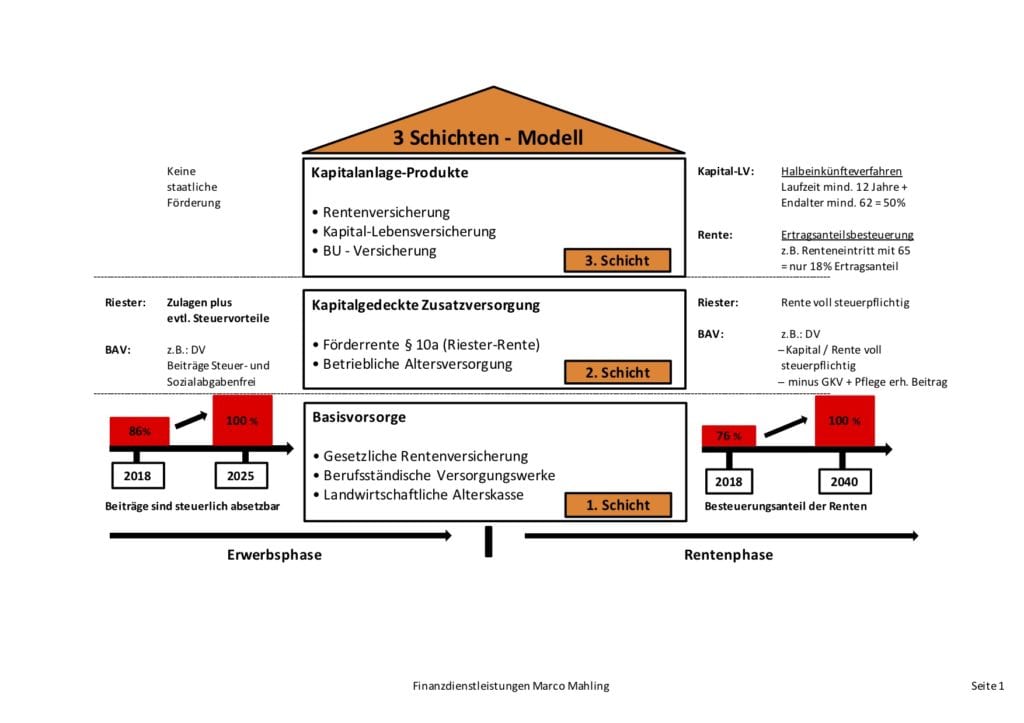

Die Antwort muss geteilt ausfallen. In diesen Fällen sind die Beiträge in die private Rentenversicherung steuerlich absetzbar. Der Staat fördert die Beiträge in die private Rentenversicherung als Altersvorsorge für sozialversicherungspflichtige Arbeitnehmer über Produkte mit der Riester-Rente und betrieblicher Altersvorsorge in der Altersvorsorge Schicht 2.

Für Selbstständige bzw. Freiberufler fördert der Staat über Angebote der Basis-Rente (auch als Rürup-Rente bekannt) in der Schicht 1. Bei der Basis-Rente (=Rürup-Rente) kann man im Jahr 2019 insgesamt 21.388,40 € für Ledige und 42.776,80 € für verheiratete Paare absetzen. Das entspricht 88% von den Höchstgrenzen 24.305 € für Ledige und 48.610 € für Ehepaare. (Stand 2019).

Von den Höchstgrenzen muss man aber noch die Beiträge zur gesetzlichen Rentenversicherung oder zu den Versorgungswerken abziehen, damit man die max. Höhe für die Absetzbarkeit der Rürup-Rente bekommt. Die prozentuale Absetzbarkeit in Bezug auf die Höchstgrenzen steigt jährlich um 2% an, die max. Absetzbarkeit ist im Jahr 2025 erreicht.

“Günstiger-Prüfung” entscheidet, ob Sie ihre private Rentenversicherung von der Steuer absetzen können

In all diesen Fällen schießt der Staat entweder selbst Geld dazu oder fördert die private Rentenversicherung als Altersvorsorge durch steuerliche Absetzbarkeit der geleisteten Beiträge.

Diese Entscheidung liegt allerdings nicht im Ermessen des Vorsorgenden. Das Finanzamt führt mit dem Ende eines jeden Jahres bei der Steuererklärung die sogenannte “Günstiger-Prüfung” durch, bei der es ermisst, ob es für den Vorsorgenden besser wäre, direkt unterstützt zu werden oder die Förderung über Abschläge bei der Steuer zu erhalten.

In der Ansparphase können Sie die private Rentenversicherung steuerlich absetzen

Eine Übersicht sowie die Höhe der steuerlichen Absetzbarkeit der unterschiedlichen Schichten finden Sie weiter unten im Artikel (oder hier klicken), links als Bild. In der Rentenphase müssen die Leistungen aus der Schicht 1 und Schicht 2 voll versteuert werden, weil man den Steuervorteil in der Ansparphase hat und den Steuernachteil in der Leistungsphase (=Rentenbezug).

Wie man die Beiträge zur privaten Rentenversicherung in der Schicht 3 während der Ansparphase steuerlich absetzen kann, können Sie weiter unten im Beitrag nachlesen unter “Beiträge zur priv. Rentenversicherung Schicht 3 in der Steuererklärung angeben”(hier klicken).

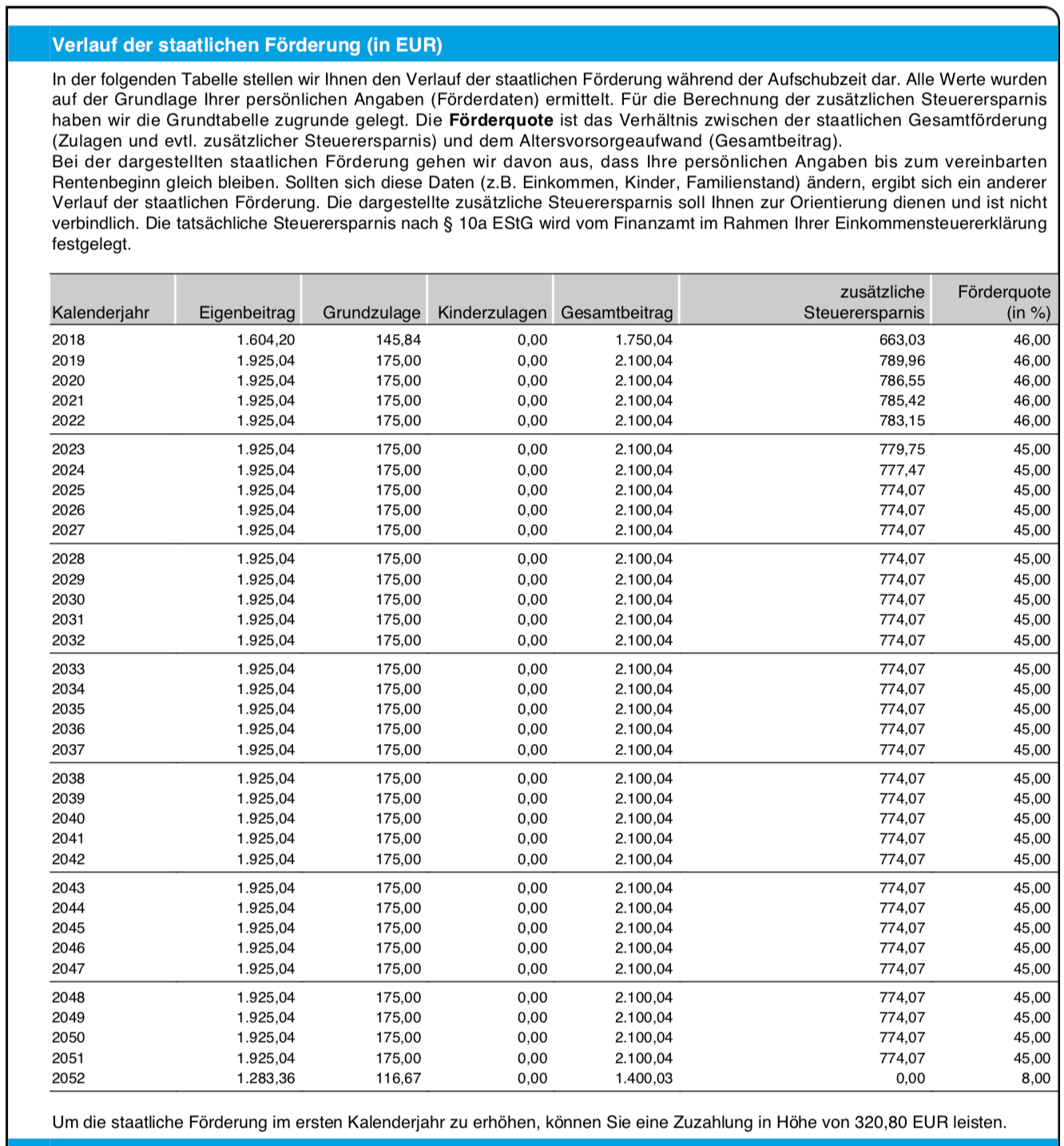

Bei der Riester-Rente sind max. 2.100 € steuerlich absetzbar

Bei der Riester-Rente kann man max. 2.100 € p.a. steuerlich absetzen (nachlesen können Sie das auch hier: Riester Rente Steuererklärung). Wie hoch die staatliche Förderung bei der Riester-Rente ausfallen kann in Bezug auf die Steuerrückerstattung und staatliche Zulage, das wird Ihnen in dieser Musterberechnung dargestellt (Musterkunde Ledig, Bruttogehalt 65.000 €, mtl. Beitrag 160,42 €, keine Kinder):

In der Übersicht sehen Sie auch, die erhöhte Zulage Riester Rente ist seit dem 01.01.2018 in Höhe von 175 € p.a. stagniert. Leider wurde der Gesamtbeitrag zur Riester Rente in Höhe von 2.100 € nicht erhöht (= 4% der BBG von 52.500 €).

Steuer- und sozialversicherungsrechtliche Landkarte 2019

Einen Überblick über Ihre Steuerpflichten und Absetzungsmöglichkeiten bietet Ihnen die Steuer- und sozialversicherungsrechtliche Landkarte. Die Tabelle gliedert alle 3 Schichten der Altersvorsorge auf. Jede einzelne Schicht ist unterteilt in Anwartschaftsphase (Ansparphase) und Leistungsphase (Rentenphase). Dadurch können Sie genau ablesen, welche Beträge Sie von der Steuer absetzen können. Haben Sie Fragen dazu? Stellen Sie Ihre Frage direkt an mich: hier klicken

Hier können Sie sich eine aktuelle Übersicht aus 2019 mit allen Werten als PDF downloaden:

Schicht 3 – Beiträge zur privaten Rentenversicherung in der Steuererklärung angeben

Bei der jährlichen Steuererklärung ist es möglich, die Beiträge zur privaten Rentenversicherung Schicht 3 im Rahmen der Sonderausgaben anzusetzen und so die Einkommenssteuer zu reduzieren.

Die private Rentenversicherung ist also nicht voll steuerlich absetzbar, nur im Rahmen der Sonderausgaben und diese sind oft schon aufgebraucht durch die Beiträge z.B. zur gesetzlichen oder privaten Krankenversicherung, Krankentagegeldversicherung oder Berufsunfähigkeitsversicherung. Solange man Beiträge bezahlt für die Krankenversicherung sowie Pflegeversicherung kann ein Arbeitnehmern max. 1.900 Euro davon absetzen.

Ist der entrichtete Betrag für die genannten Versicherungen kleiner, können dafür die Beiträge zur privaten Rentenversicherung Schicht 3 bis zur Höchstgrenze eingesetzt und somit abgesetzt werden. Sollten Ihnen keine steuerfreien Zulagen wie zum Beispiel der Arbeitgeberanteil zur Krankenversicherung zufließen, können sogar bis zu 2.800 Euro als Höchstgrenze genommen werden. Das betrifft vor allem Beamte und Selbständige, da sie häufig Angehörige der privaten Krankenversicherung sind und ihre Beiträge alleine tragen müssen (ohne Arbeitgeberanteil). Haben Sie Fragen dazu? Stellen Sie Ihre Frage direkt an mich: hier klicken

Denken Sie bei Ihrer Altersvorsorge auch an Ihre Arbeitskraft

Jeder vierte Mann und jede fünfte Frau wird berufsunfähig in Deutschland und die Frage an Sie lautet dann: Können Sie sich Ihre Altersvorsorge noch leisten? Wie hoch die Absicherung bei Erwerbungsfähigkeit über die Rentenversicherung? Laden Sie sich meinen Leitfaden herunter, darin erfahren Sie alles:

Die Rentenphase bei sonstigen Produkten der privaten Altersvorsorge (PAV) in der Schicht 3

Es stellt sich somit die Frage, ob auch andere Angebote in der Altersvorsorge Schicht 3 für die private Rentenversicherung steuerlich absetzbar sind bzw. vom Staat zumindest ähnlich behandelt werden?

Dies ist nicht der Fall. Im Prinzip ist eine solche private Altersvorsorge nichts anderes als ein Sparkonto, das aus freien Stücken von dem Sparenden befüllt wird. Die Beiträge in der Ansparphase sind nur über die Vorsorgeaufwendungen steuerlich absetzbar. Allerdings hat diese Form der Altersvorsorge in der Schicht 3 den Vorteil, dass zum Rentenbeginn auf die Erträge (=Gewinne) keine Abgeltungssteuer anfällt, nur im Falle einer vorzeitigen Kündigung.

Die Erträge müssen bei dieser Form der Altersvorsorge bei einer Auszahlung mit dem Halbeinkünfteverfahren versteuert werden und bei einer Verrentung mit dem Ertragsanteil versteuert werden (weitere

Info´s siehe hier). Beides ist i.d.R. um einiges günstiger als eine Versteuerung über die Abgeltungssteuer. In diesem Fall ist es ratsam, über die Zinsen einen Vergleich der unterschiedlichen Produkte der PAV zu machen, um auf diese Weise festzustellen, ob ein Wechsel ins Riester- bzw. Rürup-System nicht ratsamer wäre. Ich helfe Ihnen dabei, eine Entscheidung zu treffen: kontaktieren Sie mich hier.

Die meisten Anbieter entsprechender Produkte offerieren einen problemlosen Wechsel, wenn das ursprüngliche Angebot abgeschlossen wurde, bevor es die staatlichen geförderten Möglichkeiten gab. Anbei eine detaillierte Übersicht über alle Schichten der Altersvorsorge (inkl. private Rentenversicherung steuerlich absetzbar) zum Download als PDF :

Steuerliche Absetzbarkeit bei der Auszahlung in der Schicht 3

Die Frage, ob die private Rentenversicherung steuerlich absetzbar ist, wird zum Zeitpunkt der Auszahlung (=Rentenbeginn) wieder interessanter, denn ab dann müssen nur noch die Hälfte der Erträge (Ertrag = Gesamtkapital zur Auszahlung abzgl. die eingezahlten Beiträge) versteuert werden mit dem persönlichen Steuersatz, wenn man sich das Kapital auf einmal komplett auszahlen lässt (Halbeinkünfteverfahren).

Im Falle einer mtl. Verrentung muss man den Ertragsanteil aus der mtl. Rente mit dem persönlichen Steuersatz versteuern (Ertragsanteilbesteuerung).

Der Rest darf so behalten werden. Ist die private Altersvorsorge PAV bis Ende 2004 abgeschlossen worden, so sind die Erträge unter gewissen Voraussetzungen sogar komplett von der Steuer befreit (Vertragsdauer mind. 12 Jahre, mind. 5 Jahre Beiträge bezahlt, Todesfallschutz mind. 60% der Beitragssumme (nicht bei Rentenversicherungen), Police wurde nicht steuerschädlich zur Absicherung eines Darlehens eingesetzt). Eine grobe Übersicht zum Altersvorsorgesystem seit 2005 finden Sie auf dem Bild links.

Weitere Artikel aus meinem Blog:

Rückfragen / weitere Unterlagen private Rentenversicherung steuerlich absetzbar

Wenn Sie dazu weitere Fragen haben zur private Rentenversicherung steuerlich absetzbar oder Unterlagen wünschen, senden Sie mir bitte eine E-Mail zu ([email protected]) oder nutzen mein Kontaktformular.

10 Antworten

Die private Geldanlage und Vorsorge ist in Corona-Zeiten schwierig, aber zugleich

immens entscheidend. Die weltweite Pandemie hat gezeigt,

wie schnell ganze Wirtschaftszweige in die Knie

gezwungen werden. Die Auswahl der passenden Anlageform

spielt eine wichtige Rolle für Verfügbarkeit,

Sicherheit und Wertzuwachs.

Die private Geldanlage und Vorsorge ist in Corona-Zeiten schwer,

aber zugleich immens entscheidend. Die weltweite Pandemie hat gezeigt, wie schnell ganze

Wirtschaftszweige in die Knie gezwungen werden. Die Auswahl der richtigen Geldanlage

ist daher entscheidend für Verfügbarkeit, Sicherheit und Wertzuwachs.

Die private Geldanlage und Vorsorge ist in Corona-Zeiten nicht einfach, aber zugleich immens wichtig.

Die globale Pandemie hat gezeigt, wie schnell ganze

Branchen in die Knie gezwungen werden. Die Auswahl der passenden Geldanlage spielt eine

wichtige Rolle für Liquidität, Sicherheit und Wertzuwachs.

Hallo

Ich habe die Rente mit 63 eingereicht, die Differenz zu meiner Rente mit 67 kann ich bei der Rentenversicherung zusätzlich einzahlen.

Wie kann ich diese zusätzliche Einzahlung in der Steuererklärung geltend machen.

Das gleiche ist eigentlich auch meine Meinung.

Hallo, ich kann aus dem artikel nicht herauslesen, ob eine Privatrente (Nicht Rürup) steuerlich absetzbar ist.

folgender Satz zur Privatrente macht mich stutzig:

“Im Prinzip ist eine solche private Altersvorsorge nichts anderes als ein Sparkonto, das aus freien Stücken von dem Sparenden befüllt wird und die Beiträge in der Ansparphase sind nur über die Vorsorgeaufwendungen steuerlich absetzbar.”

Ein Sparkonto ist aber keineswegs “über die Vorsorgeaufwendungen” absetzbar.

Mein Steuerberater sagt, die Privatrente ist Nicht absetzbar.

Wie schaut’s also aus, wie ist eine Privatrente übder die Vorsorgeaufwendungen absetzbar?

Vielen Dank für eine Aufklärung

Sehr geehrte Damen und Herren,

ich bin selbstständig und bereits in Rente. Als Architekt bin ich weiterhin berufstätig.

Mein Jahresverdienst überschreitet den Mindeststeuersatz. Aus diesem Grunde suche ich eine Möglichkeit mit Einzahlungen meine Rente aufzubessern. Die Einzahlungen sollten steuerlich anerkannt sein.

Wenn Sie eine Anlagemöglichkeit sehen bitte ich um Mitteilung.

Herzlichen Dank

Hallo würde gerne den Newsletter abonnieren. Aber meine Email wird nicht akzeptiert. Könnte man manuell eingetragen werden? Besten Dank.

Gut recherchierter Artikel, der selbst für den Laien leicht verständlich ist! Trotzdem würde ich beim Thema Altersvorsorge immer einen Profi zur Beratung ziehen!

Hallo,

ich zähle neben meinen Sozialversicherungen noch in eine private Altersvorsorge Euro 6000 jährlich ein. Es soll ja steuerlich absetzbar sein. Tatsächlich werden als vorsorgeaufwendungen aber nur Euro 1900 für das ganze Jahr anerkannt. Diese pauschale wird aber bereits durch die Sozialversicherungen ueberschritten. Was tun also?