In dieser Übersicht möchte ich Ihnen verständliche Antworten und Tipps zu aufkommenden Fragen einer Risikolebensversicherung geben. Falls Sie darüber hinaus weitere Fragen haben, stehe ich Ihnen gerne zur Verfügung.

Was ist eine Risiko-Lebensversicherung?

Eine Risiko-Lebensversicherung ist eine sinnvolle Investition, da sie im Falle des Todes eines Versicherten, der im Vertrag begünstigten Person die versicherte Summe auszahlt. Sie dient den Hinterbliebenen als finanzielle Absicherung.

Wann ist eine Risiko-Lebensversicherung sinnvoll?

Der größte Vorteil einer Risiko-Lebensversicherung ist zugleich ihr Zweck: die Hinterbliebenen vor finanziellen Schäden zu schützen. Trägt  man als Familienmitglied, oder Geschäftsführer sorge für die finanzielle Absicherung von Ehepartner, Kinder oder ist für ein Unternehmen schwer zu ersetzen, dann ist eine Risiko-Lebensversicherung äußerst sinnvoll für Sie.

man als Familienmitglied, oder Geschäftsführer sorge für die finanzielle Absicherung von Ehepartner, Kinder oder ist für ein Unternehmen schwer zu ersetzen, dann ist eine Risiko-Lebensversicherung äußerst sinnvoll für Sie.

Keiner möchte über seinen eigenen Tod nachdenken, dennoch kann ein Abschluss einer Lebensversicherung schon in jungen Jahren sinnvoll sein. Vor allem derlei Absicherungen in jungem Alter des Versicherten sind oftmals günstiger zu erhalten und stellen im Rahmen einer Existenzgründung, oder eines Hausbaus eine Sicherheit dar.

Wozu eine Risiko-Lebensversicherung, reicht eine Witwen-/ Witwer-/ Waisenrente nicht aus?

Hat der Verstorbene die allgemeine Wartezeit in der Gesetzlichen Krankenkasse erfüllt (5 Jahre), dann hat der Partner einen Anspruch auf eine kleine, oder eine große Rente. Jedoch kann eine große Rente nur bezogen werden, wenn die/der Witwe/Witwer mindestens 45 Jahre alt sind, oder ein minderjähriges oder behindertes Kind erziehen. Die Rente beträgt dann 55% der Rente des Verstorbenen.

Die kleine Rente ist seit neuem Recht auf 24 Monate befristet und beträgt 25% der Rente des Verstorbenen.

Einen Anspruch auf Halbwaisenrente haben Kinder unter 18. Jahren (in der Ausbildung/Studium bis zum 27. Lebensjahr) in Höhe von 10% der Rente des Verstorbenen. Bei Ableben beider Eltern erhöht sich der Anspruch auf 20%.

Folglich können Renten sehr niedrig ausfallen, so dass eine weitere Absicherung ratsam wäre.

Ist eine Risiko-Lebensversicherung auf bestimmte Todesursachen begrenzt?

Grundsätzlich spielt es keine Rolle, ob die Todesursache eine Krankheit, ein Unfall oder bedingt durch Altersschwäche eintritt. Ausnahmen gelten bei diversen Anbietern in Bezug auf Selbstmorde innerhalb der ersten drei Vertragsjahre. Zudem können noch weitere Ausschlüsse formuliert sein wie Kriegsteilnahmen, Terroranschläge, Atomunfällen, etc.

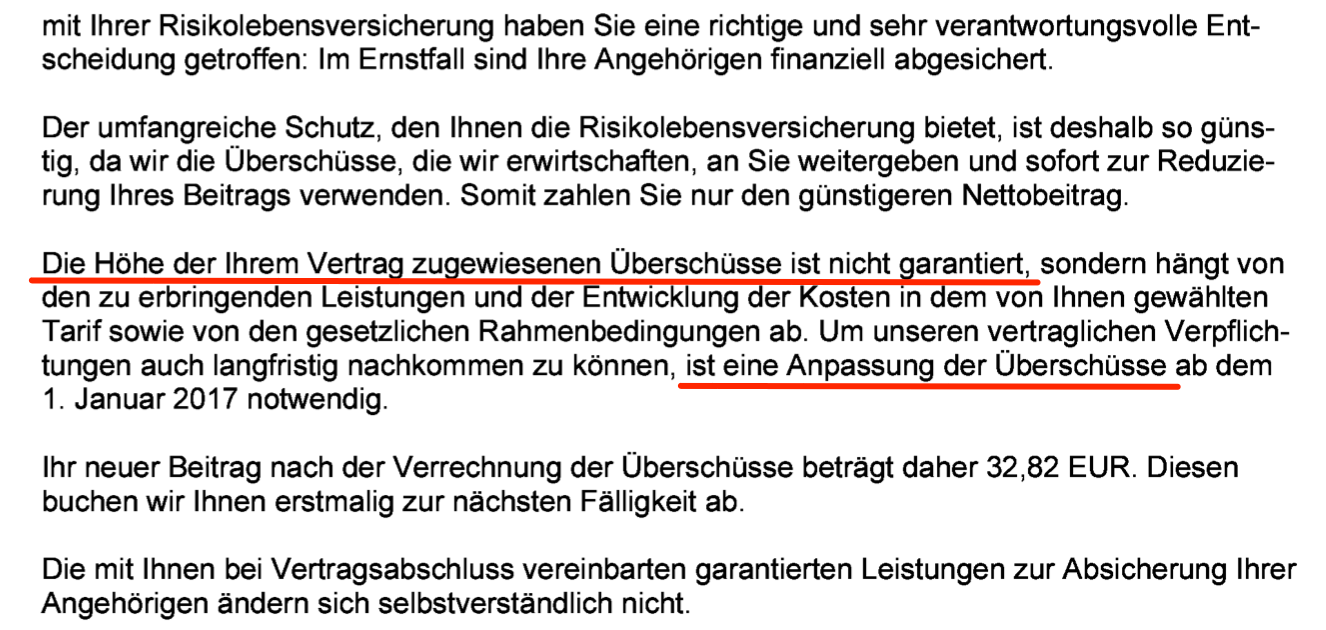

Achten Sie auf den Unterschied zwischen dem Netto-/Bruttobeitrag

Eine Risiko-Lebensversicherung hat i.d.R. immer zwei Beiträge, den Nettobeitrag = Zahlbeitrag und den Bruttobeitrag. Falls die Überschüsse in der Zukunft geringer ausfallen als heute zum Abschluss, können die Versicherungsgesellschaften den Nettobeitrag anpassen und es wird teurer. Achten Sie daher darauf, dass der Unterschied zwischen dem Nettobeitrag und dem Bruttobeitrag nicht zu gross ist. Hier finden Sie ein Beispiel über die Anpassung der Überschüsse im Jahr 2017 von der WWK:

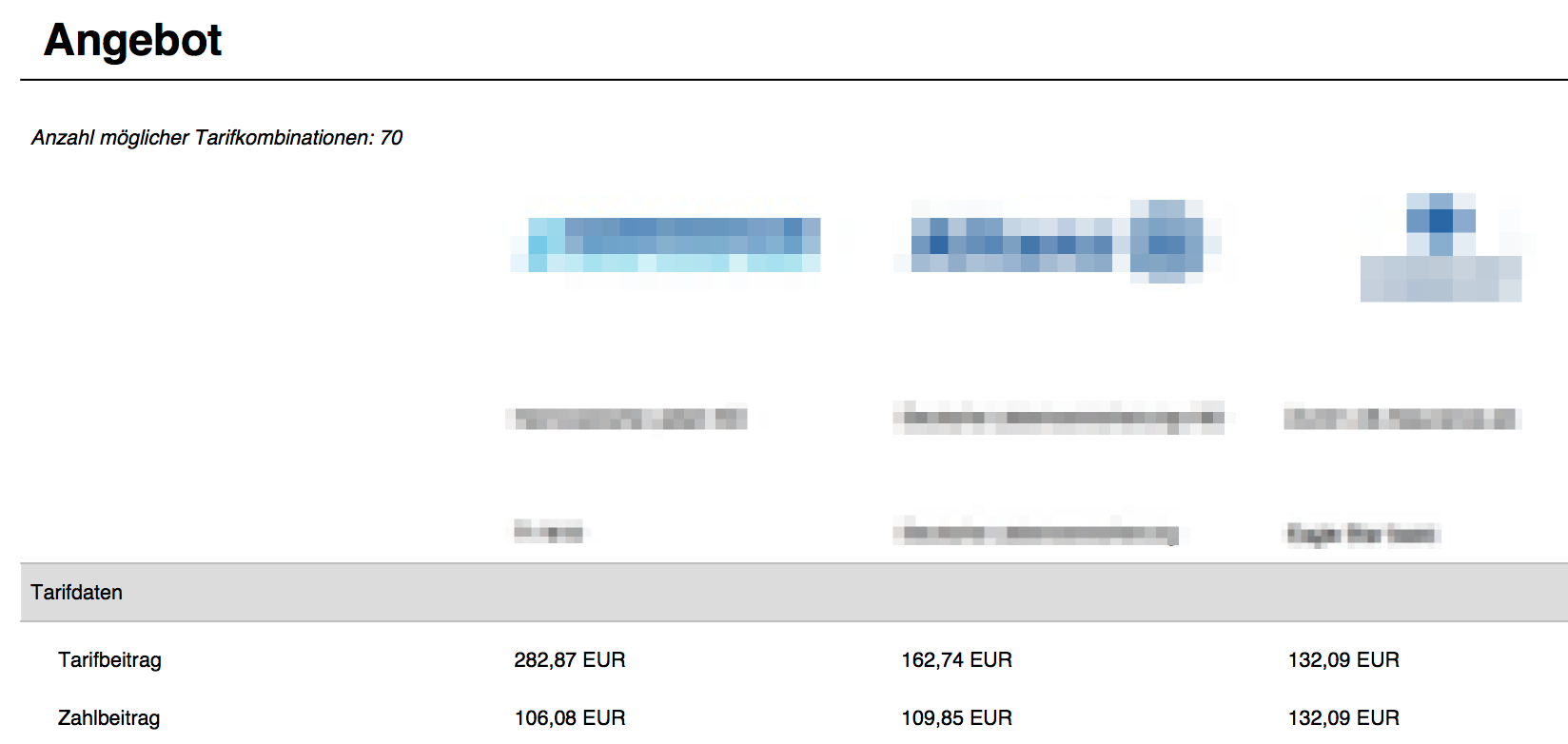

Wichtiger Tipp: Es gibt sogar Tarife auf dem Markt, welche keinen Unterschied zwischen dem Netto- und Bruttobeitrag haben! Fragen Sie uns und wir erstellen Ihnen ein Angebot dazu (siehe Bild):

Über welche Versicherungssumme sollte man sich versichern?

Die Ermittlung der richtigen Versicherungssumme hängt von mehreren Faktoren ab: Wie hoch man sich versichern möchte und welchen Zweck der Vertrag erfüllen soll.

Bei einer Absicherung von Finanzierungen für eine Immobilie kann man exakt berechnen, wie hoch die Restschuld nach X Jahren sein wird, da die Höhe des Darlehens bekannt ist.

Schwieriger gestaltet sich dies jedoch bei der Berechnung von Versicherungssummen, wenn es um die Absicherung der Familie geht. Als möglicher Anhaltspunkt gilt die Faustformel „3 bis 5 Jahresbruttoeinkommen der versicherten Person“.

Ein anderer Weg wäre es zu versuchen, die Einkünfte der versicherten Person zu berechnen, welche nach dem Tod entfallen würden und davon zusätzlich die entfallenden Ausgaben abzuziehen. Die Differenz wird dann mit 12 und der Anzahl der Jahre ab Versicherungsbeginn multipliziert. Zu beachten ist jedoch, dass man auch eine Witwen-/ Witwerrente aus der Rentenversicherung berücksichtigen sollte.

Rechenbeispiel:

Nettoeinkommen der versicherten Person: 3.500 Euro/ pro Monat

Entfallende Ausgaben nach dem Tod: -1.000 Euro

____________________________________________________

2.500 Euro x 12 Monate = 30.000 Euro/ Jahr

Sollte das jüngste Kind (5 Jahre) studieren wollen und finanzielle Unterstützung bis zum Alter von 25 Jahren benötigen, dann benötigt es noch 20 Jahre finanzielle Unterstützung. 20 x 30.000 Euro = 600.000 Euro

Die Versicherungssumme würde sich dann auf 600.000 Euro belaufen.

Dies ist nur eine Schätzung, denn am Ende steht oftmals eine Abwägung einer Reihe Faktoren: Benötigt man eine ärztliche Untersuchung, wird der Partner nach dem Tod erneut Heiraten, ist die Erbschaftssteuer einkalkuliert, etc.

Kann die Versicherungssumme während der Laufzeit variieren?

Es gibt drei Varianten, wie eine Versicherungssumme während ihrer Laufzeit variieren kann: Sie kann konstant bleiben, steigen oder fallen.

Wenn es um die Absicherung eines Kredits oder einer Familie geht, bietet sich ein Tarif mit fallender Versicherungssumme an. Denn gerade bei Familien ist der Bedarf am Anfang am höchsten und zum Ende hin immer geringer. Hier wäre auch eine konstante Versicherungssumme anzudenken.

Jedoch ist auch eine steigende Versicherungssumme, durch die vorherige Absprache einer Dynamik möglich. Dabei muss der Versicherte einmal im Jahr seinen Beitrag erhöhen, bedarf aber hier keiner zusätzlichen Untersuchungen oder Checks. Gerade für jüngere Personen macht eine Dynamik in der Versicherungssumme Sinn, da davon auszugehen ist, dass ihr Absicherungsbedarf mit den Jahren steigen wird.

Wie lange ist man in einer Risikolebensversicherung versichert und kann diese vorab kündigen?

Man ist solange Risiko-Lebensversichert, wie bei Vertragsschluss vereinbart wurde. Jedoch hat man jederzeit auch die Möglichkeit seine Versicherung zu kündigen. Es ist zu beachten, dass bei einer vorzeitigen Kündigung keine Auszahlung aus der Versicherung erfolgt und lediglich die Beitragszahlung entfällt. Man erhält folglich keinen Beitrag zurück und hat keine Absicherung für die Familie oder zur Tilgung eventueller Kredite.

An wen wird das Geld aus der Risikolebensversicherung nach dem Tod ausgezahlt?

Das Geld aus der Versicherung wird nach dem Tod an die „Bezugsberechtigte“ oder „Begünstigte“ Person, gemäß dem Versicherungsvertrag ausgezahlt. Der Versicherungsnehmer bestimmt die Person und kann diese im Rahmen der Vertragslaufzeit auch ändern.

Wie viele Personen können in einem Risiko-Lebensversicherungs-Vertrag versichert sein?

In einem Risiko-Lebensversicherungs-Vertrag können bis zu zwei Personen versichert sein. Nach dem Tod des zuerst verstorbenen wird die Versicherungssumme einmalig ausgezahlt und der Vertrag erlischt. Dies gilt auch, wenn beide Personen bei einem möglichen Unfall sterben. In einem solchen Fall wird die Versicherungssumme auch nur einmalig ausgezahlt.

Der Vorteil einer verbundenen Risikolebensversicherung besteht in der deutlich günstigeren Prämie, als bei zwei separaten Versicherungen mit der gleichen Absicherungshöhe.

Macht eine mögliche Kombination mit einer Unfallzusatzversicherung Sinn?

Ist man in einem gefährlichen Beruf tätig, kann der Abschluss einer Unfallzusatzversicherung zur Risiko-Lebensversicherung für die Hinterbliebenen eine bestmögliche finanzielle Absicherung garantieren. Da ein Unfall nicht notwendigerweise einen anderen finanziellen Bedarf der Hinterbliebenen nach sich zieht, ist es nicht zwingend eine zusätzliche Unfallversicherung abzuschließen.

Macht eine Kombination mit einer Berufsunfähigkeitsversicherung Sinn?

Eine Berufsunfähigkeitsversicherung macht grundsätzlich Sinn! Entfällt das regelmäßige Einkommen, kann eine weitere Zahlung der Raten der Risikolebensversicherung zum Problem werden, sollte man zur Absicherung der Familie diese aufrechterhalten wollen. Um diesem Risiko vorzubeugen, kann eine Berufsunfähigkeitsversicherung abgeschlossen werden, die dann die Beiträge zur Risikolebensversicherung übernimmt.

Sind die Kosten einer Risiko-Lebensversicherung steuerlich absetzbar?

Beiträge zu einer Risikolebensversicherung werden steuerlich als weitere, sonstige Vorsorgeaufwendungen deklariert und können somit geltend gemacht werden. Dies gilt jedoch nur, wenn die Höchstbeiträge für Vorsorgeaufwendungen noch nicht ausgeschöpft sind. Der Höchstbetrag beläuft sich hier auf 1.900 Euro bei Arbeitnehmern und Beamten, sowie 2.900 Euro bei Selbstständigen.

Fällt Erbschaftssteuer für die Hinterbliebenen bei Auszahlung der Risiko-Lebensversicherung an?

Ehepaare können sich überkreuzt versichern bei der Risiko-Lebensversicherung und umgehen somit die Erbschaftssteuer. Worauf Sie dabei achten müssen und wie Sie den Antrag richtig stellen müssen, können Sie hier nachlesen:

Ansonsten ist es so, wenn der Versicherungsnehmer einen Vertrag abschließt und gleichzeitig die versicherte Person ist, wird bei Tod des Versicherungsnehmers die Versicherungssumme an die Erben gezahlt. Solange dann die Erbschaftssteuerfreibeträge eingehalten werden, ist das Geld aus der Risikolebensversicherung steuerfrei.

Abschluss einer RLV bei Vorerkankungen

Falls Sie schon einige Vorerkrankungen hatten in der Vergangenheit ist es auch möglich, über eine unverbindliche Risikovoranfrage herauszufinden, welcher Versicherer Sie versichern würde und wenn ja zu welchen Konditionen d.h. verlangt die Versicherung einen Risikozuschlag aufgrund Ihrer Vorerkankungen. Falls das der Fall ist und Sie eine unverbindliche Risikovoranfrage wünschen, schreiben Sie uns eine E-Mail und wir senden Ihnen die dafür notwendigen Formulare zu.

Benötigt man eine ärztliche Untersuchung vor Abschluss einer Risikolebensversicherung?

Man benötigt nur eine ärztliche Untersuchung, wenn schwerwiegende Krankheiten vorliegen, oder bestimmte Versicherungssummen überschritten werden (i.d.R. müssen Sie bei Versicherungssummen bis zu 250.000 € bzw. 300.000 €, je nach Gesellschaft, nicht zum Arzt gehen und “nur” die Gesundheitsfragen auf dem Antrag beantworten. Chronische Krankheiten oder auch Zigarettenkonsum können beispielsweise dazu führen, dass die Beitragssummen zur Risiko-Lebensversicherung höher ausfallen. Dabei hat jeder Versicherer seine individuellen Richtlinien, ab welcher Summe eine ärztliche Untersuchung stattfinden sollte.

Risiko-Lebensversicherung ohne Gesundheitsprüfung?

Es gibt eigentlich keine Lebensversicherung ohne Gesundheitsprüfung. Hier müssen i.d.R. immer Fragen zum Gesundheitszustand beantwortet werden und vor allem wahrheitsgemäß (Vorsicht: Anzeigepflichtverletzung). Jedoch können auch Personen mit Vorerkrankungen versichert werden, was individuell abhängig von der Relevanz der Krankheit für die betreffende Versicherung ist. Aber es gibt auch Tarife, bei denen keine Gesundheitsfragen notwendig sind:

Besteht die Möglichkeit auch eine zweite Risiko-Lebensversicherung abzuschließen?

Sie können auch einen Vertrag über eine zweite Risiko-Lebensversicherung abschließen, müssen beim Antrag aber daran denken, dass Sie auch ihren schon bestehenden Vertrag korrekt angeben.

Unterschiedliche Einstufung von Rauchern und Nichtrauchern. Nichtraucher haben es besser!

Die Gesundheitsprüfung ist ein wesentlicher Bestandteil bei Abschluss einer Risikolebensversicherung, denn sie dient dazu einzuschätzen, ob der zu versichernde einem höheren Sterberisiko ausgesetzt ist. Inzwischen wird bei allen Versicherungen in Raucher- und Nichtrauchertarife unterschieden. Diese machen auch einen finanziellen Unterschied, denn die Rauchertarife sind durch ein erhöhtes Sterberisiko deutlich teurer.

Sollte bei Abschluss des Vertrages eine fälschliche Angabe zur Rauchgewohnheit gegeben worden sein, dann kann nach dem Ableben des Versicherten die Leistungen drastisch reduzieren.

Wird die Risikolebensversicherung bei Extremsportarten teurer?

Im Antragsformular wird oftmals die Frage nach „besonderen Freizeitrisiken“ wie zum Beispiel Fliegen, Klettern, Tauchen, Fallschirmspringen, etc. gefragt. Ob sich diese Sportarten am Ende auf die Beitragszahlungen auswirken können, hängt von diversen Details ab. Fakt ist, dass alle Flugsportarten ein besonderes Risiko darstellen und zu einem Risikozuschlag von 100% führen.

Sollte man erst nach Abschluss des Vertrages mit dieser Sportart beginnen, so hat dies keine Auswirkung auf den Beitragssatz.

„HIS“- Die schwarze Liste der Versicherungen. Welche Auswirkungen kann diese Liste haben?

Hinter der Abkürzung „HIS“ versteckt sich das Hinweis- und Informationssystem des Gesamtverbandes der Deutschen Versicherungswirtschaft (GDV). In dieser Datenbank kann man gemeldet werden, wenn man bereits über abgelehnte Anträge oder Verträge die erschwert angenommen wurden verfügt. Der Versicherer hat über das Informationssystem Zugriff auf alle Daten und kann so von möglichen Komplikationen erfahren. Jedoch bedeutet dies nicht zwingend, dass Sie keine Chance auf eine Risiko-Lebensversicherung haben. Jeder Versicherer entscheidet anders und individuell.

Einmal im Jahr hat jeder die Möglichkeit kostenfrei eine Selbstauskunft beim Betreiber der „HIS“ anzufordern.

Worauf achten bei Abschluss einer Risiko-Lebensversicherung?

Es gibt einige Punkte auf die man achten sollte, bevor man eine RLV Risikolebensversicherung abschließt:

- Wählen Sie ein finanzkräftiges Unternehmen aus.

- Seien Sie sich über Ihre Zukunftsplanung sicher.

- Machen Sie sich Gedanken über die ausreichende Höhe Ihrer Versicherungssumme.

- Überdenken Sie die Laufzeit.

- Tätigen Sie eine Selbstauskunft bei der „HIS“, in Falle von bereits abgelehnten Anträgen.

- Bestimmen Sie exakt die Bezugsberechtigte Person, welcher Sie die Summe vererben wollen.

- Bei Ehepaaren: Sichern Sie sich überkreuzt ab

Was kostet eine Beratung bezüglich einer Risiko-Lebensversicherung?

Die meisten Versicherer arbeiten gemäß ihren AGBs erfolgsabhängig. Bei Abschluss einer Risiko-Lebensversicherung mit Zutun der Versicherungsfirma, erhält diese eine Courtage. Diese ist oftmals im Versicherungsbeitrag schon mit einkalkuliert. Auf den Kunden kommen keine weiteren Kosten zu.

Welche Dinge sollte ich nach Abschluss einer Risiko-Lebensversicherung beachten?

Lebenssituationen können sich verändern und so sollte man nach Abschluss einer Risiko-Lebensversicherung einiges beachten:

- Sollten Sie eine neue Ehe, Lebens- oder Partnergemeinschaft eingehen, dann prüfen Sie ob diese Person auch als eingetragene Bezugsberechtigte Person in Ihrer Versicherung angegeben ist.

- Auch bei einem Lebenssituationswandel, sollte geprüft werden, ob die Versicherungssumme noch passend ist. Gegebenenfalls sollten sie diese nachjustieren lassen.

- Es gibt Bonustarife für verheiratete Paare oder Personen mit minderjährigen Kindern. Hier sind Sie verpflichtet Änderungen Ihrer Versicherungsgesellschaft mitzuteilen.

- Sollte die versicherte Person sterben, ist umgehend der Versicherer zu informieren. Bitte beachten Sie die im Vertrag angegebene Frist.

Rückfragen / Angebot zur Risikolebensversicherung

Wenn Sie weitere Fragen haben zur RLV Risiko Lebensversicherung oder ein persönliches Angebot wünschen, senden Sie mir bitte eine E-Mail zu (info@marco-mahling.de) oder nutzen mein Kontaktformular.