Die Absicherung der eigenen Arbeitskraft ist heute wichtiger denn je, denn der Verlust der Erwerbsfähigkeit kann schwerwiegende finanzielle Folgen haben. Eine Berufsunfähigkeitsversicherung (BU) bietet hier wertvollen Schutz, indem sie im Ernstfall dem Versicherten eine monatliche Berufsunfähigkeitsrente zahlt. Doch wussten Sie, dass es auch BU-Tarife gibt, die Ihnen unter bestimmten Bedingungen einen Teil der gezahlten Beiträge zurückerstatten?

Diese Kombination aus Sicherheit und Sparmöglichkeit macht die Berufsunfähigkeitsversicherung mit Beitragsrückgewähr besonders attraktiv. In diesem Artikel erfahren Sie, was hinter dieser Versicherungsform steckt, wie sie funktioniert und worauf Sie achten sollten. So können Sie entscheiden, ob diese Variante der BU-Versicherung die richtige Wahl für Sie ist. Lassen Sie uns gemeinsam einen genaueren Blick auf dieses Thema werfen.

Warum eine Berufsunfähigkeitsversicherung abschließen?

Stellen Sie sich vor, Sie könnten morgen nicht mehr arbeiten – sei es durch Krankheit, einen Unfall oder andere unvorhersehbare Umstände. Für viele Menschen ist dieses Szenario schwer vorstellbar, doch die Realität zeigt, dass es jeden treffen kann. Gerade in einer Zeit, in der Stress, psychische Belastungen und körperliche Erkrankungen zunehmen, ist das Risiko, berufsunfähig zu werden, höher als man denkt. Statistiken belegen, dass etwa jeder vierte Arbeitnehmer im Laufe seines Berufslebens von einer Berufsunfähigkeit betroffen ist. Doch was passiert dann?

Ohne eine Berufsunfähigkeitsversicherung stehen Sie plötzlich ohne Einkommen da, während die monatlichen Ausgaben wie Miete, Kredite und Lebenshaltungskosten weiterlaufen. Die gesetzliche Absicherung reicht oft nicht aus, um den gewohnten Lebensstandard zu halten. Hier kommt die Berufsunfähigkeitsversicherung ins Spiel: Sie sorgt dafür, dass Sie im Falle einer Berufsunfähigkeit finanziell abgesichert sind und weiterhin Ihren Lebensunterhalt bestreiten können.

Mit einer BU-Versicherung schaffen Sie sich ein Sicherheitsnetz, das Sie und Ihre Familie vor finanziellen Engpässen schützt. Besonders für Selbstständige, Freiberufler und Alleinverdiener ist eine solche Absicherung unverzichtbar. Aber auch Angestellte profitieren von dieser Versicherung, da sie durch die BU-Rente die finanzielle Lücke schließt, die nach einem plötzlichen Ausfall des Einkommens entsteht. Denken Sie also daran, wie wichtig es ist, sich und Ihre Zukunft zu schützen.

BU-Versicherung: Die Versicherung im Porträt

Die Entscheidung für eine Berufsunfähigkeitsversicherung (BU) ist ein wichtiger Schritt, um sich gegen die finanziellen Folgen einer Berufsunfähigkeit abzusichern. Doch was genau steckt hinter dieser Versicherungsform, wie funktioniert sie, und welche Vor- und Nachteile sollten Sie dabei berücksichtigen? In diesem Abschnitt möchten wir Ihnen die BU-Versicherung näher vorstellen und Ihnen einen umfassenden Überblick geben.

Was ist die BU-Versicherung?

Die Berufsunfähigkeitsversicherung ist eine spezielle Form der Absicherung, die Ihnen finanzielle Unterstützung bietet, wenn Sie aus gesundheitlichen Gründen nicht mehr in der Lage sind, Ihren Beruf auszuüben. Anders als bei einer Unfallversicherung, die nur bei Unfällen zahlt, deckt die BU auch Krankheiten und andere gesundheitliche Beeinträchtigungen ab. Das macht sie zu einer der wichtigsten Versicherungen für Menschen in nahezu allen Berufen.

Hier erfahren Sie mehr über die Berufsunfähigkeitsversicherung für Zahnärzte!

Wie funktioniert sie?

Die Funktionsweise der BU-Versicherung ist relativ einfach: Sie zahlen regelmäßig Beiträge an die Versicherungsgesellschaft, und im Gegenzug erhalten Sie im Fall einer Berufsunfähigkeit eine monatliche Rente. Die Höhe dieser Rente wird bei Vertragsabschluss festgelegt und orientiert sich in der Regel an Ihrem aktuellen Einkommen und den notwendigen Ausgaben, die Sie absichern möchten. Tritt der Ernstfall ein, prüft die Versicherung, ob die Kriterien für eine Berufsunfähigkeit erfüllt sind. Das bedeutet, dass Sie mindestens zu 50 % nicht mehr in der Lage sein müssen, Ihre berufliche Tätigkeit auszuüben. Wenn dies der Fall ist, wird die vereinbarte Rente ausgezahlt, solange die Berufsunfähigkeit besteht.

Einige Fakten über die BU

Wussten Sie, dass psychische Erkrankungen heute einer der häufigsten Gründe für Berufsunfähigkeit sind? Das ist eine wichtige Tatsache, denn viele Menschen denken bei Berufsunfähigkeit zuerst an Unfälle oder körperliche Gebrechen. Doch gerade psychische Belastungen wie Depressionen oder Burnout führen immer häufiger dazu, dass Menschen ihren Beruf nicht mehr ausüben können. Ein weiterer interessanter Aspekt: Je jünger Sie eine BU-Versicherung abschließen, desto günstiger sind in der Regel die Beiträge, da das Risiko einer Berufsunfähigkeit in jungen Jahren als niedriger eingestuft wird.

Vorteile

Der größte Vorteil der BU-Versicherung liegt auf der Hand: Sie schützt Sie vor den finanziellen Folgen einer Berufsunfähigkeit und sichert so Ihren Lebensstandard. Darüber hinaus ist sie flexibel und passt sich Ihrer Lebenssituation an. Wenn sich beispielsweise Ihr Einkommen oder Ihre berufliche Situation ändert, können Sie in der Regel die Versicherung entsprechend anpassen.

Auch interessant: Die Berufsunfähigkeitsversicherung in der Elternzeit.

Nachteile

Allerdings gibt es auch einige Nachteile, die Sie berücksichtigen sollten. Eine BU-Versicherung kann teuer sein, besonders wenn Sie älter sind oder Vorerkrankungen haben. Zudem ist die genaue Prüfung im Leistungsfall oft sehr detailliert, was dazu führen kann, dass die Auszahlung der Rente erst nach einer längeren Wartezeit erfolgt. Ein weiterer Punkt: Wenn Sie einen besonders risikoreichen Beruf ausüben, können die Beiträge entsprechend höher ausfallen.

Alles in allem ist die BU-Versicherung eine wertvolle Absicherung für jeden, der auf sein Einkommen angewiesen ist. Sie bietet Schutz vor unvorhersehbaren Lebensereignissen und sorgt dafür, dass Sie im Fall der Fälle nicht in finanzielle Schwierigkeiten geraten. Wie bei jeder Versicherung ist es jedoch wichtig, sich gut zu informieren und die richtige Wahl zu treffen.

Berechnung der Beiträge

Die Höhe der Beiträge für eine Berufsunfähigkeitsversicherung (BU) hängt von verschiedenen Faktoren ab, die individuell für Sie ermittelt werden. Einer der wichtigsten Faktoren ist Ihr Alter beim Abschluss der Versicherung. Je jünger Sie sind, desto günstiger sind in der Regel die Beiträge, da das Risiko einer Berufsunfähigkeit in jungen Jahren als geringer eingestuft wird. Auch Ihr Beruf spielt eine entscheidende Rolle: Wer in einem risikoreichen Job arbeitet, wie zum Beispiel Handwerker oder Berufskraftfahrer, muss mit höheren Beiträgen rechnen als jemand mit einem weniger körperlich belastenden Beruf.

Ein weiterer Punkt ist Ihr Gesundheitszustand. Bei der Antragsstellung wird Ihr Gesundheitsprofil genau geprüft. Vorerkrankungen können zu höheren Beiträgen führen oder bestimmte Ausschlüsse im Vertrag nach sich ziehen. Auch die gewünschte Höhe der monatlichen Rente und die Laufzeit des Vertrages beeinflussen die Kosten. Je höher die Absicherung und je länger die Laufzeit, desto höher fallen die Beiträge aus.

Zudem bieten viele Versicherer verschiedene Tarife an, bei denen Sie zwischen einer Basis- und einer Premiumabsicherung wählen können. Während die Basistarife günstiger sind, bieten die Premiumtarife oft umfangreichere Leistungen. Es lohnt sich also, die verschiedenen Optionen zu vergleichen und den Tarif zu wählen, der am besten zu Ihrer persönlichen Situation passt.

Sparformen, die in der BU mit Beitragsrückerstattung möglich sind

Wenn Sie eine Berufsunfähigkeitsversicherung (BU) mit Beitragsrückerstattung abschließen, haben Sie mehrere Möglichkeiten, wie Ihre Beiträge und die Überschüsse angelegt werden können. Diese Sparformen bieten Ihnen nicht nur Schutz im Fall einer Berufsunfähigkeit, sondern auch finanzielle Vorteile.

Hierzu ein konkretes Beispiel:

Beitragsverrechnung und Bonusrente

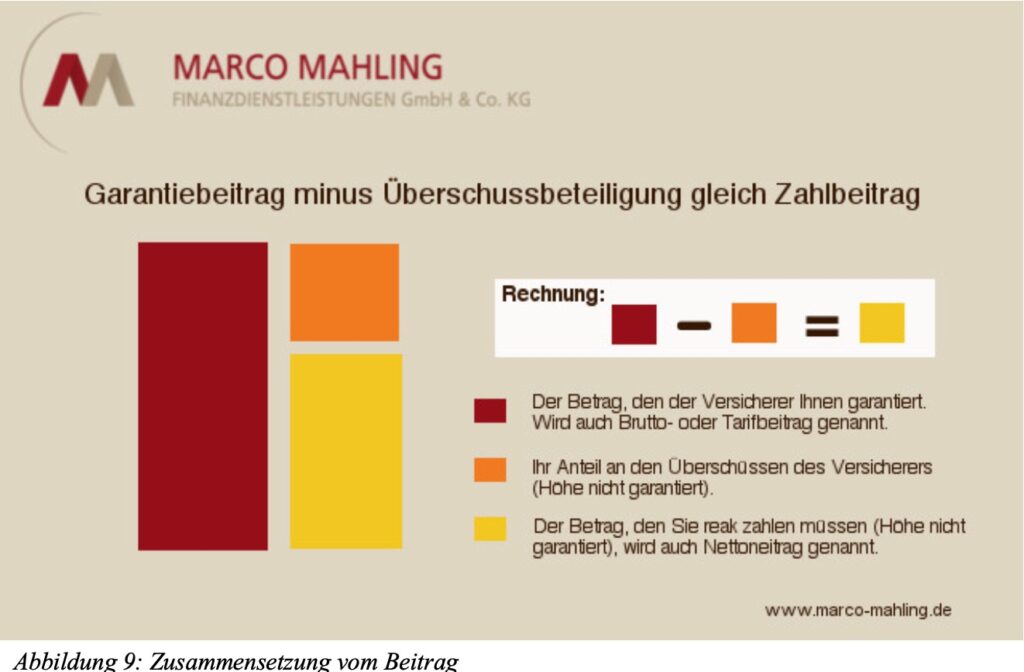

Eine gängige Option ist die Beitragsverrechnung. Hierbei zahlt der Versicherer Ihnen einen Teil der Überschüsse, die mit Ihren Beiträgen erwirtschaftet werden, zurück. Das bedeutet, dass Sie von Anfang an weniger Beitrag zahlen müssen, als ursprünglich berechnet wurde. Diese Einsparung wird als Zahlbeitrag oder Nettobeitrag bezeichnet.

Alternativ können die Überschüsse auch in Form einer Bonusrente für Sie angelegt werden. In diesem Fall zahlen Sie den vollen Tarifbeitrag (Bruttobeitrag), und die erwirtschafteten Überschüsse werden angesammelt, um Ihre Rentenhöhe zu steigern, falls Sie berufsunfähig werden.

Beitragsrückgewähr

Eine weitere Option ist die Beitragsrückgewähr. Hier zahlen Sie ebenfalls den vollen Tarifbeitrag, und die Überschüsse werden für Sie angespart z.B. in einen Investmentfonds. Allerdings haben Sie oft keinen Einfluss darauf, wie diese Mittel angelegt werden. Die genaue Rendite bleibt oft unklar, bis die Auszahlung erfolgt. Der Vorteil: Das Geld, das Sie bei Kündigung oder am Ende der Laufzeit zurückbekommen, ist steuerfrei.

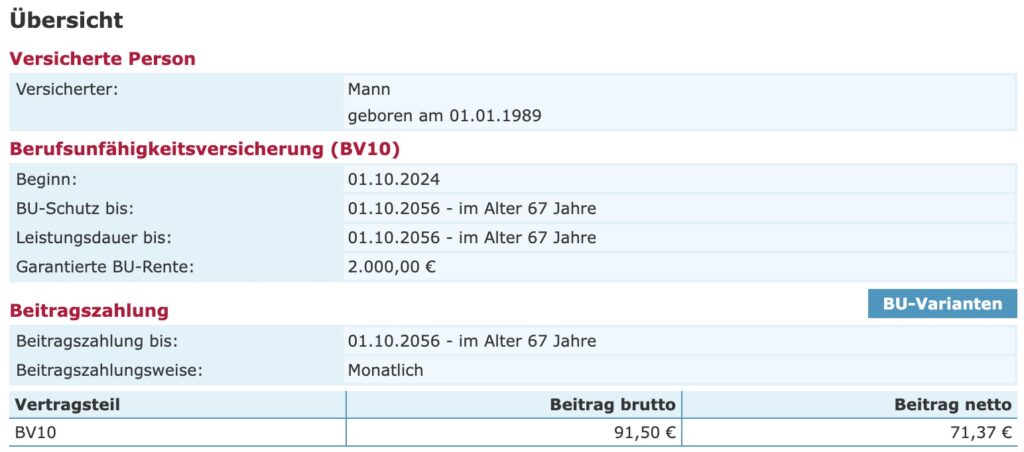

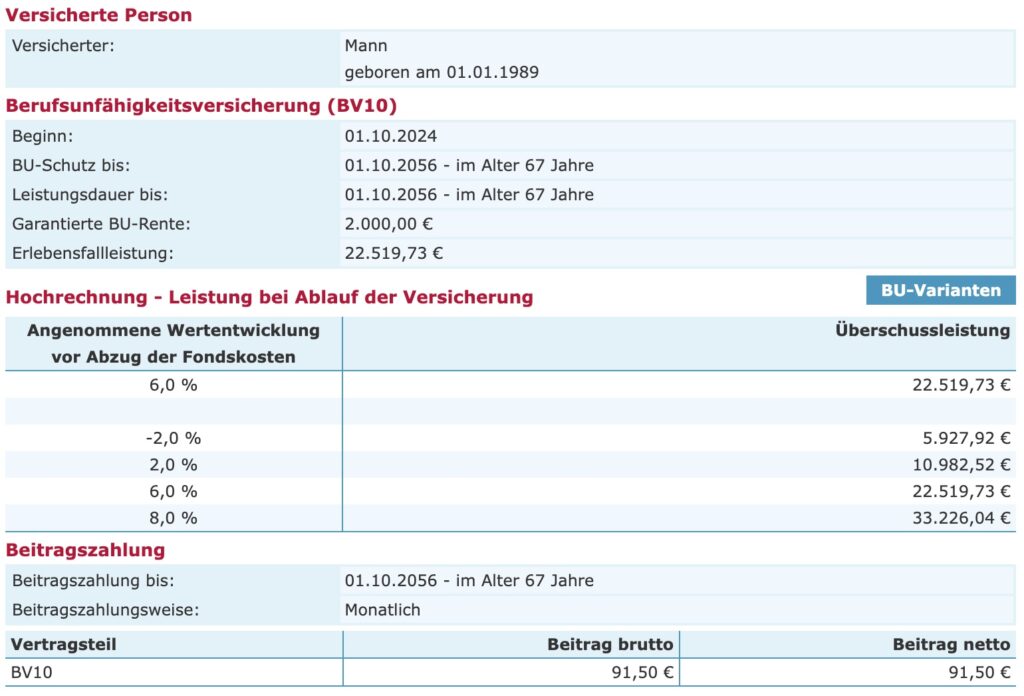

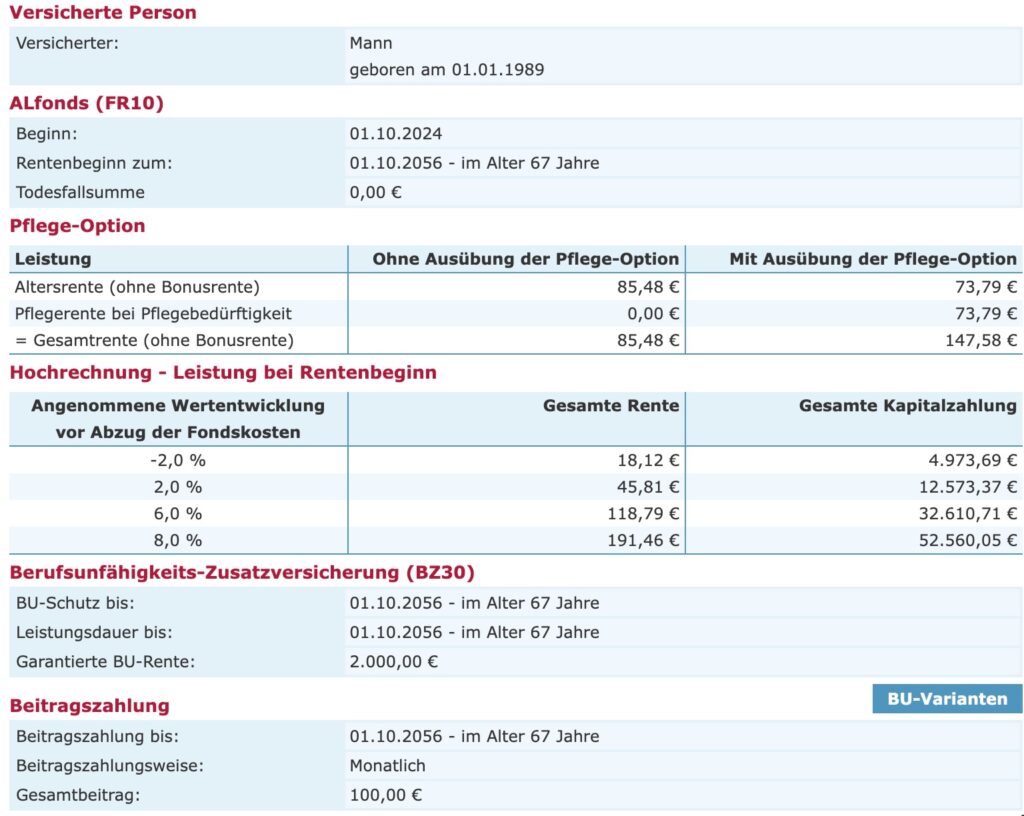

Hier ein Beispiel:

Kombinationen mit Rentenversicherungen

Es gibt auch die Möglichkeit, Ihre BU mit einem Rentenversicherungsvertrag zu koppeln, entweder als klassische oder fondsgebundene Rentenversicherung. Während eine fondsgebundene Rentenversicherung potenziell höhere Renditen bieten kann, sind die Beiträge meist deutlich höher. Dies kann problematisch werden, wenn sich Ihre finanzielle Situation ändert, etwa durch Arbeitslosigkeit oder Elternzeit.

Hier ein Beispiel:

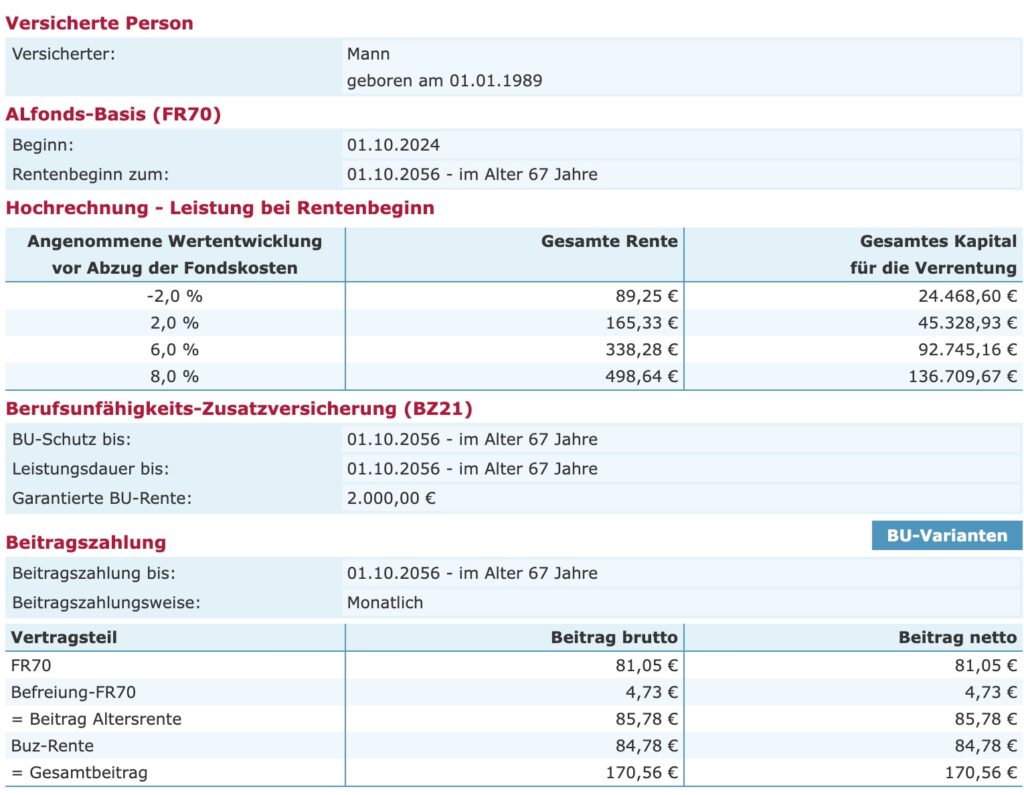

Eine weitere Option ist die Kombination der BU mit einer Basisrente (Rürup-Rente). Hier können Sie die Beiträge steuerlich absetzen, was besonders für Gutverdiener attraktiv ist. Allerdings sollten Sie bedenken, dass die späteren Rentenleistungen voll versteuert werden müssen, und Sie kommen vor dem Rentenalter von 62 Jahren nicht an das angesparte Geld heran.

Hier ein Beispiel:

Diese verschiedenen Sparformen bieten Ihnen Flexibilität und unterschiedliche Vorteile, je nach Ihrer persönlichen Situation und Ihren finanziellen Zielen. Es ist wichtig, dass Sie sich gut informieren und die Option wählen, die am besten zu Ihnen passt.

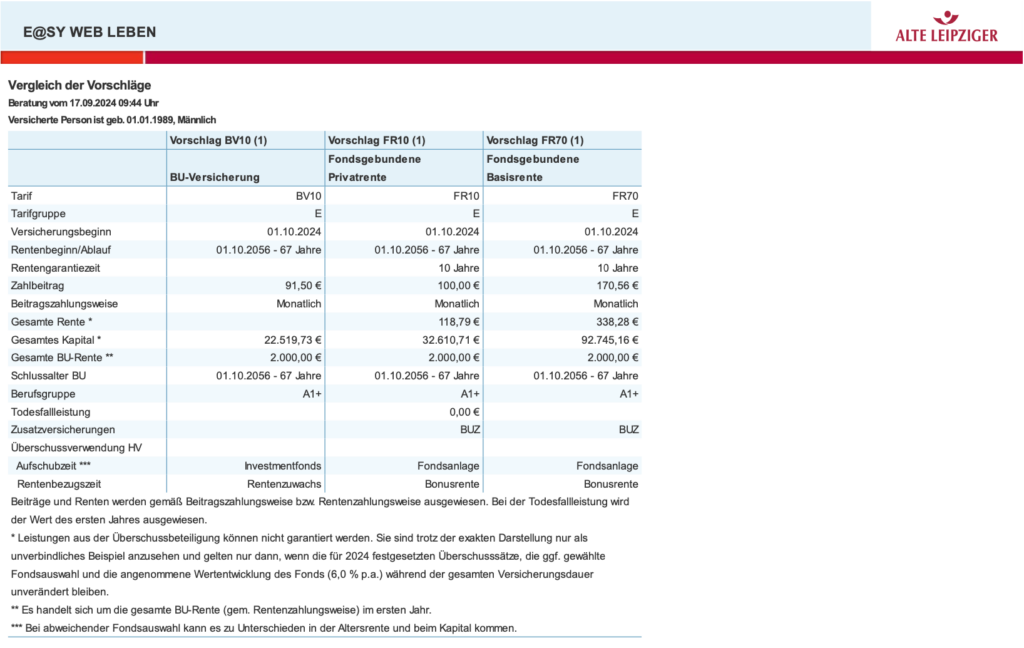

Nachfolgend eine Gesamtübersicht als Vergleich von der Gesellschaft “Alte Leipziger”:

Rückerstattung von Beiträgen

Wenn Sie sich für eine Berufsunfähigkeitsversicherung (BU) mit Beitragsrückerstattung entscheiden, können Sie unter bestimmten Bedingungen Ihre eingezahlten Beiträge ganz oder teilweise zurückerhalten. Doch wie funktioniert das genau, und was sollten Sie dabei beachten? Lassen Sie uns einen genaueren Blick auf die Möglichkeiten und die damit verbundenen steuerlichen Aspekte werfen.

Ist das möglich?

Ja, die Rückerstattung von Beiträgen ist möglich, aber sie hängt stark davon ab, wie Ihre Versicherungsgesellschaft mit den Überschüssen umgeht, die sie mit Ihrer Beitragszahlung erwirtschaftet. Diese Überschüsse entstehen, wenn die Versicherung in einem Jahr weniger für Leistungen und Verwaltung ausgeben muss, als sie durch Beiträge eingenommen hat. Wenn die Überschüsse konstant bleiben oder sogar steigen und das Geld gut angelegt wird z.B. in einen Investmentfonds, könnten Sie am Ende sogar mehr zurückbekommen, als Sie ursprünglich eingezahlt haben. Allerdings gibt es dafür keine Garantie. Es besteht immer ein gewisses Risiko, dass die Überschüsse sinken, was sich negativ auf die Höhe der Rückerstattung auswirken könnte, da weniger in den Investmentfonds investiert wird.

Eine besonders beliebte Option ist die Beitragsverrechnung. Dabei wird ein Teil der erwirtschafteten Überschüsse genutzt, um Ihren laufenden Beitrag zu reduzieren, sodass Sie von Anfang an weniger zahlen. Diese Methode hat den Vorteil, dass Ihr Beitrag zunächst niedriger ist. Der Nachteil ist jedoch, dass sich die Überschüsse verringern können. Sollte die Versicherungsgesellschaft keine Gewinne mehr erzielen, kann sie den Beitrag bis zum sogenannten Tarifbeitrag (Bruttobeitrag) erhöhen, ohne dass Sie darauf Einfluss haben. Dies kann im Extremfall dazu führen, dass Sie am Ende mehr zahlen müssen als ursprünglich gedacht.

Was ist bei der Steuer zu beachten?

Ob und wie Ihre Rückerstattung besteuert wird, hängt von der Art des Sparens ab. Wenn Sie eine steuerfreie Auszahlung wünschen, ist die Beitragsverrechnung der Überschüsse eine gute Option, da Sie dabei steuerfrei ausgezahlt werden. Die Beiträge zur Versicherung selbst können allerdings nicht steuerlich geltend gemacht werden. Bei einer Rentenversicherung, egal ob klassisch oder fondsgebunden, können Sie bei einer Einmalauszahlung die Hälfte der Steuer sparen. Wenn Sie sich für eine lebenslange Rente entscheiden, müssen Sie lediglich den Ertragsanteil versteuern.

Bei einer Basisrente, auch bekannt als Rürup-Rente, ist die Lage etwas anders. Hier können Sie die Beiträge steuerlich absetzen, müssen aber auf die späteren Rentenzahlungen die volle Steuer zahlen. Dies erfordert eine sorgfältige Planung, um sicherzustellen, dass die Rente ausreicht, um die Steuerbelastung zu tragen.

Insgesamt bietet die Beitragsrückerstattung interessante Möglichkeiten, die Sie sorgfältig abwägen sollten. Es ist wichtig, die verschiedenen Optionen zu verstehen und zu entscheiden, welche am besten zu Ihrer individuellen Situation passt.

Alternativen zur Beitragsrückerstattung bei der Berufsunfähigkeitsversicherung

Wenn Sie eine Berufsunfähigkeitsversicherung (BU) abschließen, aber die Beitragsrückerstattung nicht das Richtige für Sie ist, gibt es einige interessante Alternativen, die Sie in Betracht ziehen können.

Eine Möglichkeit ist die Beitragsverrechnung, bei der die erwirtschafteten Überschüsse direkt genutzt werden, um Ihren laufenden Beitrag zu senken. So zahlen Sie von Anfang an weniger, ohne auf den wichtigen Versicherungsschutz verzichten zu müssen. Diese Methode ist besonders attraktiv, wenn Sie Ihre monatlichen Ausgaben im Griff behalten möchten.

Eine weitere Alternative ist die Bonusrente. Hierbei werden die Überschüsse angesammelt, um Ihre BU-Rente im Ernstfall zu erhöhen. Diese Option kann sinnvoll sein, wenn Sie eine möglichst hohe Absicherung anstreben und im Leistungsfall von einer höheren Rente profitieren möchten.

Beide Alternativen bieten Ihnen Flexibilität und unterschiedliche Vorteile, je nach Ihrer persönlichen Lebenssituation. Es lohnt sich, diese Optionen genau zu prüfen und sich für die zu entscheiden, die am besten zu Ihren individuellen Bedürfnissen passt.

FAQ

Im Bereich der Berufsunfähigkeitsversicherung (BU) tauchen häufig Fragen auf, die hier für Sie beantwortet werden.

Der Rückkaufswert ist der Betrag, den Sie von der Versicherung erhalten, wenn Sie den Vertrag vorzeitig kündigen. Dieser Wert ist oft niedriger als die eingezahlten Beiträge und hängt von der Laufzeit und den bisher gezahlten Prämien ab.

Wenn Sie die BU-Versicherung nicht in Anspruch nehmen, bleibt sie bis zum Vertragsende bestehen, und es erfolgt keine Auszahlung, außer Sie haben eine Beitragsrückgewähr vereinbart.

Die Beitragsrückgewähr ist eine Option, bei der Sie am Ende der Vertragslaufzeit einen Teil Ihrer gezahlten Beiträge zurückerhalten, wenn Sie keine Leistungen in Anspruch genommen haben.

Fazit

Ob eine Berufsunfähigkeitsversicherung mit Beitragsrückgewähr sinnvoll für Ihre Situation ist, dass müssen Sie selbst entscheiden. Sie bietet eine attraktive Kombination aus finanzieller Absicherung und der Möglichkeit, am Ende der Laufzeit einen Teil der Beiträge zurückzuerhalten. Außerdem bietet sie Flexibilität, um individuell passende Lösungen zu finden, ob durch Beitragsverrechnung, Bonusrente oder andere Sparformen.

Weitere Artikel zum Thema Berufsunfähigkeit aus meinem Blog

Nachfolgend finden Sie eine Auswahl an weiteren Artikeln zum Thema “Berufsunfähigkeitsversicherung”.

Sind die Beiträge zur Berufsunfähigkeitsversicherung steuerlich absetzbar In der Einkommenssteuererklärung können die Versicherungsbeiträge der Berufsunfähigkeitsversicherung steuerlich geltend gemacht und somit

Die Allianz zieht endlich nach und macht es der HDI BU Aktion nach: Allianz BU Aktion mit vereinfachten Gesundheitsfragen bei

Die betriebliche Berufsunfähigkeitsversicherung (BU) ist ein wichtiger Bestandteil der betrieblichen Altersvorsorge und bietet Arbeitnehmern finanzielle Sicherheit im Falle einer Berufsunfähigkeit.

Anbei ein paar Links zu weiteren Artikeln über das Thema “Berufsunfähigkeitsabsicherung“: Risikovoranfrage Berufsunfähigkeitsversicherung – worauf muss man dabei achten Tipps zur richtigen

Versicherungsnehmer gehen davon aus, dass im Versicherungsfall die zustehenden Leistungen erbracht werden. Wie jedoch werden die Fälle beurteilt, in denen

Ob der unverschuldete Unfall, der von einem Tag auf den anderen das gesamte Leben verändert, oder der erste Bandscheibenvorfall im

Rückfragen / weitere Unterlagen

Wenn Sie dazu weitere Fragen haben zur Berufsunfähigkeit bzw. zur BU-Rente oder ein persönliches Angebot zur BU-Absicherung wünschen, senden Sie mir bitte eine E-Mail zu ([email protected]) oder nutzen mein Kontaktformular.