Der Begriff Baufinanzierung umfasst alle Arten der Finanzierung, die dazu dienen, den Kapitalbedarf bei einem Bauvorhaben zu decken. Der Begriff wird dabei auch dann verwendet, wenn der Erwerb einer Immobilie oder eine Umschuldung (Anschlussfinanzierung, Forward Darlehen) geplant ist und in diesem Sinne kein Neubau oder eine Sanierung ansteht, sondern eher eine Immobilienfinanzierung gemeint ist. Neben dem Eigenkapital fallen darunter Bankdarlehen (etwa Annuitätendarlehen), Bankvorausdarlehen und Kapitalprodukte zur Vor- sowie Zwischenfinanzierung.

wird dabei auch dann verwendet, wenn der Erwerb einer Immobilie oder eine Umschuldung (Anschlussfinanzierung, Forward Darlehen) geplant ist und in diesem Sinne kein Neubau oder eine Sanierung ansteht, sondern eher eine Immobilienfinanzierung gemeint ist. Neben dem Eigenkapital fallen darunter Bankdarlehen (etwa Annuitätendarlehen), Bankvorausdarlehen und Kapitalprodukte zur Vor- sowie Zwischenfinanzierung.

Aber wie funktioniert eine Baufinanzierung?

Welche Begriffe sollten Sie unbedingt kennen und welche Arten von Darlehen gibt es auf dem Markt?

Lesen Sie weiter!

Welche Bestandteile hat eine Baufinanzierung?

Möglichkeiten der Baufinanzierung lassen sich in die Finanzierung aus bereits vorhandenen, eigenen Geldmitteln (Eigenfinanzierung) und die Nutzung externer, fremder Mittel (Fremdfinanzierung, KfW Mittel) unterteilen. Die Eigenfinanzierung umfasst alle Werte, die als Eigenkapital, fluide Geldmittel oder Sachwerte eingebracht werden. Das können Bankguthaben, Fest- und Tagesgeld, Guthaben von Bausparverträgen, aber auch eingebrachte Grundstücke und Eigenleistungen, die Sie erbringen, sein – wie etwa die Mithilfe beim Bau oder der Sanierung, auch Muskelhypothek genannt. Wenn Sie selbst beim Bau mithelfen, dann gilt dabei häufig eine Obergrenze von 25.000 EUR. Einen größeren Teil der Immobilienfinanzierung macht oftmals die Nutzung von Fremdmitteln aus, also die Fremdfinanzierung. Diese dient dazu, den Kapitalbedarf abzudecken, der über die vorhandenen Eigenmittel hinausgeht. Dies sind Bau Kredite, die kurz- und mittelfristig dazu dienen, Eigen- und Fremdmittel vorzufinanzieren. Entsprechende Finanzprodukte finden Sie häufig unter der Bezeichnung Bankvorausdarlehen. Auch eine Zwischenfinanzierung ist möglich. Da sowohl der Bau einer Immobilie als auch deren Finanzierungen längerfristig angelegt sind, sich über Monate oder Jahre erstrecken, spielen insbesondere langfristige Möglichkeiten der Baufinanzierung, Kredit- und Immobilienfinanzierung eine wesentliche Rolle. Dies sind Bauspardarlehen, Arbeitgeberdarlehen, Realkredite und ebenso öffentliche Baudarlehen.

Ein Bau Kredit als Annuitätendarlehen

Wenn Sie ein Haus bauen oder eine Immobilie kaufen, dann ist dies vermutlich eine der bedeutendsten Investitionen in Ihrem Leben. Daher spielt die Sicherheit bei Ihrem Bauvorhaben eine große Rolle. Gleichbleibende Zinsen können Ihnen diese Sicherheit bieten; die Belastungen sind besser planbar und überschaubar. Wie die Zinsen Baufinanzierung – aktuell und zukünftig – Veränderungen unterliegen, ist oft nur schwer abschätzbar. Bei einem vereinbarte Festzins bleibt die Belastung aber immer gleich, da zu Beginn der Finanzierung ein festgelegtes Zinsniveau vereinbart wird. Die bekannteste und vermutlich auch am häufigsten genutzte Variante ist ein Annuitätendarlehen. Der Begriff “Annuität” kommt vom lateinischen “annus”, also dem Jahr und meint eine gleichbleibende Zahlung, die Sie regelmäßig leisten, um den Kredit zu tilgen. Die einzelnen Raten bestehen aus einem Tilgungs- und einem Zinsanteil. Sie tilgen also einerseits die “Schuld”, die durch die ausgezahlte Darlehenssumme entsteht und zahlen andererseits noch Zinsen für den aufgenommenen Kreditbetrag. Die Abstände zwischen den Raten können vereinbart werden, etwa als monatliche Zahlung, als quartalsweise oder halbjährliche Zahlung. Werden die Tilgungen, die in den Raten enthalten sind, auch monatlich verrechnet, dann ist besonders die monatliche Zahlung empfehlenswert. Hier haben Sie einen überschaubaren Betrag, den Sie in ihre Ausgaben leichter integrieren können als eine deutlich höhere Rate pro Quartal oder Halbjahr.

Angebotsanfrage aus über 100 Banken für Ihre Finanzierung

Wenn Sie ein Baufinanzierungsangebot wünschen, so laden Sie sich bitte die Selbstauskunft als PDF runter senden mir diese ausgefüllt zurück per E-Mail ([email protected]), per Fax 03212/1435487 oder per Post. Über zwei Finanzierungsplattformen habe ich Zugriff auf über 100 Banken aus ganz Deutschland und Sie bekommen das günstigste Angebot von mir zugesendet. Wenn Sie Hilfe beim ausfüllen benötigen so können Sie mich jederzeit kontaktieren und ich helfe Ihnen dabei.

Wie teuer darf die Immobilie sein?

Anhand von diesem Kurzcheck der Stiftung Warentest können Sie schnell feststellen, wie teuer die Immobilie sein darf, damit Sie sich diese noch leisten können. Einfach das Dokument auf deren Seite als PDF downloaden:

Vergleich Baufinanzierung und Tilgungsquoten

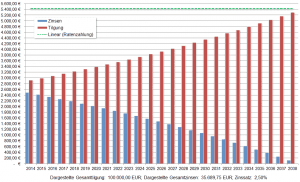

Wenn Sie die Angebote für einen Baukredit vergleichen, werden Sie feststellen, dass die Tilgungsquoten oft sehr gering sind – zwischen 1 und 3 Prozent. Die Laufzeit des Vertrags würde – bei einer jährlichen Tilgung von nur einem Prozent – 100 Jahre betragen, dauert in der Realität aber meistens nur 30 bis 40 Jahre. Schließlich wird hierbei immer nur die in der Zahlungsperiode noch vorhandene Restschuld verzinst, nicht der komplette Darlehensbetrag. Dennoch kann eine geringe Tilgungsrate in Kombination mit niedrigen Zinsen später zu einer unangenehmen Überraschung führen. Steigen die Zinsen nämlich wieder, dann resultieren auch höhere Monatsraten, die für Sie zur finanziellen Belastung werden können. Eine hohe Anfangstilgung kann hingegen ein guter Sicherheitspuffer sein, denn so ist bei später steigenden Zinsen bereits ein wesentlicher Teil getilgt und die Zinsen, die auf die Restschuld anfallen, ergeben einen beherrschbaren Betrag. Wenn Sie beispielsweise 200.000 EUR als Darlehen aufnehmen und mit Ihrer Bank einen Zinssatz von 3% sowie eine Tilgung von 2% vereinbaren, dann resultiert eine jährliche Rate von 5% bzw. 10.000 EUR pro Jahr. Haben Sie eine monatliche Zahlungsweise vereinbart, dann sind von Ihnen 833,33 EUR im Monat zu entrichten. Wie bereits erwähnt, sind in der Rate die Tilgung der Darlehenssumme und die Zinsen auf die Restschuld enthalten. Zu Beginn werden die 200.000 EUR Darlehen mit den vereinbarten 3% verzinst. Sie tilgen im ersten Monat also 333,33 EUR (2% von 200.000 / 12 Monate) und zahlen 500 EUR Zinsen (3% von 200.000 / 12 Monate); die erste Rate beträgt demnach 833,33 EUR. Im zweiten Monat wird nur noch die Restschuld von 199.666,66 EUR verzinst. Sie zahlen im zweiten Monat nur noch 332,77 EUR Zinsen und tilgen dann mehr, weil die eingesparte Differenz dem Tilgungsanteil hinzuaddiert wird. Sie zahlen also weiterhin jeden Monat 833,33, aber mit jeder einzelnen Monatszahlung verschiebt sich das Verhältnis von Tilgung zu Zins ein wenig mehr, sodass Sie immer mehr tatsächlich tilgen und der Anteil der Zinsen schrumpft. Um herauszufinden, wie dies bei Ihrer Wunschsumme und der von Ihnen bevorzugten Laufzeit aussieht, können Sie den Baufinanzierungsrechner Vergleich nutzen.

Angebote für Realkredit-Baufinanzierung – Vergleich online sinnvoll

Ein Realkredit ist ein langfristig angelegtes Darlehen, welches der Immobilienfinanzierung dient und objekt- bzw. zweckgebunden ist. Als eine Sicherung für das Darlehen fungiert die Eintragung eines Grundpfandrechtes (Hypotheken und Grundschulden) im Rahmen der Beleihungsgrenzen. Unter der Beleihungsgrenze wird in der Finanzwelt ein prozentualer Anteil vom Beleihungswert verstanden. Wie hoch dieser Anteil bemessen ist, hängt von der Kreditpolitik des Bankinstituts ab. Besonders günstige Konditionen bei den Zinsen erhalten häufig Vereinbarungen mit einer Beleihungsgrenze von 60%. Der Beleihungswert sagt aus, welchen Gegenwert die Bank Ihrem Grundstück oder Ihrer Immobilie zurechnet. Das kann auch grundstücksgleiche Rechte betreffen, wie das Erbbaurecht. Dabei handelt es sich immer um ein erstrangiges Grundpfandrecht, d.h. die Bank oder das Institut, welches Ihren Bau Kredit verwaltet, darf seine Ansprüche als erstes geltend machen. Dazu gehört auch die Umsetzung einer Zwangsvollstreckung, falls diese notwendig wird. Alle anderen Rechte sind nachgestellt, sie werden erst nach der Erfüllung des Grundpfandrechts des Geldinstituts relevant.

Wenn der Wert des Grundstücks oder der Immobilie von der Bank geschätzt wird und davon prozentual eine Beleihungsgrenze festgelegt wird, dann überschreitet der Finanzierungsbedarf vielleicht auch diese Beleihungsgrenze. Das ist etwa der Fall, wenn Sie zum Neubau einer Immobilie mehr Fremdmittel benötigen als beispielsweise 60% (Beleihungsgrenze) der Grundstückssumme ausmachen. Über die Beleihungsgrenze hinaus kann sich also ein zusätzlicher Finanzierungsbedarf ergeben, wenn nicht genug Eigenmittel vorhanden sind. Die hier in Anspruch genommenen Finanzierungen gelten nur in den Fällen als Realkredite, in denen sie objekt- oder zweckgebunden sind und zudem durch eine Bürgschaft aus der öffentlichen Hand abgesichert werden (z.B. der Kreditanstalt für Wiederaufbau, KfW). Für diese Modelle wird der Begriff 1b-Hypothek verwendet. Die Teile des Darlehens, welche die Beleihungsgrenze überschreiten, tragen den Namen “Blankoanteil”. Gibt es für diesen Anteil des Darlehens ein zweitrangiges Grundpfandrecht, welches den Anteil sichert, dann wird das als “gedeckter Personalkredit” bezeichnet. Die Differenzierung erscheint kompliziert und daher verzichten manche Institute auf die Aufteilung von Darlehensverträgen. Stattdessen wird Ihnen dort eine Mischkalkulation angeboten, welche die Finanzierung des Kaufpreises und manchmal ebenso die anfallenden Erwerbsnebenkosten beinhaltet.

Wenn Sie nur sehr wenig oder kein Eigenkapital besitzen und daher zu einem hohen Anteil oder ausschließlich Fremdkapital für Ihre Immobilienfinanzierung nutzen, dann sollten Sie die Angebote für einen Baukredit vergleichen. Hierbei entstehen meistens höhere Kosten für die Baufinanzierung. Kredit und auch die einzelnen Raten belasten Sie stärker. Erfolgt die Finanzierung aber nur innerhalb der Beleihungsgrenze, sind die Konditionen hingegen meisten günstiger und mit weniger Belastungen verbunden.

Volltilger-Darlehen werden innerhalb einer festgelegten Zeit getilgt

Eine besondere Form der Annuitätendarlehen sind Volltilgerdarlehen. Bei diesen wird der Tilgungssatz so gewählt, dass Sie Ihr Darlehen innerhalb eines festgelegten Zeitraumes vollständig tilgen. Es wird also von Anfang an eine feste Laufzeit vereinbart. Zur Zinsfestschreibung stehen 10,12,15 oder 20 Jahre zur Auswahl. Hier bieten verschiedene Banken auch deutlich unterschiedliche Konditionen. Sinnvoll ist ein Baufinanzierung Vergleich. Online können Sie sich die Angebote der einzelnen Institute anschauen und die für Sie beste Lösung finden. Viele Banken bieten deutlich bessere Rahmenbedingungen an, wenn Sie Ihren Bau Kredit als Volltilger-Darlehen auswählen.

Wichtiger Hinweis: Stellen Sie aber sicher, dass Sie diese Zahlung auch tatsächlich längerfristig leisten können, selbst im Falle einer Arbeitslosigkeit oder einer Krankheit.

Variable Zinsen – Baufinanzierung aktuell halten durch Aushandeln neuer Konditionen

Bei einem Forwarddarlehen vereinbaren Sie schon vor dem eigentlichen Ende der Zinsfestschreibungszeit neue Konditionen für die Anschlussfinanzierung. Das kann etwa dann sinnvoll sein, wenn das allgemeine Zinsniveau gesunken ist und die Zinsen nun niedriger sind als zuvor. In diesem Fall profitieren Sie vom geringeren Zinsniveau, wenn Sie neue Konditionen aushandeln. Allerdings verlangen Hypothekenbanken dafür einen Zinsaufschlag. Schließlich macht das Finanzinstitut einen Verlust, wenn Sie zukünftig weniger Zinsen zahlen und dieser Verlust soll ein Stück weit ausgeglichen werden. Je nach Bankinstitut können Forwarddarlehen bereits 56 Monate vor dem Ablauf der ursprünglich festgelegten Zinsfestschreibung ausgehandelt werden. Einen anderen Weg gehen Vorausdarlehen. Hier vereinbaren Sie schon vor dem Kauf der Immobilie oder vor dem eigentlichen Baubeginn günstigere Zinssätze und zahlen als Ausgleich ebenfalls einen Aufschlag. Sie schließen einen verbindlichen Vertrag über ein Darlehen ab und gehen damit die Verpflichtung ein, das Darlehen zu dem ausgemachten Zeitraum abzunehmen. Dabei lassen Sie sich aber die Möglichkeit offen, über die Zinssätze der Raten nochmals neu zu verhandeln. Als gängige Fristen gelten bei den Voraus-Darlehen ein bis maximal fünf Jahre. Hier müssen Sie nicht bei Ihrem bisherigen Geldinstitut bleiben, sondern können auch Angebote anderer Banken in Anspruch nehmen. Nutzen Sie einen Baufinanzierungsrechner. Vergleich lohnt sich, da einige Banken für Neukunden besonders günstige Forward- und Voraus-Darlehen bereithalten.

Baufinanzierungen als Bauspardarlehen

Bauspardarlehen sind objekt- und zweckgebunden – genauso wie Realkredite. Die Darlehen werden durch das Eintragen eines zweitrangigen Grundpfandrechtes abgesichert und meistens von speziellen Bausparkassen angeboten. Hier können Sie bis zu maximal 80% des Beleihungswertes beleihen, müssen aber im Gegenzug einen Bausparvertrag abgeschlossen haben. Sie sparen also über einen gewissen Zeitraum Raten in vertraglich festgelegter Höhe. Sie können die Sparleistung oftmals auch einmalig einzahlen. 40 bis 50% der Gesamtsumme müssen Sie so ansparen. Haben Sie diese Mindestsparleistung erreicht und ist die damit verbundene Wartefrist abgelaufen, wird Ihnen der Bausparvertrag zugeteilt; Sie erhalten also die Bausparsumme ausgezahlt. Diese besteht aus dem eingezahlten Guthaben, den Zinsen darauf und dem Darlehen. Letzteres müssen Sie nachfolgend in regelmäßigen Raten zurückzahlen. Sie profitieren beim Bausparen von den günstigen Zinsen. Auch hier unterscheiden sich je nach Anbieter die Zinssätze. Baufinanzierung Vergleich hilft Ihnen also, passende Bausparangebote zu finden.

Bauspardarlehen sind objekt- und zweckgebunden – genauso wie Realkredite. Die Darlehen werden durch das Eintragen eines zweitrangigen Grundpfandrechtes abgesichert und meistens von speziellen Bausparkassen angeboten. Hier können Sie bis zu maximal 80% des Beleihungswertes beleihen, müssen aber im Gegenzug einen Bausparvertrag abgeschlossen haben. Sie sparen also über einen gewissen Zeitraum Raten in vertraglich festgelegter Höhe. Sie können die Sparleistung oftmals auch einmalig einzahlen. 40 bis 50% der Gesamtsumme müssen Sie so ansparen. Haben Sie diese Mindestsparleistung erreicht und ist die damit verbundene Wartefrist abgelaufen, wird Ihnen der Bausparvertrag zugeteilt; Sie erhalten also die Bausparsumme ausgezahlt. Diese besteht aus dem eingezahlten Guthaben, den Zinsen darauf und dem Darlehen. Letzteres müssen Sie nachfolgend in regelmäßigen Raten zurückzahlen. Sie profitieren beim Bausparen von den günstigen Zinsen. Auch hier unterscheiden sich je nach Anbieter die Zinssätze. Baufinanzierung Vergleich hilft Ihnen also, passende Bausparangebote zu finden.

Rückfragen / weitere Unterlagen zur Baufinanzierung

Wenn Sie weitere Fragen haben zur Baufinanzierung oder ein persönliches Finanzierungsangebot wünschen, senden Sie mir als freier Finanzierungsvermittler eine E-Mail zu ([email protected]) oder nutzen mein Kontaktformular.

2 Antworten

Hallo Marco. Danke für das Teilen des Baufinanzierung-Artikels. Er ist sehr lesenswert. Ich habe mich sehr gefreut, bei dir reinlesen zu dürfen. Mach weiter so.

Vielen Dank 🙂