Kunden erleben aktuell vor allem in ihren Kfz- und Wohngebäudeversicherungen starke Beitragserhöhungen. Und das, obwohl Versicherungsgesellschaften an diesen Versicherungsarten kaum bis überhaupt kein Geld verdienen. In diesem Beitrag beschäftigen wir uns mit der Frage, worin die Gründe für die Erhöhung der Prämien liegen.

Beitragserhöhungen in der Kfz-Versicherung

Die Kfz- Versicherung schützt Fahrzeughalter vor finanziellen Risiken, die durch Schäden oder Unfälle mit ihrem Fahrzeug entstehen. Sie umfasst in der Regel drei Bereiche: die Haftpflichtversicherung, die gesetzlich vorgeschrieben ist und Schäden abdeckt, die Dritten durch das eigene Fahrzeug zugefügt werden, die Teilkaskoversicherung, die unter anderem bei Diebstahl, Naturereignissen oder Glasbruch einspringt, und die Vollkaskoversicherung, die zusätzlich Schäden am eigenen Fahrzeug bei selbstverschuldeten Unfällen oder Vandalismus übernimmt. Je nach Bedarf und Fahrzeug können verschiedene Deckungsumfänge gewählt werden. Doch welche Aspekte führen zur Erhöhung der Beitragsprämien?

- Hohe Reparatur- und Ersatzteilkosten

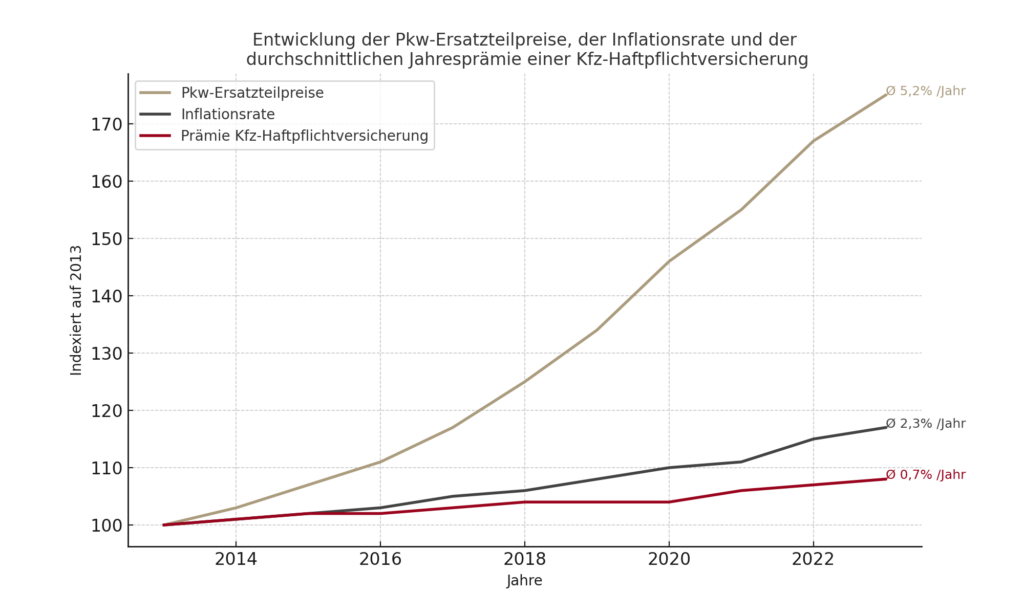

Die steigenden Reparaturkosten sind eine direkte Folge der immer komplexeren Fahrzeugtechnik. Besonders Fahrzeuge, die mit fortschrittlichen Assistenzsystemen, Sensoren und hochentwickelter Elektronik ausgestattet sind, verursachen hohe Instandsetzungskosten, was sich unmittelbar in den Versicherungsprämien widerspiegelt. Hieran anknüpfend steigen die Kosten für Ersatzteile, insbesondere bei importierten Fahrzeugen und hochwertigen Originalteilen, ebenfalls kontinuierlich. Dadurch werden Reparaturen teurer, und die Versicherer passen ihre Prämien entsprechend an.

- Die Zahl der Verkehrsunfälle

Trotz moderner Sicherheitstechnologien bleibt die Anzahl der Verkehrsunfälle in vielen Regionen hoch. Gründe dafür sind die zunehmende Fahrzeugdichte, längere Fahrzeiten und dichter Verkehr. Diese Faktoren führen zu einer erhöhten Schadenhäufigkeit, was wiederum die Prämien steigen lässt.

- Personenschäden

Besonders bei Haftpflichtschäden führen Personenschäden, insbesondere solche, die dauerhafte Verletzungen oder Invalidität zur Folge haben, zu hohen Entschädigungsansprüchen. Diese Schadenssummen fließen ebenfalls in die Kalkulation der Versicherungsprämien ein.

- Gutachten der Werkstätten

Ein weiteres Problem stellt die Tendenz dar, dass Werkstätten oft eigenmächtig Gutachten in Auftrag geben, die häufig schlichtweg nicht nötig sind. Solche Gutachten sollten nur von den Versicherern selbst veranlasst werden, soweit erforderlich. Ähnliches gilt für die Empfehlung der Werkstätten, gleich einen Anwalt für die Schadensabwicklung einzuschalten. Dies ist nicht in jedem Fall notwendig, führt aber unterm Strich zu höheren Kosten.

- Naturkatastrophen

Auch der Klimawandel trägt zur Erhöhung der Prämien bei, da Naturkatastrophen wie Starkregen, Überschwemmungen und Hagel an Häufigkeit zunehmen. Diese Wetterextreme verursachen eine wachsende Anzahl von Fahrzeugschäden, was die Versicherungsgesellschaften dazu zwingt, ihre Beiträge zu erhöhen, um diese Risiken abzudecken.

- Diebstahl und Betrug

Zudem nehmen Fahrzeugdiebstähle und Versicherungsbetrug zu, was ebenfalls die Kosten für die Versicherer erhöht. Um diese Risiken abzudecken, sehen sie sich gezwungen, höhere Prämien zu verlangen.

- Lohnerhöhung

Zwischen den Jahren 2017 und 2022 erhöhte sich der Verbraucherpreisindex um 14 %, doch die Stundensätze der Werkstätten stiegen um 28 %, bei Lackierereien sogar um 30 %. Die gestiegenen Stundensätze müssen Werkstätten entsprechend in ihrer Preiskalkulation berücksichtigen, was sich wiederum im Endpreis für den Kunden ausdrückt und sich somit unmittelbar auch bei den Kosten für die Versicherer niederschlägt.

Dies sind die zentralen Gründe für die erwartete, aber auch schon bereits stattfindende Prämienerhöhung in Kfz-Versicherungen. Trotz dieser Kostenzunahme haben die Versicherungsunternehmen in der Vergangenheit ihre Prämien nicht entsprechend angepasst. Der starke Wettbewerb und die hohe Wechselbereitschaft der Kunden verhinderten eine ausreichende Prämienanpassung, obwohl die Schadenssummen es eigentlich erfordert hätten. Infolgedessen ist zu erwarten, dass die Beiträge in Zukunft weiter ansteigen werden.

Außerdem steckt die Kfz-Versicherungsbranche in einer tiefen Krise und verzeichnete im vergangenen Jahr Verluste von 2,9 Milliarden Euro. Gründe dafür sind gestiegene Ersatzteilpreise, höhere Lohnkosten und längere Reparaturzeiten, die die Schadenskosten stark ansteigen ließen. Eine Entspannung ist hingegen nicht in Sicht.

Insgesamt ist es für Versicherer wichtig, die Kfz-Versicherung für 2025 besser aufzustellen. Zwar sind weitere Prämienerhöhungen unvermeidbar, doch dies könnte zu Kundenverlusten führen. Daher ist neben dem Leistungsvolumen auch die technische Ausgestaltung, Qualität mit Blick auf den Kundensupport und eine flexible und schnelle Abwicklung wichtig, um den Marktanforderungen gerecht zu werden. Versicherer sollten ihre Prognosemethoden verbessern und in moderne, digitale und dynamische Prozesse investieren, um die Kfz-Sparte wieder auf Erfolgskurs zu bringen.

Beitragserhöhungen in der Wohngebäudeversicherung

Eine Wohngebäudeversicherung schützt Eigentümer vor finanziellen Verlusten, die durch Schäden am Gebäude entstehen. Sie deckt typische Risiken wie Feuer, Sturm, Hagel, Leitungswasser und weitere Naturgefahren ab. Versichert sind in der Regel das Gebäude selbst sowie fest verbaute Bestandteile wie Heizungen oder Fenster.

Daher gehört die Wohngebäudeversicherung zu den wichtigsten Versicherungen für Hauseigentümer – die jetzt allerdings mit steigenden Kosten konfrontiert werden. Sehen wir uns nun die Gründe hierfür an.

- Steigerung der Baukosten

In den letzten Jahren war der Anstieg der Kosten für Baumaterialien, aber auch Handwerker und Bauunternehmen sehr spürbar. Kommt es zum Versicherungsfall und muss ein Wohngebäude neu aufgebaut oder instandgesetzt werden, sind die Kosten hierfür ebenfalls auf dem neuen, hohen Niveau, wodurch Versicherer gezwungen sind, auch die Prämien nach oben zu korrigieren.

- Bevölkerungsdichte

Die zunehmende Urbanisierung und höhere Bevölkerungsdichte bedeuten auch einen Anstieg der Versicherungsnehmer und damit auch potenzieller Versicherungsfälle. Kommt es zu einem solchen, geht es in der Regel um enorm hohe Summen, die – wenn sie bei vielen Versicherten auftreten – die Wohngebäudeversicherung finanziell stark fordern. Auch diese erhöhte Schadenfrequenz wirkt sich auf die Prämienerhöhungen aus.

- Naturkatastrophen

Versicherungsgesellschaften müssen (oder sollten) es schaffen, durch die Prämien ihrer Versicherten alle Eventualitäten wirtschaftlich abzudecken – dazu gehören auch Extremwetterereignisse wie Überschwemmungen, Hagel und Stürme. Diese hinterlassen oftmals eine Spur der Zerstörung und belasten Hauseigentümer und ihre Versicherungen mit einer hohen Schadenssumme.

- Höhere Regulation

Je höher die Anforderungen an den Sicherheitsstandard sind und je mehr getan werden muss, um Bauvorschriften korrekt einzuhalten, desto höher fallen auch die Kosten bei der Schadensbehebung aus. Der regulatorische Umfang, vor allem Wohngebäude betreffend, ist hoch und diese zusätzlichen Kosten berücksichtigen Versicherer in ihren Prämien.

- Leistungsumfang und Qualität

Das Leistungsspektrum vieler Wohngebäudeversicherungen hat sich in den letzten Jahren erweitert: So sind beispielsweise die Mitversicherung grober Fahrlässigkeit und/oder Obliegenheitsverletzung möglich. Auch wird die Windstärke ggf. nicht begrenzt, Zu- und Ableitungsrohre unbegrenzt mitversichert sowie weitere Fälle in den Versicherungsschutz inkludiert, die für Versicherte attraktiv sind, letztlich aber auch mehr Kosten für beide Seiten bedeuten.

- Interne Struktur der Versicherungsgesellschaften

Ein ganz pragmatischer Grund, der aber häufig vergessen wird: Versicherer sind ebenso Unternehmen mit Mitarbeitern, denen sie Löhne zahlen – und diese (regelmäßig) erhöhen.

Die zunehmenden Risiken und Kosten veranlassen Versicherungen, die Prämien für Wohngebäudeversicherungen anzuheben. Für Hausbesitzer bedeutet das, dass sie künftig mit deutlich höheren Ausgaben zum Schutz ihres Eigentums rechnen müssen. Experten erwarten jährliche Erhöhungen von über 10 %, wobei in einigen Fällen auch Anstiege von 25 bis 30 % möglich sind, insbesondere bei Tarifen, die bislang zu niedrig kalkuliert wurden.

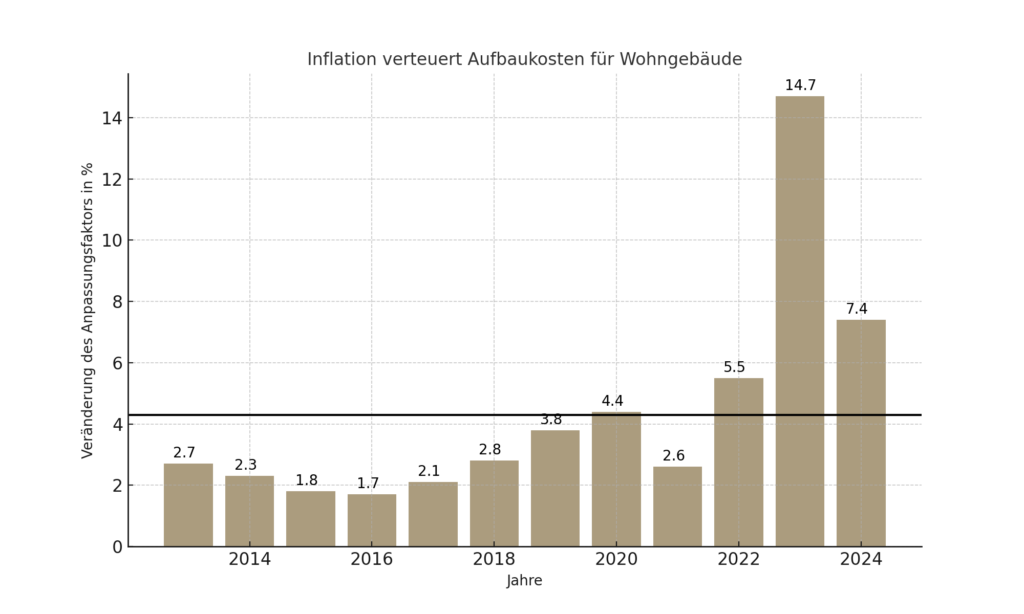

In den ersten 30 Jahren haben viele Versicherer automatisch eine moderate Prämienanpassung über einen Index hinterlegt. Diese Anpassungen waren lange Zeit ausreichend, sind jedoch angesichts der aktuellen Entwicklungen nicht mehr zeitgemäß.

Der Anpassungsfaktor in der Wohngebäudeversicherung wird für 2024 um 7,5 % angehoben, was im Vergleich zum Vorjahr, in dem der Anstieg 14,7 % betrug, eine Entlastung darstellt. Dies wird als wichtiges Signal in Zeiten gesehen, in denen die Bezahlbarkeit von Wohnraum zunehmend im Fokus steht.

In der Neuwertversicherung führt dieser Anpassungsfaktor zu einer Prämiensteigerung von 7,52 %. Diese Erhöhung betrifft alle Versicherer und Tarife, die an den gleitenden Neuwertfaktor gekoppelt sind. Ein Sonderkündigungsrecht besteht jedoch nicht automatisch, wenn die Prämien allein aufgrund des neuen Anpassungsfaktors steigen. Erst wenn der Versicherer die Beiträge unabhängig davon bei gleichbleibenden Leistungen anhebt, haben Versicherte die Möglichkeit, ihren Vertrag vorzeitig zu kündigen.

Eine Neuwertversicherung ist übrigens eine Versicherungsart, die den Schaden eines versicherten Objekts auf Basis seines aktuellen Wiederbeschaffungswerts ersetzt. Das bedeutet, dass die Versicherung im Schadensfall die Kosten übernimmt, die anfallen, um das Objekt in gleicher Art und Güte neu zu beschaffen oder wiederherzustellen, ohne Abzüge für den Wertverlust durch Alter oder Abnutzung. Ein Beispiel für diese Versicherungsart ist die soeben thematisierte Wohngebäudeversicherung.

Die aktuellen Beitragserhöhungen in der Kfz- und Wohngebäudeversicherung stellen viele Versicherte vor finanzielle Herausforderungen. Umso wichtiger ist es, einen klaren Überblick über die verschiedenen Tarife und Leistungen zu behalten, um den optimalen Schutz für das eigene Eigentum zu gewährleisten. Versicherte sollten ihre Policen regelmäßig prüfen und gegebenenfalls anpassen, um nicht unnötig hohe Prämien zu zahlen. Eine kompetente Beratung durch uns als freie Versicherungsmakler hilft Ihnen dabei: Wir finden individuelle Lösungen, die sowohl den Bedarf abdecken als auch finanziell tragbar bleiben. So bleiben Sie auch in Zeiten steigender Kosten gut abgesichert. Kontaktieren Sie uns gerne über E-Mail, per Telefon oder über das Kontaktformular unserer Website. Wir freuen uns auf Sie!