Berufsunfähigkeitsrente deutsche Rentenversicherung – Absicherung über den Staat

Früher war die Berufsunfähigkeitsrente ein wichtiger Teil der gesetzlichen Rentenversicherung. Dies hat sich jedoch vor ein paar Jahren geändert. Inzwischen sind alle nach 1961 Geborenen hierzulande von Sozialversicherungs-Seite aus nur noch sehr gering gegen Berufsunfähigkeit und Erwerbsunfähigkeit abgesichert. Alle Bürger, die danach geboren sind, müssen sich privat absichern, um eine ausreichend hohe Berufsunfähigkeitsrente zu erhalten. Die Höhe von Ihrer Erwerbsminderungsrente können Sie auf Ihrem Rentenbescheid nachlesen. Einen Anspruch auf Erwerbsminderungsrente haben Sie dann, wenn Sie in den letzten fünf Jahren (=60 Monaten) mind. 36 Monate pflichtversichert gewesen sind. Wichtig ist auch, dass Sie auf Ihrem Rentenbescheid (=Renteninformation) nur die volle Erwerbsminderungsrente finden welche Sie bekommen, wenn Sie keinerlei Tätigkeit bzw. Beruf weniger als 3 Stunden pro Tag ausüben können. Sofern Sie 3 – 6 Stunden pro Tag arbeiten können, haben Sie Anspruch auf die halbe Erwerbsminderungsrente. In der Regel beträgt die Höhe volle Erwerbsminderungsrente ca. 34% vom letzten Bruttogehalt, die Höhe halbe Erwerbsminderungsrente ca. 17% vom letzten Bruttogehalt.

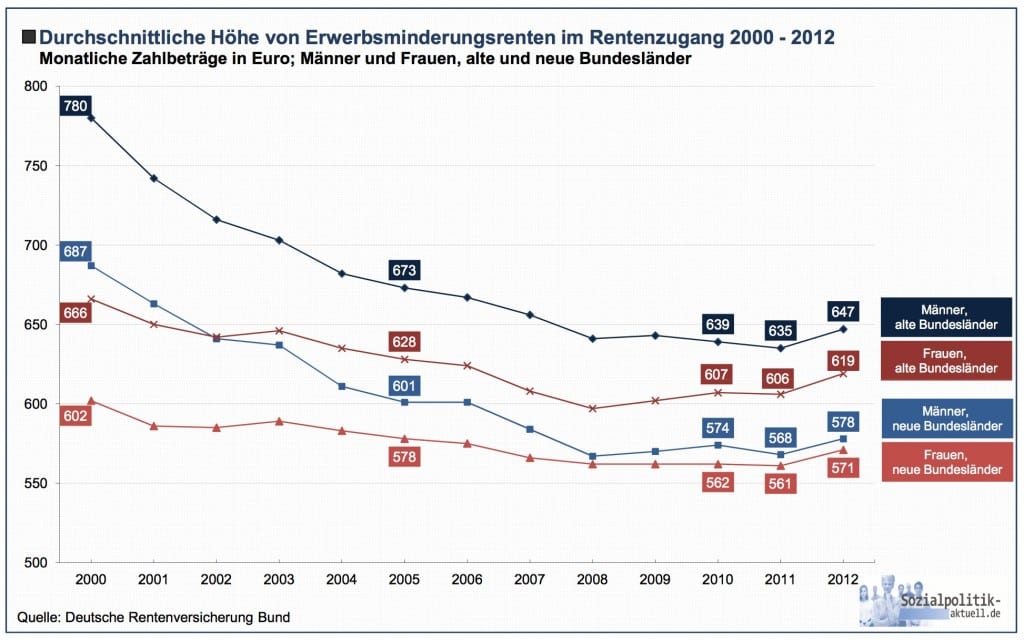

Wie hoch die durchschnittlichen Erwerbsminderungsrenten in den letztn Jahren waren, das können Sie hier rauslesen (Quelle: sozialpolitik-aktuell.de):

Wichtig: Zu berücksichtigen ist aber auch, dass die Verbraucherzentrale NRW in deren Buch “Berufsunfähigkeit gezielt absichern” zu dem Ergebnis gekommen ist, dass nur 45 Prozent der Anträge auf Erwerbsminderungsrente genehmigt werden. Mit anderen Worten werden mehr als die Hälfte aller Anträge zur Erwerbsminderungsrente werden abgelehnt! Zwei Muster-Ablehnungsschreiben zum Antrag Erwerbsminderungsrente finden Sie hier zur Ansicht:

Wie hoch ihre persönliche Erwerbsminderungsrente ist, das finden Sie i.d.R. auf der ersten Seite Ihrer Renteninformation. Hier ein Beispiel dazu:

Welche Informationen noch alles auf Ihrer Renteninformation stehen, das können Sie hier nachlesen:

Ein paar wichtige Hinweise noch zu allen Müttern und Berufseinsteigern zur Berufsunfähigkeitsrente deutsche Rentenversicherung:

- Alle Mütter haben einen Anspruch auf die volle Erwerbsminderungsrente (=Erwerbsunfähigkeitsrente) bis zu 10 Jahre nach Geburt des Kindes (Kinderberücksichtigungsgesetz).

- Berufseinsteiger haben die fünf Jahre Wartezeit vorzeitig erfüllt, wobei diese im ersten Jahr nur Anspruch auf Erwerbsminderungsrente (=Erwerbsunfähigkeitsrente) bei einem Arbeitsunfall haben und erst ab dem zweiten Jahr auch bei Krankheiten oder Freizeitunfällen abgesichert sind. Wichtig ist aber, dass der Anspruch nur bei voller Erwerbsunfähigkeit besteht, nicht bei halber Erwerbsunfähigkeit!

Ist die Erwerbsunfähigkeitsrente steuerfrei? Nein, die Erwerbsunfähigkeitsrente ist nicht steuerfrei, davon muss man ggfs. Einkommenssteuer bezahlen (Grundfreibetrag beachten, nachgelagerte Besteuerung) und auch die Beiträge zur gesetzlichen Krankenversicherung sowie Pflegepflichtversicherung abführen. In Summe beträgt die GKV und Pflege ca. 10%.

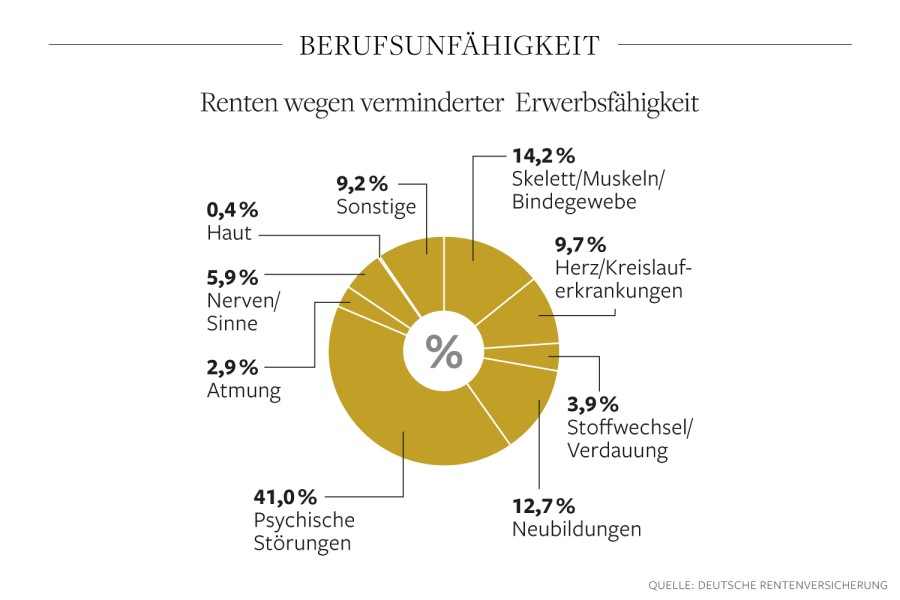

Hier finden Sie eine Übersicht über die Gründe bzw. Krankheiten, warum jemand eine Rente wegen verminderter Erwerbsfähigkeit bekommt in Deutschland (Quelle: Deutsche Rentenversicherung und Welt.de):

Private Absicherung statt Berufsunfähigkeitsrente deutsche Rentenversicherung

Nur wer privat vorsorgt und eine entsprechende Berufsunfähigkeitsversicherung abschließt, erfährt die gleiche Absicherung, die es einstmals über die deutsche Rentenversicherung gab im Bereich der Berufsunfähigkeitsrente. Dies hat zugleich den Vorteil, dass sich jeder, egal ob angestellt oder selbständig tätig, nach einer geeigneten privaten Berufsunfähigkeitsversicherung umsehen kann.

Vorteil der privaten Berufsunfähigkeitsrente

Anders als bei der früheren (und jetzt deutlich niedrigeren) Berufsunfähigkeitsrente deutsche Rentenversicherung ist es mit einer privaten Berufsunfähigkeitsrente möglich, die Höhe der Rente selbst zu wählen und diese damit auch den eigenen Bedürfnissen anzupassen. Wichtig ist dies vor allem auch dann, wenn beispielsweise ein Haus gebaut oder gekauft wurde und dadurch hohe monatliche Ratenzahlungen zu begleichen sind. Wer aufgrund einer Krankheit berufsunfähig wird und in eine niedrige Erwerbsminderungsrente fällt, für den ist der Traum vom eigenen Haus dann oft recht schnell ausgeträumt. Die karge Berufsunfähigkeitsrente von der gesetzlichen Rentenversicherung wird dann kaum ausreichen, um den normalen Alltag und seine Kosten zu bewältigen, geschweige denn dann auch noch Kreditlasten zu tragen. Dazu sollte man auch berücksichtigen, dass im Falle einer Berufsunfähigkeit keine weiteren Beiträge in die gesetzliche Rentenversicherung eingezahlt werden und darum muss man dann aus der mtl. BU Rente eine zusätzliche Altersvorsorge besparen! Des Weiteren muss bei der privaten Berufsunfähigkeitsversicherung der sog. Ertragsanteil aus der jährlichen BU-Rente mit dem persönlichen Steuersatz versteuert werden. Wie viel das ist, können Sie hier nachlesen: Blog Beitrag zu BU Rente versteuern

Wichtiger Hinweis: Sofern Sie sich für eine private Berufsunfähigkeitsversicherung entscheiden ist es wahnsinnig wichtig, dass Sie die Gesundheitsfragen wahrheitsgemäß beantworten weil Sie sonst im Leistungsfall keine Rente bekomme. Nachlesen können Sie das in diesem Artikel mit aktuellen Gerichtsurteilen:

Eine Berufsunfähigkeitsversicherung lohnt sich für jeden

Viel zu schnell kann es passieren. Eine Krankheit tritt unerwartet im Leben auf, und der bisherige Beruf kann nicht mehr ausgeübt werden. Je nach

Fähigkeit und Beschränkung, überhaupt noch am Arbeitsleben teilzunehmen, schwindet damit auch das Vermögen, Geld für den eigenen Lebensunterhalt zu verdienen. Deshalb muss eine Möglichkeit gefunden werden, die niedrige Berufsunfähigkeitsrente deutsche Rentenversicherung bereits im Vorfeld deutlich zu erweitern und privat gründlich und umfassend über eine entsprechende BU abgesichert zu sein. Heutzutage gibt es so viele verschiedene Angebote für Berufsunfähigkeitsversicherung, dass jeder und jede seine eigene Versicherung in diesem Bereich finden kann. Je nach Versicherung sind die Voraussetzungen wie auch die Beiträge ganz unterschiedlich aufgebaut, wodurch sich ein Vergleich von Berufsunfähigkeitsversicherungen durchaus in zahlbarer Münze für Sie lohnen kann. Ebenso hilfreich sind immer wieder aktuelle Testergebnisse von Stiftung Warentest und ÖKO-Test, die beide unabhängig arbeiten und von anderen Agenturen.

Anbei ein Beitrag aus meinem Blog, welche Kriterien beim BU-Rating und bei der Dynamik wichtig sind:

- BU Rating und die Auswahl vom richtigen Tarif sowie Versicherer

- Dynamik Berufsunfähigkeitsversicherung – welche beiden Arten gibt es dabei?

Anbei noch ein Artikel von Cash Online, dass die Bundesbürger die psychischen Erkrankungen verkennen:

Wie finden Sie die richtige Absicherung gegen Berufsunfähigkeit?

Laden Sie sich meinen Leitfaden mit den wichtigsten Handlungshilfen für die Selektion einer geeigneten Absicherung gegen Berufsunfähigkeit herunter, das erleichtert Ihnen die Auswahl:

Rückfragen / Angebot zur Berufsunfähigkeitsabsicherung

Wenn Sie weitere Fragen haben zur Berufsunfähigkeitsrente deutsche Rentenversicherung oder ein Angebot zur privaten Berufsunfähigkeitsabsicherung wünschen, senden Sie mir bitte eine E-Mail zu ([email protected]) oder nutzen mein Kontaktformular.