Erbschaftssteuer vermeiden – so geht es

Eine Lebensversicherung, aber auch eine Rentenversicherung mit Todesfallschutz kann sich lohnen und muss nicht teuer sein. Haben Sie Kinder und möchten diese für den Ernstfall absichern und Ihnen eine sorgenfreie Zukunft ermöglichen, sollten Sie eine kapitalbildende Risikolebensversicherung RLV auf Ihre Kinder abschließen.

Vor allem bei unehelichen Lebensgemeinschaften hat der Partner im Todesfall keine Absicherung. Anstatt auf eine Erbschaft zu vertrauen, können Sie mit einer Risikolebensversicherung die Erbschaftssteuer vermeiden und haben für eine adäquate Absicherung gesorgt.

Vom höchsten Steuerfreibetrag profitieren Ehepartner und eingetragene Lebenspartner: Sie können bis zu 500.000 Euro steuerfrei erben. Ansonsten gilt: Je enger Sie mit dem Erblasser verwandt sind, desto höher sind Ihre Freibeträge.

Hier eine Übersicht über die Freibeträge:

[table id=14 /]

Drei Steuerklassen für das Vermögen über dem Freibetrag

Wenn Sie ein Vermögen über den jeweiligen Freibetrag hinaus erben, müssen Sie diesen Betrag versteuern. Dafür gibt es drei Steuerklassen:

Der günstigste Steuersatz gilt für Steuerklasse I. Er betrifft Ehepartner oder eingetragene Lebenspartner, Kinder und Stiefkinder sowie weitere enge Verwandte.

Entferntere Verwandte bekommen in Steuerklasse II die zweitgünstigsten Steuersätze. Dazu zählen unter anderem Geschwister und Geschwisterkinder, Stiefeltern und Schwiegereltern, Schwiegerkinder und geschiedene Ehegatten.

Die höchsten Steuersätze gelten in Steuerklasse III für alle übrigen Erwerber, die nicht mit dem Erblasser verwandt sind.

[table id=15 /]

Ausnahmen: wann keine Steuer anfällt

Bei der Erbschaftsteuer gibt es eine Reihe von Ausnahmen. So sind Erben in Steuerklasse I für vererbten Hausrat im Wert von bis zu 42.000 Euro und andere bewegliche Gegenstände bis zu einem Wert von 12.000 Euro von der Steuer befreit. Diese sachlichen Steuerbefreiungen schmälern auch nicht den persönlichen Freibetrag.

Angehörige der Steuerklassen II und III sind steuerbefreit für Hausrat und andere bewegliche Gegenstände bis zu einem Gesamtwert von 12.000 Euro.

Erben in Steuerklasse I müssen außerdem selbst genutzten Wohnraum unter bestimmten Voraussetzungen nicht versteuern. Das gilt, wenn der Erblasser das Wohneigentum bis zu seinem Tod selbst genutzt hat und Sie als Erbe die geerbte Immobilie mindestens zehn Jahre lang bewohnen.

Sind Sie als Erbe der Ehegatte beziehungsweise der eingetragene Lebenspartner, gilt die Steuerbefreiung ohne Flächenbegrenzung. Sind Sie dagegen ein Kind des Verstorbenen, darf die Wohnfläche maximal 200 Quadratmeter betragen.

Diese Steuerbefreiung mit Flächenbegrenzung gilt auch für Enkel, wenn das entsprechende Kind des Erblassers bereits vorher verstorben ist.

Viele weiteren Informationen rundum um die Risiko-Lebensversicherung können Sie hier nachlesen:

So können Sie die Erbschaftssteuer vermeiden

Vor allem junge Paare können sich über günstige Policen freuen und sollten sich die Vorteile einer Risikolebensversicherung über Kreuz ansehen. Ihre Angaben im Antrag zur Risikolebensversicherung müssen wahrheitsgemäß und vollumfänglich beantwortet werden vor allem zu Ihrer Gesundheit. Gibt sich beispielsweise ein Raucher als Nichtraucher aus und stirbt aufgrund seines Tabakkonsums, kann der begünstigte Lebenspartner oder Ehepartner leer ausgehen und erhält bei der RLV Risikolebensversicherung über Kreuz keine Auszahlung.

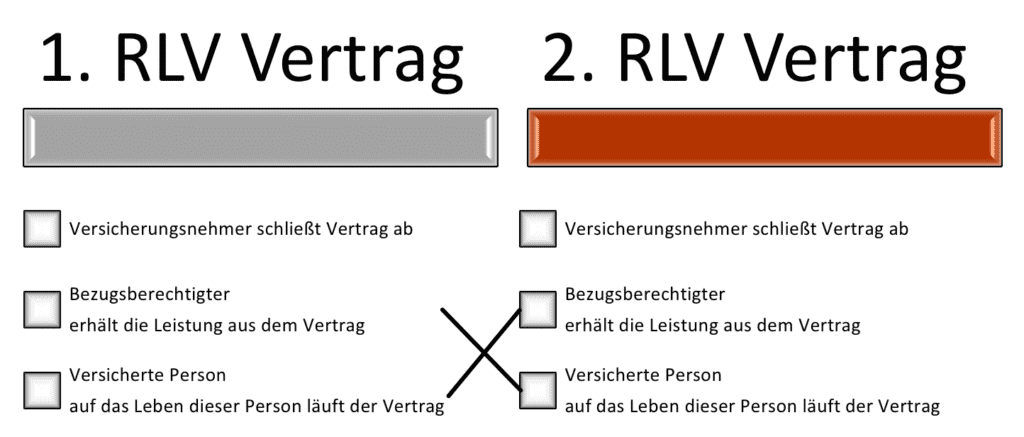

Bei der Risikolebensversicherung über Kreuz können Sie Erbschaftssteuer vermeiden, weil die Versicherungssumme nicht zur Erbmasse zählt. Sie dürfen hierbei die Versicherung nicht auf sich, sondern auf Ihren Partner abschließen. Eine normale Lebensversicherung unterliegt immer der Pflicht zur Erbschaftssteuer bzw. das die Versicherungssumme zur Erbmasse hinzugezählt wird, so dass Sie beim Wunsch die Erbschaftssteuer vermeiden zu wollen genau überlegen müssen, mit welcher Absicherung Sie wirklich für Ihre Familie vorsorgen und nicht aufgrund hoher Steuern eine wenig rentable Versicherung abschließen.

Allerdings müssen Sie immer 2 Verträge abschließen, wenn Sie in den Genuss der Vorteile aus einer überkreuzten Absicherung kommen wollen. D.h. der Mann versichert das Leben der Frau und die Frau versichert das Leben vom Mann. Der Versicherungsnehmer ist nicht gleich mit der versicherten Person. Wichtig ist aber, dass der Beitragszahler gleich mit dem Versicherungsnehmer ist. Hier ein vereinfachtes Schaubild dazu:

RLV Überkreuzmodelle bringen Vorteile

Vor allem bei viel Erbmasse oder wenn Sie nicht verheiratet sind und in einer Partnerschaft leben ist Ihr Freibetrag sehr gering mit 20.000 €, dass Sie beim Erbschaftssteuer vermeiden Probleme bekommen und die Summe die über Ihrem Freibetrag liegt, versteuern müssen. Nutzen die Partner aber eine Risikolebensversicherung über Kreuz und versichern nicht sich, sondern den jeweiligen Partner, lässt sich die Erbschaftssteuer vermeiden und es bleibt durch die Risikolebensversicherung über Kreuz mehr Geld für die eigentliche Absicherung des Partners und der Familie. Es lassen sich aber auch sog. Erbschleicher in die Schranken weisen, da die Versicherungsleistung nicht zur Erbmasse gehört und somit evtl. Pflichtanteile anderer Erben entfallen.

Zu beachten ist, dass der Versicherungsnehmer auch Beitragszahler ist und die Beiträge nicht auf die versicherte Person übertragen kann. Die Abbuchung sollte daher nicht von einem Gemeinschaftskonto des Paares erfolgen, da dann im Leistungsfall je nach Einzelfall, doch Erbschafts- bzw. Schenkungssteuer anteilig anfällt. Hierzu der Link zu einem Forum “Frag einen Anwalt”, wo genau diese Frage gestellt wurde bzgl. dem Gemeinschaftskonto:

Darüber hinaus kann der Versicherungsnehmer eine Risikolebensversicherung über kreuz jederzeit abändern, kündigen oder im Beitrag erhöhen beziehungsweise verringern, ohne die versicherte Person darüber in Kenntnis setzen zu müssen. Daher sollten Paare bei Abschluss ggfs. eine Vereinbarung aufsetzen wie das im Falle einer Trennung wäre, nicht das der eine Partner so verärgert ist über den anderen und dann die Todesfallabsicherung kündigt, da er der Versicherungsnehmer ist.

Hier der Link zu einem Beitrag von Finanztip.de, wo Ihnen die RLV Risikolebensversicherung überkreuzt nochmal erklärt wird:

Noch ein letzter Steuertipp in diesem Beitrag: Selbst die Prämien der Risikolebensversicherung lassen sich nach § 10 des Einkommenssteuergesetzes als Vorsorgeaufwendungen absetzen, falls die Höchstbeträge noch nicht ausgeschöpft sind. Die Bedingung hierfür ist aber, dass eine Leistung nur im Todesfall erfolgt.

Wichtiger Hinweis zur elektronischen Unterschrift

Ubersteigt die Versicherungssumme die gewöhnlichen Beerdigungskosten von derzeit 8.000 EUR (was bei der Risikolebensversicherung ja immer der Fall ist), ist nach §150 VVG die Einwilligung der versicherten Person in Schriftform erforderlich. Also keine elektronische Unterschrift, auch keine fortgeschrittene elektronische Signatur oder Unterschrift auf einem Unterschriftenpad. Nur die echte eigenhändige Unterschrift auf Papier oder die sog. qualifizierte elektronische Signatur, bei der sich der Unterschreibende auch noch mit Personalausweis identifizieren muss, ist gültig. Wird das nicht beachtet, riskiert man die Nichtigkeit des Vertrages!

Änderung ab dem 01.01.2022:

Die Risikolebensversicherung RLV ist auch in der „Über-Kreuz”-Variante ab dem 1.1.2022 grundsätzlich frei von Versicherungssteuer.

ABER: Für Neuabschlüsse ab dem 1.1.22 gilt das nur, wenn keine Zusatzversicherung oder Zusatzbausteine für Berufsunfähigkeit/Erwerbsunfähigkeit/Dienstunfähigkeit (BU/EU/DU) oder Pflegebedürftigkeit enthalten sind, bei denen der Versicherungsnehmer bezugsberechtigt ist, es sei denn, dass der Versicherungsnehmer mit der versicherten Person verwandt oder verheiratet ist. Gerade der Pflegebaustein, der manchmal obligatorisch in einigen Tarifen enthalten ist, kann zur Steuerpflicht führen.

Das könnte Sie auch interessieren auf meinem Blog

- Risikolebensversicherung ohne Gesundheitsprüfung über bis zu 50.000 € Todesfallleistung

- Todesfallschutz ohne Gesundheitsprüfung über bis zu 50.000 €

- Risikolebensversicherung ohne Gesundheitsfragen

Rückfragen / Angebotserstellung Risikolebensversicherung über Kreuz

Wenn Sie dazu weitere Fragen haben zur Risikolebensversicherung überkreuzt abschließen um Erbschaftssteuer vermeiden oder ein persönliches Angebot wünschen, senden Sie mir bitte eine E-Mail zu ([email protected]) oder nutzen mein Kontaktformular.

Jetzt Kontakt zu mir aufnehmen – Hier klicken!

2 Antworten

Guten Tag Herr Marco Mahling,

Danke für Ihre sehr gute Seite, einladend, informativ – man hat nicht den Eindruck als ob man erst eine LV abschließen muß, bevor man eine Fragen stellen darf.

Meine Frage ist banal : meine LV wurde 2008 abgschlossen und ist jetzt fällig. Wenn ich diese meinem Sohn schenke, müßte er dies dann versteuern?

Welchen Anteil müßte ich versteuern (bin arbeitslos)?

Macht ein Telefonat Sinn oder ist die Frage einfach zu beantworten?

PS: hatte heute deswegen schon mit Ihrer Kollegin telefoniert

Vielen Dank für Ihre Anfrage. Leider muss ich Ihnen mitteilen, dass Sie sich bei Ihrer Frage an Ihren Steuerberater wenden müssen, da ich nicht steuerlich beratend tätig sein darf. Tut mir leid. Mit freundlichen Grüßen Marco Mahling