Die fondsgebundene Rentenversicherung – eine clevere Kombination aus Kapitalmarktchancen und lebenslanger Absicherung? In Zeiten niedriger Zinsen und steigender Lebenserwartung suchen viele nach einer Altersvorsorge, die beides vereint: Rendite und Sicherheit. Doch wie funktioniert die Fondsrente eigentlich, welche Vorteile bringt sie, und für wen ist sie geeignet?

So funktioniert die private Fondsrente

Die fondsgebundene Rentenversicherung kombiniert die Vorteile eines Fonds- oder Aktiensparplans mit den Sicherheitsmerkmalen einer privaten Rentenversicherung. Dabei investieren Sie regelmäßig – meist monatlich – in verschiedene Fonds, insbesondere kostengünstige ETFs (Exchange Traded Funds), die weltweit in Aktien oder andere Anlageklassen streuen. Die Anlage erfolgt dabei nicht in traditionelle Zinspapiere mit festgelegten Garantiezinsen, sondern direkt am Aktienmarkt. Dies unterscheidet die fondsgebundene Rentenversicherung auch grundlegend von klassischen Versicherungen, die meist nur eine niedrige garantierte Verzinsung bieten, die heute oft kaum die Inflation ausgleicht.

Durch die Anlage am Aktienmarkt profitieren Sie langfristig von den Wachstumschancen der Kapitalmärkte. Die fondsgebundene Rentenversicherung bietet dadurch eine realistische Aussicht auf Renditen zwischen 4% und 6%, was angesichts der aktuellen Marktlage eine attraktive Basis für den langfristigen Vermögensaufbau darstellt. Der Schlüssel zu einer erfolgreichen Altersvorsorge mit diesem Versicherungsprodukt ist die langfristige Perspektive: Mit einem Anlagehorizont von mehreren Jahrzehnten haben selbst kurzfristige Kursschwankungen am Aktienmarkt kaum Auswirkungen auf das Endergebnis, da die Kapitalmärkte historisch betrachtet langfristig stets an Wert gewinnen.

Zusätzlich wird das Risiko gestreut, indem Sie in Fonds investieren, die über zahlreiche Branchen und Länder hinweg verteilt sind. Ein globaler ETF wie der MSCI World, der in hunderte Unternehmen aus verschiedensten Industrien und Ländern investiert, verteilt das Risiko breiter als etwa das Investieren in die Aktien eines einzelnen Unternehmens. So lassen sich die Auswirkungen von Verlusten einzelner Unternehmen oder Marktschwächen in bestimmten Regionen abfedern und die Schwankungen auf ein moderates Maß reduzieren.

Insgesamt steht bei der fondsgebundenen Rentenversicherung also eine breit gestreute, langfristige Anlage im Fokus, die eine attraktive Alternative zu klassischen Sparformen darstellt.

Exkurs: Automatisches Ablaufmanagement

Ein besonderer Vorteil der fondsgebundenen Rentenversicherung ist das sogenannte automatische Ablaufmanagement. Dieses sorgt dafür, dass etwa 5 bis 7 Jahre vor Renteneintritt ein Großteil des Kapitals schrittweise in sicherere Anlageformen, wie etwa Geldmarktfonds oder Anleihen, umgeschichtet wird.

Diese Umschichtung reduziert das Risiko, dass ein Börsencrash kurz vor dem geplanten Rentenbeginn einen Großteil des Kapitals vernichtet. Würde das angesparte Vermögen direkt in die Rentenphase übergehen, wären die Auswirkungen eines Marktrückgangs in dieser kritischen Phase schwer zu kompensieren. Das Ablaufmanagement verringert also die Abhängigkeit von kurzfristigen Marktschwankungen und sorgt dafür, dass das Kapital gerade zum Rentenbeginn stabil und gesichert bereitsteht.

Dieses Sicherheitsnetz bietet Ihnen eine wertvolle Absicherung, die das Kapital und die damit verbundene Rentenleistung auch in volatilen Marktphasen schützt. Das Ablaufmanagement ist besonders für Menschen vorteilhaft, die einerseits von den langfristigen Renditechancen am Aktienmarkt profitieren, andererseits aber in den Jahren vor der Rente kein unnötiges Risiko mehr eingehen wollen. Es schafft eine kontrollierte Balance zwischen Rendite und Sicherheit, sodass Sie beruhigt in die Rentenphase eintreten können, ohne plötzlich auf einen Teil des Kapitals verzichten zu müssen.

Die Beitragsgarantie

In der fondsgebundenen Rentenversicherung gibt es die Möglichkeit, eine Beitragsgarantie zu wählen. Hier sichert der Versicherer zu, dass zumindest die eingezahlten Beiträge (ganz oder teilweise) zu Rentenbeginn erhalten bleiben, unabhängig von der Entwicklung der Fondsanlagen. Diese Garantie bietet Ihnen eine gewisse Sicherheit, dass Sie kein Kapital verlieren, selbst wenn die Fondswerte schwanken. In anderen Worten: Wurde eine Beitragsgarantie vereinbart, erhalten Sie mindestens das, was Sie über die letzten Jahre bzw. Jahrzehnte eingezahlt haben.

Es gibt jedoch auch fondsgebundene Rentenversicherungen ohne Beitragsgarantie. Bei diesen Verträgen entfällt die Absicherung der eingezahlten Beiträge, wodurch das volle Anlagerisiko am Kapitalmarkt liegt. Solche Varianten bieten jedoch auch höhere Renditechancen, da mehr Kapital in renditestarke Anlagen investiert wird, dafür tragen Sie aber auch das Risiko von Verlusten.

Die Wahl zwischen einer fondsgebundenen Rentenversicherung mit oder ohne Beitragsgarantie hängt von Ihrer Risikobereitschaft, der gewünschten Rendite und Ihren persönlichen Vorsorgezielen ab.

Für wen ist die fondsgebundene Rentenversicherung geeignet?

Die fondsgebundene Rentenversicherung eignet sich vor allem für Menschen, die langfristig für den Ruhestand vorsorgen möchten und dabei auch die Chancen des Aktienmarktes nutzen wollen. Sie ist besonders attraktiv für diejenigen, die eine lebenslange Rentenzahlung schätzen und bereit sind, “langen Atem” zu beweisen. Durch die flexiblen Gestaltungsmöglichkeiten und die steuerlichen Vorteile ist die vielseitige fondsgebundene Rentenversicherung also für so gut wie jedermann eine attraktive Option der privaten Altersvorsorge.

Überblick: Der Rentenfaktor

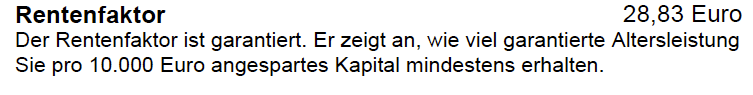

Der Rentenfaktor ist ein wichtiger Begriff in der privaten Altersvorsorge, besonders bei fondsgebundenen Rentenversicherungen.

Wie funktioniert der Rentenfaktor?

Der Rentenfaktor gibt an, wie viel Rente Sie später pro 10.000 Euro Ihres angesparten Kapitals erhalten werden. Der Rentenfaktor wird bei Vertragsabschluss festgelegt und bildet die Basis für die Berechnung Ihrer monatlichen Rente im Ruhestand.

Angenommen, der garantierte Rentenfaktor beträgt 25. Das bedeutet, dass Ihnen die Versicherung für jede 10.000 Euro, den Sie in der fondsgebundenen Rentenversicherung angespart haben, 25 Euro monatliche Rente auszahlt. Wenn Sie also 100.000 Euro Kapital angespart haben, ergäbe das eine monatliche Rente von 250 Euro (100.000 Euro geteilt durch 10.000 Euro, multipliziert mit 25 Euro).

Variable und garantierte Rentenfaktoren

Es gibt Versicherungen, die einen garantierten Rentenfaktor anbieten. Das bedeutet, dass dieser Wert festgelegt ist und sich nicht ändern wird, unabhängig von den Marktentwicklungen.

Oft wird jedoch auch ein flexibler Rentenfaktor vereinbart, der je nach den aktuellen Bedingungen, wie zum Beispiel der durchschnittlichen Lebenserwartung oder den Marktzinsen, angepasst werden kann. Das bietet Ihnen die Chance auf eine höhere Rente, wenn sich die Rahmenbedingungen bis zum Rentenbeginn positiv entwickeln. Umgekehrt kann sich der Rentenfaktor jedoch auch verschlechtern, wenn die Bedingungen ungünstiger werden.

Warum ist der Rentenfaktor wichtig?

Der Rentenfaktor spielt eine entscheidende Rolle, weil er direkt beeinflusst, wie hoch Ihre Rente später sein wird. Ein niedriger Rentenfaktor bedeutet eine geringere monatliche Rente, ein hoher Rentenfaktor sorgt hingegen für eine entsprechend höhere Auszahlung. Deshalb ist es wichtig, den Rentenfaktor genau zu prüfen und im Vertrag festzuhalten, ob er garantiert oder variabel ist. Einige Versicherungen bieten sogar eine sogenannte Besserstellung, die sicherstellt, dass im Falle eines gestiegenen Rentenfaktors zur Zeit des Renteneintritts der höhere Wert genutzt wird.

Wir betonen, dass Sie unbedingt darauf achten sollten, dass Ihr Rentenfaktor vertraglich garantiert ist! Dies bietet Ihnen die nötige Sicherheit und verhindert, wie bereits geschildert, ein nachträgliches Senken des Faktors durch den Versicherer.

So kann der Rentenfaktor beispielsweise aussehen:

Vergleich: Fondsgebundene Rentenversicherung oder klassische Lebensversicherung?

Nicht selten stehen Interessenten vor der Frage, wodurch sich die fondsgebundene Rentenversicherung von der klassischen Lebensversicherung unterscheidet. Kurz gesagt haben die beiden Versicherungsarten grundsätzlich andere Anlagestrategien und andere garantierte Leistungen.

Werfen wir gemeinsam einen Blick auf die vier Hauptmerkmale, in denen sich die fondsgebundene Rentenversicherung und die private Lebensversicherung unterscheiden.

Anlageform und Renditechancen

Der wichtigste Unterschied liegt in der Anlageform. Bei der fondsgebundenen Rentenversicherung wird das Kapital überwiegend in Fonds investiert, vor allem in Aktienfonds oder ETFs. Dadurch ist das angesparte Kapital am Aktienmarkt beteiligt, was – insbesondere über lange Laufzeiten – höhere Renditechancen mit sich bringt. Allerdings sind mit der Fondsanlage auch gewisse Schwankungen und Risiken verbunden. Die klassische Lebensversicherung hingegen investiert das Kapital konservativ und verzinst es mit einem festen, vorher zugesagten Garantiezins.

Garantiezins vs. Renditepotenzial

Die klassische Lebensversicherung basiert auf einem Garantiezins, der aktuell sehr niedrig ist und beispielsweise 2024 nur noch bei 0,25% liegt, für 2025 wird er wieder auf 1% steigen. Früher konnten diese Garantiezinsen durchaus attraktiv sein, doch in Zeiten historisch niedriger Zinsen ist die klassische Lebensversicherung oft wenig rentabel, da die Kosten und die Inflation die reale Rendite erheblich mindern. Die fondsgebundene Rentenversicherung verzichtet in der Regel auf diesen Garantiezins, bietet dafür aber das Potenzial, langfristig höhere Renditen durch die Beteiligung am Aktienmarkt zu erzielen.

Auszahlungsstruktur und Flexibilität

Bei der fondsgebundenen Rentenversicherung wird das angesparte Kapital in einen Rentenfaktor umgerechnet, der dann die lebenslange Rentenzahlung bestimmt. Dieser Rentenfaktor variiert je nach gewähltem Vertrag und kann unter bestimmten Umständen angepasst werden, was Flexibilität und Wachstumspotenzial bietet. In der klassischen Lebensversicherung gibt es keinen Rentenfaktor, da hier die garantierte Verzinsung der Beiträge erfolgt und die Auszahlung festgelegt ist.

Anpassung an aktuelle Marktbedingungen

Die fondsgebundene Rentenversicherung bietet durch die Investition in Fonds die Möglichkeit, von Marktgewinnen zu profitieren, was angesichts der heutigen Niedrigzinslage ein wesentlicher Vorteil ist. Die klassische Lebensversicherung, deren Attraktivität in der Vergangenheit auf höheren Garantiezinsen beruhte, bietet heute oft nicht mehr die Rendite, die für eine inflationsgeschützte Altersvorsorge notwendig ist.

Zusammengefasst bietet die fondsgebundene Rentenversicherung mehr Flexibilität und Renditechancen durch die Anlage am Aktienmarkt, während die klassische Lebensversicherung auf einen garantierten, aber sehr niedrigen Zinssatz setzt und damit in Zeiten niedriger Zinsen weniger lohnenswert ist. Die Wahl zwischen beiden hängt also stark davon ab, ob man Wert auf das Wachstumspotenzial und die Flexibilität der Fondsanlage legt oder eher eine konservative Anlage mit festen Garantien bevorzugt.

Vorteile der fondsgebundenen Rentenversicherung

Die fondsgebundene Rentenversicherung bietet eine Vielzahl an Vorteilen, die sie zu einer attraktiven Option in der Altersvorsorge machen. Lesen Sie nun über die wichtigsten Vorteile, die für dieses Vorsorgeprodukt sprechen.

Lebenslange Rentenzahlung

Der wohl größte Vorteil einer fondsgebundenen Rentenversicherung ist die lebenslange Rentenzahlung. Im Gegensatz zu einem reinen ETF- oder Aktien-Sparplan garantiert die Versicherungsgesellschaft, dass Sie monatliche Zahlungen erhalten – und zwar unabhängig davon, wie lange Sie leben. Das bedeutet, selbst wenn das ursprünglich angesparte Kapital theoretisch aufgebraucht ist, wird die Rente bis ans Lebensende weitergezahlt. Diese Planungssicherheit ist besonders wertvoll, da man bei einem selbst verwalteten Fonds- oder ETF-Portfolio theoretisch ein „fiktives Sterbedatum“ kalkulieren müsste, um die monatlichen Auszahlungen zu planen. Mit der lebenslangen Rente der Versicherung entfällt dieses Risiko und gibt Ihnen die Sicherheit, dauerhaft abgesichert zu sein.

Hohe Flexibilität

Eine fondsgebundene Rentenversicherung bietet in der Regel hohe Flexibilität, die bei einem ETF-Sparplan in dieser Form nicht gegeben ist. Sie haben die Möglichkeit, Ihre Beiträge anzupassen, je nach finanzieller Lage Zuzahlungen zu leisten oder Entnahmen vorzunehmen. Viele Anbieter erlauben auch ein kostenloses Umschichten der Fondsanlage (sog. Switching), sodass Sie Ihre Strategie bei Bedarf anpassen können. Zudem lässt sich der Beginn der Rentenzahlung häufig individuell wählen, was besonders praktisch ist, wenn Sie den Zeitpunkt des Renteneintritts flexibel gestalten möchten.

Ablaufmanagement

Dem Ablaufmanagement haben wir weiter oben bereits ein paar Zeilen gewidmet. Zur Erinnerung: Hierbei wird Ihr Kapital vor Renteneintritt schrittweise in sicherere Anlageformen umgeschichtet. Dies schützt Sie vor möglichen Kurseinbrüchen kurz vor dem Rentenbeginn, da der Großteil des Kapitals rechtzeitig in weniger schwankungsanfällige Anlagen verlagert wird. Gerade für langfristige Sparpläne bietet dieses automatische Management eine Absicherung, die bei einem eigenverantwortlich verwalteten Portfolio schwer zu gewährleisten ist.

Hinterbliebenenversorgung

Die fondsgebundene Rentenversicherung ermöglicht es Ihnen auch, für Hinterbliebene vorzusorgen. Durch eine vereinbarte Rentengarantiezeit können Sie sicherstellen, dass Ihre monatlichen Rentenzahlungen auch im Falle Ihres Todes weiter an Ihre Hinterbliebenen ausgezahlt werden. Zum Beispiel, wenn die Rentengarantiezeit auf 15 Jahre festgelegt ist und Sie nach 5 Jahren versterben, wird die Rente weitere 10 Jahre an Ihre Familie ausgezahlt. Diese Hinterbliebenenversorgung entlastet Angehörige und sorgt dafür, dass im Falle Ihres Ablebens eine finanzielle Absicherung besteht. Ein zusätzlicher Vorteil ist, dass die Versicherung bei Ihrem Tod alle administrativen Aufgaben übernimmt und die Auszahlung an Ihre Familie sicherstellt – eine „sorglose Altersvorsorge“, die besonders in Familien mit nur einem Finanzentscheider wertvoll ist.

Steuervorteile

Ein wesentlicher Pluspunkt der fondsgebundenen Rentenversicherung liegt in den steuerlichen Vorteilen. Wenn Sie sich für eine monatliche Rentenzahlung entscheiden, wird nur ein kleiner Anteil, der sogenannte Ertragsanteil, besteuert – und das zu Ihrem individuellen Steuersatz. Auch wenn Sie eine einmalige Kapitalauszahlung bevorzugen, bleibt ein erheblicher Teil Ihrer Erträge steuerfrei: So sind beispielsweise nur rund 50% der erzielten Gewinne steuerpflichtig, was Ihre Steuerlast spürbar reduziert. Damit bietet die fondsgebundene Rentenversicherung eine steuerlich attraktive Möglichkeit der Altersvorsorge, die gegenüber anderen Anlageformen deutliche Vorteile aufweist. Mehr zu den Steuervorteilen aber weiter unten.

Nachteile der fondsgebundenen Rentenversicherung

Die fondsgebundene Rentenversicherung bringt zwar viele Vorteile, doch sie ist auch mit Nachteilen verbunden, die Sie kennen sollten, bevor Sie sich für diese Form der Altersvorsorge entscheiden. Hier sind einige wichtige Aspekte, die Ihnen helfen können, eine fundierte Entscheidung zu treffen:

Risiko eines frühen Todes

Eine fondsgebundene Rentenversicherung bietet eine lebenslange Rente – das ist ein großer Vorteil, der jedoch ein Risiko birgt. Sollten Sie früh nach Rentenbeginn versterben und keine Rentengarantiezeit vereinbart haben, bleibt das noch vorhandene Kapital bei der Versicherung. Wenn beispielsweise 200.000 Euro in der Versicherung angespart wurden und nur 50.000 Euro ausgezahlt wurden, geht der Restbetrag nicht an Ihre Hinterbliebenen, sondern verbleibt beim Versicherer. Das unkalkulierbare Risiko eines frühen Todes kann somit zu einem finanziellen Verlust für Ihre Hinterbliebenen führen, während ein reiner ETF-Sparplan in solchen Fällen vererbt werden würde.

Keine automatische Hinterbliebenenversorgung

Anknüpfend an den vorangegangenen Punkt ist bei einer fondsgebundenen Rentenversicherung die Versorgung von Hinterbliebenen nicht automatisch inkludiert. Entscheiden Sie sich gegen eine Rentengarantiezeit, könnte es passieren, dass bei einem frühen Tod Ihre Hinterbliebenen keinerlei Leistungen erhalten. Das ist ein erheblicher Nachteil, der besonders für diejenigen relevant ist, die Wert auf finanzielle Absicherung der Familie legen.

Höhere Kosten im Vergleich zu einem ETF-Sparplan

Auch wenn es fondsgebundene Rentenversicherungen mit vergleichsweise niedrigen Kosten gibt (oft um die 0,7% an Effektivkosten pro Jahr), sind die Kosten im Vergleich zu einem reinen ETF-Sparplan in der Regel immer höher. Der Grund liegt darin, dass eine private Rentenversicherung zusätzliche Leistungen wie eine lebenslange Rentenzahlung und ein Ablaufmanagement bietet. Diese umfangreichen Leistungen verursachen Kosten, die bei einem ETF-Sparplan nicht anfallen. Möchten Sie jedoch nur kostengünstig in Fonds investieren, ohne jedoch die Versicherungskomponente zu haben, kann ein reiner ETF-Sparplan eine Alternative darstellen.

Vorzeitige Kündigung ist oft nachteilig

Eine fondsgebundene Rentenversicherung vorzeitig zu kündigen ist selten ratsam. Besonders in den ersten Jahren fällt dieser Schritt durch hohe Abschlusskosten, die sich negativ auf die Rendite auswirken, ins Gewicht. Je länger der Vertrag läuft, desto weniger wirken sich die Abschlusskosten auf die Gesamtrendite aus. Wer frühzeitig kündigt, verliert also häufig viel vom eingezahlten Kapital und muss bei einem Neuabschluss gegebenenfalls erneut Abschlusskosten zahlen. Eine gut gewählte und langfristig durchdachte fondsgebundene Rentenversicherung kann auf Dauer rentabel sein, aber die Entscheidung zur Kündigung sollte stets gründlich überdacht werden.

Qualität der fondsgebundenen Rentenversicherung: Darauf müssen Sie achten

Das Angebot von fondsgebundenen Rentenversicherungen ist in den vergangenen Jahren weiter gewachsen und stellt Interessierte regelmäßig vor die Frage, woran sie die Qualität des Versicherungsprodukts erkennen bzw. messen können und worauf sie bei ihrer Auswahl achten müssen.

Wir haben uns mit den Kriterien beschäftigt, die gute fondsgebundene Rentenversicherungen erfüllen sollten und fassen diese nun für Sie zusammen.

Diversifikation

Eine breit gestreute Anlage bietet vor allem auf den langen Zeitraum, für den sie gedacht ist, Stabilität und Sicherheit, die bei starken Nischenprodukten oder Anlagen, die sich auf bloß einen Sektor oder ein Unternehmen stützen, fehlen. Bei einer langfristigen Anlage, die oft über 20 bis 30 Jahre oder mehr läuft, ist eine gewisse Schwankung der Märkte unvermeidlich und unter den richtigen Bedingungen auch gut zu händeln. Durch eine breite Streuung, beispielsweise durch einen global aufgestellten ETF wie den MSCI World, wird das Risiko einzelner Marktregionen oder Branchen minimiert.Im Vergleich zum DAX, der sich allein auf deutsche Unternehmen beschränkt, investiert der MSCI World in eine Vielzahl internationaler Unternehmen aus verschiedenen Branchen und Ländern. Diese globale Diversifikation schützt vor den Risiken, die mit einer zu starken Abhängigkeit von einem einzelnen Markt oder Sektor verbunden sind, und schafft damit die Basis für eine langfristig positive Entwicklung Ihrer Fondsrente.

Starker und beständiger Versicherer

Private Rentenversicherungen sollten gerade mit Blick auf den langen Anlagezeitraum bei einem finanzstarken etablierten Versicherer abgeschlossen werden, bei dem die Wahrscheinlichkeit, dass er noch die nächsten dreißig und mehr Jahre auf dem Markt besteht größer ist, als dass er zwischenzeitlich einbricht. Ihre Altersvorsorge ist schlichtweg zu wichtig, um sie auf unsichere Beine zu stützen.

Besserstellung; Garantierter und hoher Rentenfaktor

Den Rentenfaktor haben wir bereits weiter oben behandelt: Für eine gute (aktienbasierte) Rentenversicherung ist es wichtig, dass dieser hoch und garantiert ist. Wenn er etwa nur hoch, aber nicht garantiert ist, könnte der Versicherer den Rentenfaktor später noch senken, wodurch sich auch die monatliche Rentenauszahlung minimiert. Um dies zu vermeiden, gilt es, sich vorab genau zu informieren und den Vertrag sowie die Versicherungsbedingungen aufmerksam zu lesen.

Bleiben wir kurz beim Rentenfaktor: Die Besserstellung des Rentenfaktors ist ein wertvolles Element in der fondsgebundenen Rentenversicherung, das langfristig eine höhere Rente sichern kann. Einige Versicherer bieten die Option, den Rentenfaktor flexibel zu gestalten, sodass nicht der ursprünglich vertraglich festgelegte Faktor, sondern ein möglicher höherer, aktuell gültiger Rentenfaktor zur Berechnung herangezogen wird. Dieser Baustein ist wichtig, weil er die Rente anpasst, wenn sich die wirtschaftlichen Rahmenbedingungen verbessern und die Faktoren entsprechend ansteigen. So profitieren Sie von einer potentiell höheren monatlichen Rente ohne zusätzliches Risiko. Eine solche Klausel erhöht die Planungssicherheit und ermöglicht es, im Ruhestand die günstigen Marktentwicklungen vorteilhaft für sich zu nutzen.

Preis-Leistungsverhältnis

Zentral für eine fondsgebundene Rentenversicherung ist auch die Kostenfrage: Hierbei sollte das Preis-Leistungsverhältnis stets im Mittelpunkt stehen. Dabei muss Qualität aber nicht unbedingt teuer sein – aber eben auch nicht unverhältnismäßig billig.

Wodurch entstehen die Kosten überhaupt? Hierzu zählt insbesondere das Managen, also die Verwaltung der Anlage. Auf der Gegenseite kann diese dann auch einiges bieten, wie eine lebenslange Rentenzahlung, die planbare Altersvorsorge, das Ablaufmanagement oder den kostenlosen Wechsel und Umgestalten der Anlage.

Investieren Anbieter bzw. die Anlage in kostengünstige ETFs, so sind auch die Fondskosten geringer. Insgesamt bietet es sich an, die Angebote des Markts hinsichtlich des Leistungsvolumens zu vergleichen. Es ist durchaus möglich und wünschenswert, eine kostengünstige, fondsgebundene Rentenversicherung zu finden, die Ihrem qualitativen Anspruch absolut genügt.

Das Ablaufmanagement vereinbaren

Achten Sie darauf, dass Ihr Vertrag ein automatisches Ablaufmanagement beinhaltet (s.o.). Hierdurch wird das Risiko einer Kapitalvernichtung kurz vor Beginn der Rente durch einen Einsturz der Märkte verringert bzw. gänzlich ausgeschlossen. Zu diesem Zeitpunkt wäre Ihr Vermögen dann bereits in eine sichere Anlage umgeschichtet worden.

Steuervorteile der fondsgebundenen Rentenversicherung

Bei der fondsgebundenen Rentenversicherung spielen steuerliche Aspekte eine entscheidende Rolle, besonders im Hinblick auf die Auszahlungsphase im Ruhestand. Während der Ansparphase sind die Beiträge zwar steuerlich nicht absetzbar – anders als beispielsweise bei der Riester– oder Rürup-Rente. Dennoch bietet die fondsgebundene Rentenversicherung attraktive steuerliche Vorteile, wenn es später zur Auszahlung kommt. Diese hängen maßgeblich davon ab, ob Sie eine lebenslange monatliche Rentenzahlung (sog. Leibrente) bevorzugen oder sich das angesparte Kapital auf einmal auszahlen lassen möchten.

Steuern bei einer lebenslangen Rentenzahlung (Leibrente)

Falls Sie sich für eine monatliche Rentenzahlung entscheiden, wird der sogenannte Ertragsanteil besteuert. Das bedeutet, dass nur ein bestimmter Anteil Ihrer Rentenzahlungen überhaupt in die Steuerberechnung einfließt. Dieser Ertragsanteil richtet sich nach Ihrem Alter zum Zeitpunkt des Rentenbeginns. Beispielsweise müssten Sie mit 67 Jahren lediglich 17% Ihrer Rentenzahlung versteuern, mit 69 Jahren sogar nur 15%. Zu beachten ist dabei auch, dass nicht diese Prozentsätze als Steuer direkt abgezogen werden, sondern nur diese Anteile mit Ihrem persönlichen Steuersatz besteuert werden. Dies nennt man Ertragsanteilsbesteuerung, und hat den Vorteil, dass nur ein relativ kleiner Teil Ihrer privaten Rentenzahlung überhaupt steuerlich relevant wird. Auf diese Weise reduziert sich Ihre Steuerlast im Ruhestand spürbar.

Steuern bei einer einmaligen Kapitalauszahlung

Alternativ haben Sie die Möglichkeit, sich das gesamte angesparte Kapital auf einmal auszahlen zu lassen. Hierbei greift ein weiterer steuerlicher Vorteil: Wenn Ihr Vertrag eine Laufzeit von mindestens 12 Jahren aufweist und die Auszahlung nach Ihrem 62. Lebensjahr erfolgt, müssen Sie nur die Hälfte der erzielten Erträge versteuern. Das bedeutet, dass lediglich 50% der Gewinne in Ihre Steuerberechnung einfließen, während der Rest steuerfrei bleibt. Auch hier wird Ihr persönlicher Einkommensteuersatz angewendet. Im Gegensatz zu einer reinen Aktienanlage, bei der in der Regel die gesamten Kapitalerträge versteuert werden müssen, bleibt Ihre Steuerlast somit deutlich reduziert. Wichtig ist allerdings, dass die genannten Voraussetzungen erfüllt sind, damit dieser Vorteil greift: Der Vertrag muss mindestens 12 Jahre gelaufen sein und die Auszahlung sollte nach dem 62. Lebensjahr erfolgen (für ältere Verträge vor 2012 gilt das 60. Lebensjahr).

Sie sehen also, dass fondsgebundene Rentenversicherungen attraktive steuerliche Möglichkeiten haben, die Ihre Vorsorge im Ruhestand effizient unterstützen können. Ob Sie sich für die lebenslange Rentenzahlung oder die einmalige Kapitalauszahlung entscheiden – beide Modelle führen zur deutlichen Reduzierung der Steuerlast.

Wo kann eine fondsgebundene Rentenversicherung abgeschlossen werden?

Anders als bei anderen Versicherungsprodukten, die mit nur wenigen Klicks und der Hilfe eines Vergleichsrechners “von der Couch aus” abgeschlossen werden können, sollte bei der Wahl einer fondsgebundenen Rentenversicherung als Teil der Altersvorsorge ein Experte zur Beratung hinzugezogen werden. Diese Rentenversicherung ist – wie Sie bestimmt anhand der vielen Punkte in diesem Beitrag erkannt haben – komplex und hierfür sollte sich nicht zwischen Tür und Angel entschieden, sondern ausreichend Zeit genommen und Expertise hinzugezogen werden.

Wir als freie Versicherungsmakler und -berater setzen einen wesentlichen Schwerpunkt unserer Arbeit auf die private Altersvorsorge und können Sie bei der Wahl des passenden Anbieters und Vertrags optimal unterstützen. Hierbei stehen stets Sie als Mensch im Mittelpunkt, weshalb wir Ihren Bedarf, Ihre Wünsche und Ihre Vorstellungen für die – finanzielle – Zukunft analysieren und daraufhin das bestmögliche Angebot für Sie finden. Hierbei ist für uns neben Kompetenz und höchster fachlicher Qualität auch Transparenz maßgeblich.

Kommen Sie gern jederzeit für ein unverbindliches Kennenlerngespräch auf uns zu – ob telefonisch, per E-Mail oder über unser Kontaktformular.

Fazit: Wie sinnvoll ist eine fondsgebundene Rentenversicherung?

Eine fondsgebundene Rentenversicherung ist eine attraktive Option für alle, die langfristig am Kapitalmarkt investieren und dabei von einer garantierten, lebenslangen Rente profitieren möchten. Sie vereint die Wachstumschancen der Fondsanlage mit flexiblen Anpassungsmöglichkeiten und wertvollen Sicherheitsmerkmalen wie dem Ablaufmanagement und einer möglichen Beitragsgarantie. Dank steuerlicher Vorteile kann sie eine kosteneffiziente Lösung für den Ruhestand sein. Allerdings ist sie auch mit höheren Kosten verbunden als reine ETF-Sparpläne und setzt eine gewisse Risikobereitschaft voraus. Ob eine fondsgebundene Rentenversicherung die richtige Wahl ist, hängt letztlich von Ihren individuellen Zielen und Ihrer Risikoneigung ab – doch als durchdachte und flexible Altersvorsorge bietet sie für viele eine wertvolle Balance zwischen Rendite und Absicherung.

Fragen und Antworten (Q&A)

Ja. Grundsätzlich, v.a. aber abhängig vom gewählten Versicherer, steht Ihnen ein breites Portfolio aus verschiedenen ETFs, Fonds und Aktien zur Verfügung, in die investiert werden kann. Bei guten Anbietern kann die Anlage auch jederzeit geändert werden, ohne dass für das Umschichten Kosten anfallen.

Kurz: Ja! Das Versicherungsprodukt ist sowohl für risikofreudige als auch für sicherheitsorientierte Personen gemacht. Die verschiedenen Anlageklassen bieten Flexibilität in der Auswahl und gewährleisten für jeden die passende Vorsorge: So ist die Anlageklasse 1 ideal für Sparer, für die Sicherheit höchste Priorität hat und Anlageklasse 5 hingegen für diejenigen geeignet, die sehr renditeorientiert anlegen möchten. Wichtig ist, dass Sie für sich herausfinden (und natürlich gerne mit unserer Unterstützung), welche Anlageklasse am besten zu Ihnen passt und mit welcher Sie sich am wohlsten fühlen.

Leider ist der Wechsel des Anbieters nicht ganz so einfach möglich. Das Kapital lässt sich nicht ohne Weiteres von einem zum anderen Anbieter übertragen (anders, als beispielsweise bei der Riester Rente). Hierfür müsste der bestehende Vertrag zunächst gekündigt und dann ein neuer Vertrag bei einem neuen Versicherer abgeschlossen werden. Anschließend könnte der erhaltene Rückkaufswert des alten Vertrags als Einmalzahlung in die neu abgeschlossene Rentenversicherung fließen. Hierbei sind allerdings Faktoren wie der Einschluss der Berufsunfähigkeitsversicherung oder auch steuerliche Aspekte zu beachten.

Ja, auch Beamte können eine fondsgebundene Rentenversicherung abschließen. Es besteht kein festgelegter Personenkreis, sondern die Versicherung steht allen offen.

Wurde ein Fondsrenten Vertrag in Deutschland abgeschlossen und bestand ein deutscher Wohnsitz mit einem deutschen Bankkonto, wird der Lebensmittelpunkt dann aber in ein anderes Land verschoben, überweist der Versicherer die Rente einfach dorthin. Wir empfehlen allerdings, weiterhin ein deutsches Bankkonto zu führen.

Ja, Einmalzahlungen können jederzeit vorgenommen werden.

Nein. Während der Ansparphase können die Beiträge nicht von der Steuer abgesetzt werden. Während der Auszahlung profitieren Sie jedoch von den weiter oben genannten Steuervorteilen und müssen daher weniger Steuern für Renten- oder Einmalauszahlungen entrichten.

Oftmals sind die Aspekte, nach denen Bewertungskriterien gewichtet werden, nicht transparent oder nachvollziehbar, was wiederum zu einer Verzerrung der Ergebnisse, aber auch der Wirkung auf die Leser führt und dadurch keine solide Grundlage für eine fundierte Entscheidung bietet. Viel ratsamer als das alleinige Verlassen auf Testportale ist die Absprache und Beratung durch freie Versicherungsexperten, die sich Ihren persönlichen Bedarf ansehen, Ihre Ansprüche und Wünsche kennen und berücksichtigen und Sie auf dieser Basis dann unabhängig beraten.

Weitere Artikel auf meinem Blog

Zum dem Thema “Erben und/oder Schenken” finden Sie hier einen lesenswerten Betrag, der Ihnen aufzeigt, warum hier ein Finanzberater hinzugezogen werden sollte.

Hier können Sie mehr über Chancen und Vorteile der fondsgebundenen Rentenversicherung erfahren.

Und in diesem Artikel lernen Sie mehr über den Rentenfaktor der Fondsgebundenen Rentenversicherung.