Beschäftigt man sich mit dem Thema der Berufsunfähigkeit, was eigentlich jeder tun sollte – vor allem in jungen Jahren, so kollidiert man immer wieder mit den Begriffen der Beitrags- und Leistungsdynamik, spätestens bei der Antragstellung. Was die Begriffe genau bedeuten und welchen Nutzen man aus der Leistungsdynamik für sich hat, möchte ich in diesem Artikel näher beleuchten.

Beschäftigt man sich mit dem Thema der Berufsunfähigkeit, was eigentlich jeder tun sollte – vor allem in jungen Jahren, so kollidiert man immer wieder mit den Begriffen der Beitrags- und Leistungsdynamik, spätestens bei der Antragstellung. Was die Begriffe genau bedeuten und welchen Nutzen man aus der Leistungsdynamik für sich hat, möchte ich in diesem Artikel näher beleuchten.

Kostenlose Beratung zur BU-Versicherung - Hier klicken!

Dynamik Berufsunfähigkeitsversicherung

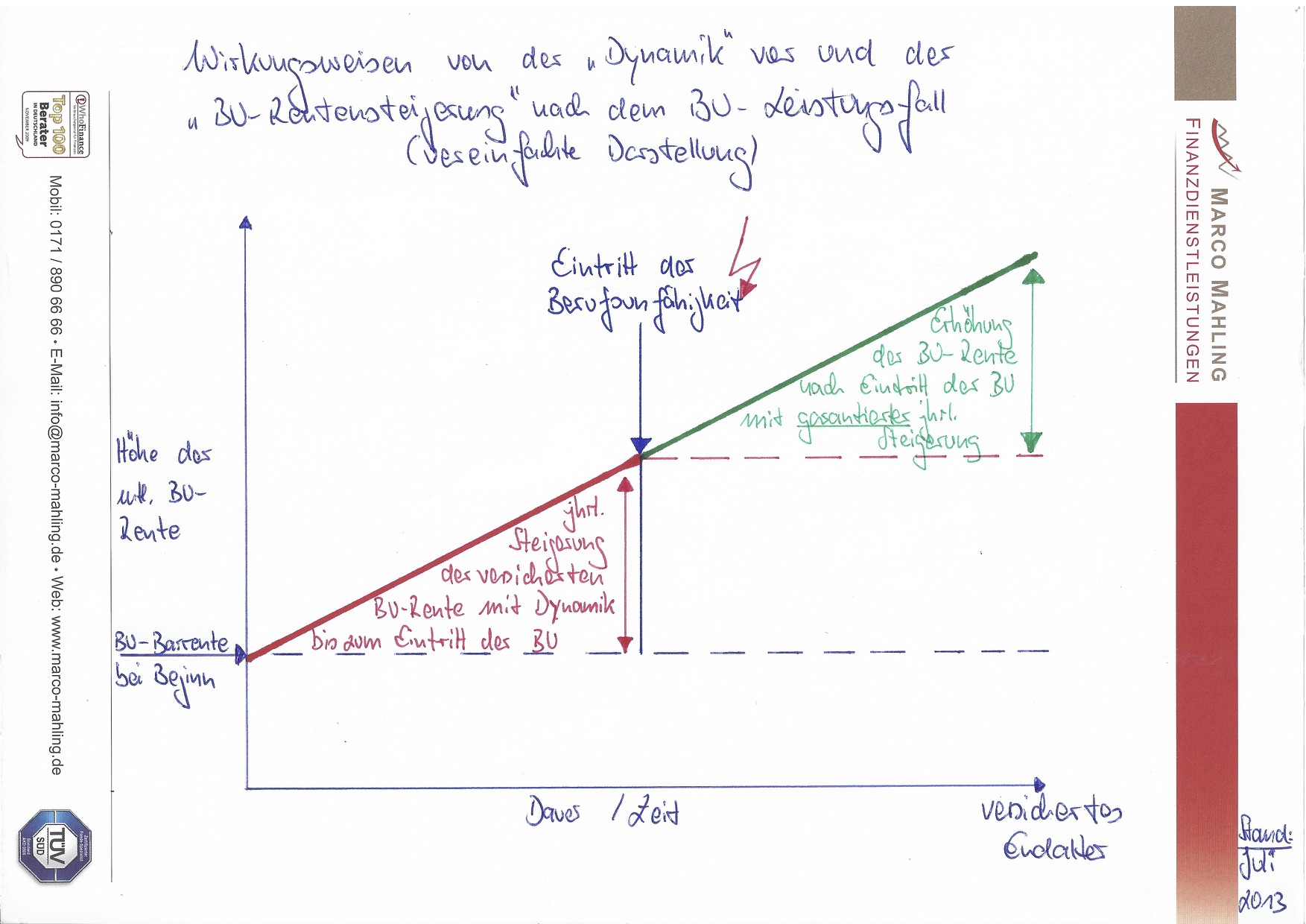

Grundsätzlich bezieht sich die Begrifflichkeit der Dynamik in der Versicherungsbranche immer auf die Erhöhung von Versicherungsleistungen, die in einem bestimmten Intervall angepasst werden (i.d.R. alle 12 Monate) um einen optimalen Schutz zu gewährleisten und für einen Inflationsausgleich zu sorgen.

Die Beitragsdynamik stellt dabei die Variante vor Eintritt der Berufsunfähigkeit dar, während die Leistungsdynamik sich auf die Versicherungsleistung nach Eintritt der Berufsunfähigkeit bezieht. Dabei wird Ihnen garantiert, dass Ihre Rente sich durch einen vorab fest vereinbarten Prozentsatz erhöht. Grund dafür ist ein einfacher: der Schutz vor der Inflation.

Eine sinnvolle Vorgabe, die in fachlichen Kreisen eine notwendige Klausel darstellt. Jedoch ist die Leistungsdynamik mit mtl. Mehrkosten verbunden, die auch unten näher erläutert werden.

Leistungsdynamik und ihre Kosten

Anhand einer Musterberechnung möchte ich Ihnen für ein besseres Verständnis die Kosten einer Leistungsdynamik bei der Berufsunfähigkeitsversicherung aufzeigen.

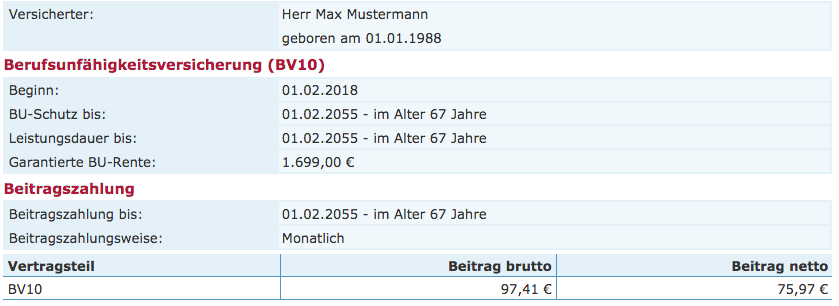

In meiner Berechnung stellt Herr Mustermann einen Diplom-Betriebswirt dar, mit einem abgeschlossenen Studium und einem 90 % Anteil an einer Bürotätigkeit. Ohne eine entsprechende Leistungsdynamik zahlt Herr Mustermann einen Beitrag von 67,36 Euro pro Monat (Tarifbetrag 86,36 Euro) bis zu seinem 67. Lebensjahr, für eine Rente von 1.500,- Euro als Beispiel bei der Alte Leipziger Versicherung:

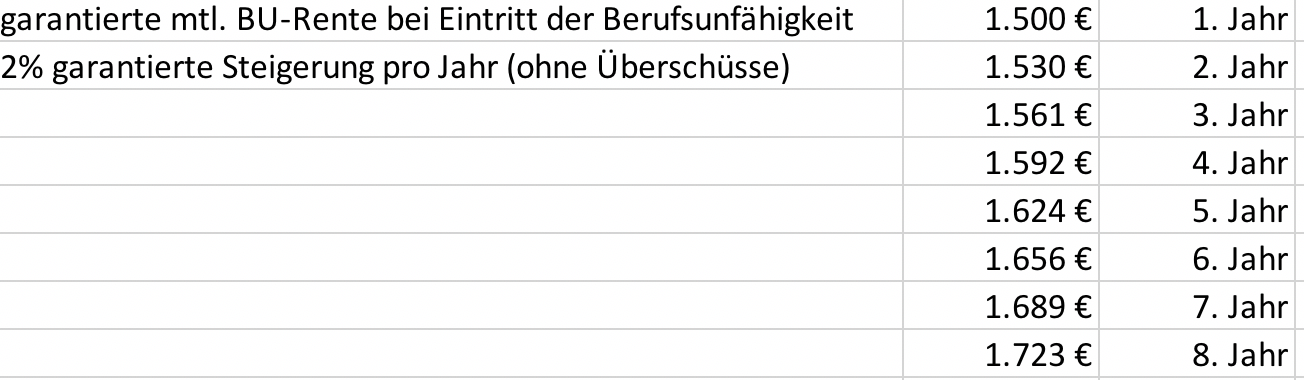

Zieht man nun für das gleiche Musterbeispiel eine Leistungsdynamik heran und somit einen garantierten Anstieg im Leistungsfall von ca. 2%, dann erhöht sich der monatliche Beitrag auf 75,97 Euro (Tarifbetrag 97,40 Euro). Dieser Mehrbetrag von ca. 12% garantiert 2% mehr BU-Rente ab dem zweiten Jahr, bei Eintritt einer Berufsunfähigkeit.

Hier können Sie sich die kompletten Angebote als PDF zu den o.g. Angeboten downloaden:

Ab wann ist das Modell der Leistungsdynamik wirklich effizient?

Untersucht man die Leistungsdynamik jedoch unter dem Gesichtspunkt wieviel BU-Rente wirklich versicherbar ist, wenn ich von Beginn an den erhöhten mtl. Beitrag von der Leistungsdynamik zahle, so kommt man zu einem überraschenden Ergebnis. Denn anstatt der ursprünglichen 1.500 Euro die zu versichern sind, erhöht sich die BU-Rente auf 1.699,00 Euro.

Dennoch springt man erst ab dem 7. Jahr der Leistung mit dem Zusatz der Leistungsdynamik von 2% an die ursprünglichen 1.699,00 Euro heran (ohne Überschüsse gerechnet, welche die BU-Rente pro Jahr auch noch erhöhen):

Im Ergebnis zeigt sich ganz deutlich, dass in den meisten Fällen die Zusatzoption der Leistungsdynamik keinen Vorteil mit sich zieht, da die durchschnittliche Leistungsdauer einer Berufsunfähigkeit im Schnitt zwischen fünf bis sieben Jahren liegt lt. Statistik.

Wie kann man sich vor einem Leistungsausfall richtig schützen?

Gerade bei Personen die sich frühzeitig versichern gegen das Risiko Berufsunfähigkeit und bei denen der Leistungsausfall früh eintritt, ist der Zeitraum von 15 Jahren u.U schnell vergangen und folglich eine Leistungsdynamik von Vorteil. Doch fraglich ist, wie oft dieser Fall wirklich eintritt. Es bestehen jedoch Alternativen zur richtigen Absicherung.

Eine davon ist jene, dass man schon von Beginn der Versicherung an auf eine höhere Rente setzt. Wichtig ist auch zu überlegen, ob man nicht im Falle einer Berufsunfähigkeit eine Beitragsbefreiung der eigenen Altersvorsorge in Anspruch nimmt, damit Sie im Falle eines längeren Ausfalls die eigenen Beiträge nicht selbst bezahlen müssen. Wie Sie Ihre Altersvorsorge im Falle einer Berufsunfähigkeit retten können, erfahren Sie hier:

Um bei einem möglichen Ausfall sofort aktiv werden zu können, um mögliche wichtige Anschaffungen tätigen zu können oder medizinischen Zusatzbehandlungen zu finanzieren, ist es immer empfehlenswert eine Unfallversicherung oder Schwere-Krankheit-Versicherung abgeschlossen zu haben. Diese sind gerade für schnelle Einmalleistungen oder auch zur Tilgung von Immobiliendarlehns und generellen Kostenminderung unumgänglich.

Mein Rat an Sie: „Individualität“ ist das entscheidende Kriterium

Bei allen Varianten ist nicht zu vergessen, dass die individuelle Lebenssituation auch immer eine individuelle Lösung der Versicherungsmöglichkeit nach sich zieht. Für den einen kann eine zusätzliche Leistungsdynamik von Vorteil sein, besonders dann wenn Sie davon ausgehen, dass Sie länger als 15 Jahre aus dem Beruf ausscheiden und für manche von Ihnen wiederum ist eine andere Art der Absicherung oder eine höhere Absicherung plausibler.

Egal wie, für alle Belangen gibt es eine Lösung über die ich Sie gerne informiere und berate und Sie als Kund entscheiden dann.

Wie finden Sie die richtige Absicherung gegen die Berufsunfähigkeit?

Laden Sie sich meinen Leitfaden mit den wichtigsten Handlungshilfen für die Selektion einer geeigneten Absicherung gegen Berufsunfähigkeit herunter, das erleichtert Ihnen die Auswahl:

Angebot und Vergleich zur Berufsunfähigkeitsversicherung

Sollten Sie weitere Fragen zur Berufsunfähigkeitsversicherung haben oder ein Angebot zur Berufsunfähigkeitsversicherung wünschen, gerne berate ich Sie dazu und erstelle Ihnen auch einen Vergleich verschiedener Anbieter über eine spezielle Software. Senden Sie mir einfach eine E-Mail an ([email protected]) oder nutzen mein Kontaktformular.

Kostenlose Beratung zur BU-Versicherung - Hier klicken!

weitere Artikel aus unserem Blog

Anbei ein paar Links zu weiteren Artikeln über das Thema “Berufsunfähigkeitsabsicherung“:

- Risikovoranfrage Berufsunfähigkeitsversicherung – worauf muss man dabei achten

- Tipps zur richtigen Auswahl der Berufsunfähigkeitsabsicherung

- BU Rating – Grundlage für den sichern Schutz gegen Berufsunfähigkeit

- Berufsunfähigkeitsrente – wie berechnet man die richtige Höhe?

- Welche beiden Arten der Dynamik gibt es bei der Berufsunfähigkeitsabsicherung?

- Berufsunfähigkeit durch Depression

- Schwere-Krankheiten-Absicherung oder Berufsunfähigkeitsabsicherung? Oder beides?

- Berufsunfähigkeitsrente beantragen

- Anschluss Berufsunfähigkeitsversicherung bei Falschberatung

- Berufsunfähigkeitsabsicherung mit wenig Gesundheitsfragen

- Beitragsanpassung Berufsunfähigkeitsversicherung WWK

- Warum Sie vor Abschluss der BU-Versicherung die Krankenakte einsehen sollten

- Berufsunfähigkeitsversicherung Piloten mit Loss of Licence Klausel

- Getsurance Berufsunfähigkeitsversicherung – einfach online abschließen aber auch gut?

Eine Antwort

Interessanter Artikel.