Im Rahmen der Rentenversicherungen ist zwischen fondsgebundenen Rentenversicherungen, zu denen neben den Privaten auch Riester und Rürup gezählt werden, und kapitalbildenden Rentenversicherungen (klassischen Tarifen) zu unterscheiden.

Während der Rentenfaktor überwiegend im Bereich der fondsgebundenen Rentenversicherung greift, wird die Rentengarantiezeit oder auch die Restkapitalisierung bei kapitalbildenden Rentenversicherungen eingesetzt. Der garantierte Rentenfaktor ist im fondsgebundenen Bereich in allen Schichten der Altersvorsorge zu finden und enorm wichtig. Warum der Rentenfaktor so wichtig ist, erfahren Sie weiter unten im Beitrag.

Während der Rentenfaktor überwiegend im Bereich der fondsgebundenen Rentenversicherung greift, wird die Rentengarantiezeit oder auch die Restkapitalisierung bei kapitalbildenden Rentenversicherungen eingesetzt. Der garantierte Rentenfaktor ist im fondsgebundenen Bereich in allen Schichten der Altersvorsorge zu finden und enorm wichtig. Warum der Rentenfaktor so wichtig ist, erfahren Sie weiter unten im Beitrag.

Was bedeutet Rentengarantiezeit?

Aber was ist denn genau mit diesen Begriffen gemeint? Die Rentengarantiezeit beschreibt den Zeitraum, bis wann aus einer privaten Rentenversicherung von Seiten der Versicherung ein Rentenbeitrag zu zahlen ist. Dabei existiert kein Unterschied, ob die Versicherung fondsgebunden oder kapitalbildend ausgerichtet ist. Grundsätzlich gilt, dass der zu zahlende Zeitraum mit dem Tod des Versicherten endet.

Die Versicherung übernimmt also lebenslang die Pflicht einer monatlichen Rentenauszahlung. Wie hoch die mtl. Rente ist, entscheidet die zu Beginn festgelegte Rentengarantiezeit. Der große Vorteil der Rentengarantiezeit wirkt sich vor allem auf die Hinterbliebenen aus, nicht so sehr auf den Versicherten selbst.

Dies gilt ebenfalls für mögliche Erbschaften. In der Regel werden heute Rentengarantiezeiten von 5 Jahren bei Vertragsabschluss festgelegt. Man sollte jedoch auf bis zu 20 Jahre die Rentengarantiezeit verlängern bzw. auf das Maximum festlegen, so empfehle ich das jedem Kunden.

Dies ist aber hauptsächlich davon abhängig, ob der Versicherte Hinterbliebene hinterlässt. Der Zeitraum schlägt ich auf die Höhe der Rente nieder. Grundsätzlich gilt, dass durch die Rentengarantiezeit auch nach dem Tod des Versicherten die Rente weitergezahlt wird. Alternativ kann auch eine Restkapitalauszahlung vereinbart werden, die im Falle des Todes greift und in einer Abschlagszahlung den Hinterbliebenen zu Gute kommt.

Beispiel zur Rentengarantiezeit

Um die Regelungen an einem Beispiel zu verdeutlichen:

Das Renteneintrittsalter liegt bei 67. Jahren. Der Versicherte stirbt im Alter von 70 und hat 3 Jahre Rentenbezüge erhalten. Ist die Rentenzeit vertraglich auf 5 Jahre festgelegt, werden noch 2 Jahre nach Tod des versicherten Bezüge ausgezahlt. Ist die Rentengarantiezeit auf 20 Jahre festgelegt, so werden noch 17 Jahre Bezüge ausgezahlt an die Hinterbliebenen bzw. Erben.

Was ist der garantierte Rentenfaktor?

Der garantierte Rentenfaktor kann kurz und prägnant erklärt werden. Er sagt aus, wie viel Altersrente pro 10.000 € verfügbaren Kapital ausfällt. Dieser Faktor ist bei fondgebundenen Rentenversicherungen elementar. Wichtig ist, dass Sie den garantierten Rentenfaktor nicht mit dem „derzeitigen Rentenfaktor“ verwechseln. Lediglich der „garantierte Rentenfaktor“ bietet eine verlässliche Größe, mit der Sie konkret berechnen können, wie hoch Ihre Rente später ausfallen wird.

Zum besseren Grundverständnis habe ich einen ausführlichen Blogbeitrag zum Thema “was ist der Rentenfaktor und was ist seine Bedeutung für Ihren Rentenvertrag” geschrieben: hier klicken.

Was ist eine fondsgebundene Rentenversicherung?

Da diese Frage gern aufkommt, hier eine kurze Antwort: „fundgebunden“ bedeutet, dass Sie bei Abschluss einer solchen Rentenversicherung in verschiedene „Fonds“. Diese erwirtschaften die Erträge durch Aktien, Rohstoffe, Bundeswertpapiere oder andere Arten der Anlage. Sie haben dadurch höhere Renditechancen, aber gegebenenfalls auch höhere Risiken.

Ich helfe Ihnen bei weiteren Fragen und bei der Auswahl passender Fonds. Sie erreichen mich über Kontaktformular.

Garantiert harter Rentenfaktor

Wie bettet sich nun in dieses System der echte garantierte harte Rentenfaktor ein? Bei fondsgebundenen Versicherungen ist eine Vorhersage schwer prognostizierbar, da die Entwicklung des Fonds nicht vorausgesetzt werden kann. Die Rentenzahlungen werden somit zu 100% in frei wählbare Investmentfonds investiert. Es findet somit keine Kapitalstockung statt, die eine garantierte Verzinsung, von aktuell 0,9%, mit einschließt.

Wird eine fondsgebundene Rentenversicherung gewählt kann die Rentenhöhe zu Rentenbeginn bei Abschluss der Versicherung i.d.R. nicht ermittelt werden, ausser bei Tarifen mit Kapitalgarantie bei denen es eine Mindestrente gibt.

Man darf sich also nicht von werbenden Modellrechnungen verwirren lassen, denn diese sind eben nur Modelle, die aber nicht die reale Wertentwicklung abbilden können. Die Zahlen wirken immer vielversprechend: mit 3%, 6% teilweise sogar bis zu 9% Rendite wird geworben.

Mögliches Aufpolieren und Idealisieren der Fonds ist dabei oft Alltag. Eine leichte Kundenfalle. Denn höhere Zahlen, versprechen erst einmal mehr Rente, manchmal einfach zu viel.

Doch zurück zum Rentenfaktor. Dieser kommt nämlich ausschließlich im Bereich der privaten fondsgebundenen Rentenversicherungen vor, dabei aber in allen Schichten der Altersvorsorge egal ob Rürup-Rente, Riester-Rente oder Rentenversicherung. Der garantierte Rentenfaktor bildet die aktuelle Rente ab. Ermittelt wird er über den im Versicherungsvertrag festgelegten Betrag pro 10.000 Euro Fondsguthaben.

An dieser Stelle muss man anmerken, dass reine Fondssparpläne wie z.B. die DWS Riester Rente Premium, die DEKA Bonus Rente oder auch die Uni Profi Rente gar keinen Rentenfaktor beinhalten!

Wie diese Anbieter die Rentenphase darstellen, dass beantworte ich Ihnen gerne auf Anfrage per E-Mail.

Beispiel zum Rentenfaktor

Auch hier soll ein Beispiel zur Verdeutlichung helfen:

Es wird über einen Zeitraum von 30 Jahren Beiträge gezahlt. Bei Rentenantritt ist ein Kapital von bspw. 300.000 Euro angehäuft worden bei X% Rendite. Dies ist der Versicherungswert.

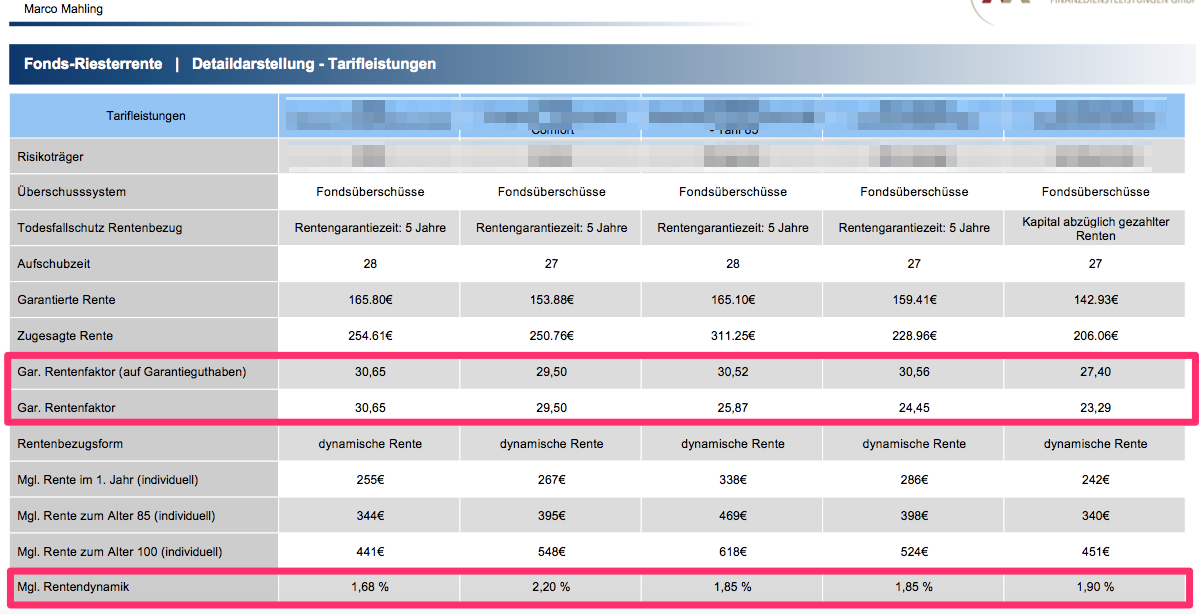

So, nun kommt es auf den Faktor für die Rentenhöhe an. Dieser wird separat im Vertragsangebot festgelegt. Ein Beispiel von einem Riester Angebot mit einem garantierten harten Rentenfaktor sehen Sie hier:

![]()

Wie Sie sehen findet man häufig die Formulierung: “Rentenfaktor: bspw. 30 € Rente pro 10.000 Euro Fondsguthaben bzw. Vertragsguthaben”.

Daraus ergibt sich pro 10.000 Euro eine Rentenhöhe von 30 Euro monatlich. Bei einem Fondsguthaben von bspw. 250.000 Euro ergibt dies eine monatliche Rente von 750 Euro. Der Rentenfaktor wird im Allgemeinen von der jeweiligen Versicherung festgelegt und kann je Anbieter unterschiedlich hoch sein.

Eine oft übersehene Kleinigkeit, auf die man aber besonders viel Wert legen sollte! Auch ist darauf zu achten, ob sich der Rentenfaktor während der Versicherungszeit noch verändern kann, welchen Veränderungen er dann unterliegt oder ob es sich wirklich um einen ‘harten garantierten Rentenfaktor’ handelt.

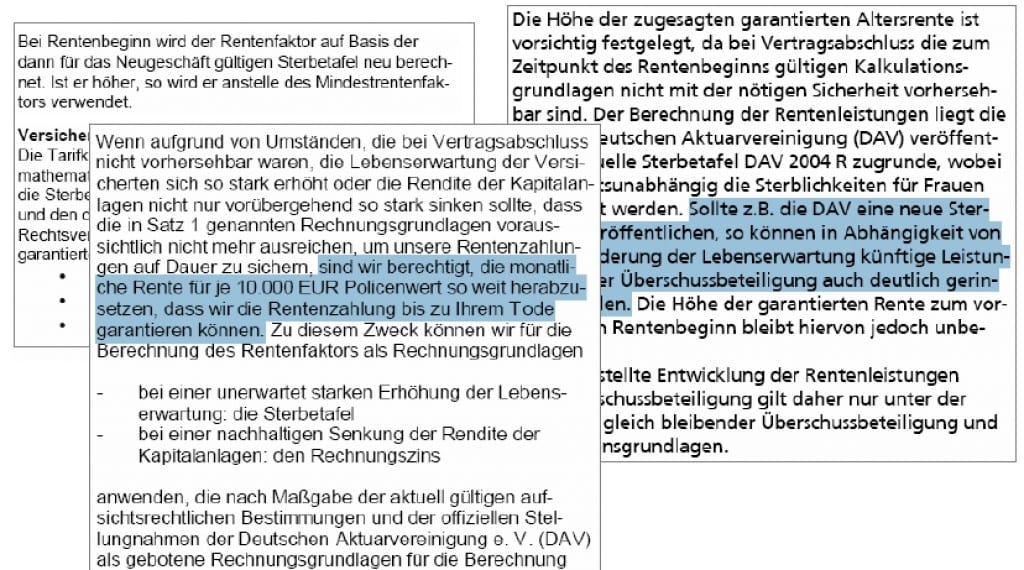

Dieser harte Rentenfaktor hat gegenüber den flexiblen Faktoren oft einen schätzenden Vorteil, dass dieser nicht negativ zu Lasten der Kunden angepasst werden kann. Vor allem im Bereich der weichen Faktoren ist auf mögliche Anpassungsfallen zu achten. In den Versicherungstexten findet man dann häufig folgende Formulierungen:

- Neuberechnungen des Rentenfaktor auf Grundlage der gültigen Sterbetafel zu Rentenbeginn.

- Einschränkungen bei der Kalkulierbarkeit aufgrund nicht vorhersehbarer Sicherheit. Auch hier wird Bezug auf die Sterbetafel genommen. Grundlage ist die Lebenserwartung von Frauen, die als Durchschnittswert herangezogen wird. Die so dargestellten Leistungen gelten daher nur unter Annahme gleichbleibender Beteiligung und Kalkulationsgrundlage. Ein garantierter Rentenfaktor meinte daher nicht immer das was er verspricht; nämlich Garantie.

Es ist nämlich schon ein grosser Unterschied, wenn man bei Vertragsbeginn mit 30 € je 10.000 € Fondsguthaben seine Altersvorsorge kalkuliert und am Ende nach oft 25 Jahren Beitragszahlungsdauer stellt man zum Rentenbeginn auf einmal fest, dass der Rentenfaktor auf 25 € je 10.000 € Fondsguthaben reduziert und angepasst worden ist. Das macht im o.g. Beispiel 125 € weniger an monatlicher Rente aus mit denen man sicherlich viel hätte anfangen können…

Anbei noch ein paar Beispiele aus den Versicherungbedingungen zum Rentenfaktor fondsgebundener Riester Renten:

Grundsätzlich gilt: Beim Abschluss einer fondsgebundenen Rentenversicherung zählt nicht nur die Fondsauswahl, die Ablaufzahlen oder die Kosten, sondern auch der Rentenfaktor!

Was muss ein 100% harter garantierter Rentenfaktor beinhalten?

- Besserstellungsoption für den Kunden

- keine Treuhänderklausel

- gilt auch für alle zukünftigen Zuzahlungen (Beispiel Zulage Riester Rente oder Sonderzahlung Basis Rente)

Vergleich Rentenfaktoren als Muster bei einer fondsgebundenen Riester-Rente

Hier können Sie sich einen Vergleich ansehen über eine spezielle Software von fondsgebundenen Riester-Tarifen. Der Kunde hier ist 1978 geboren, nur als Information für Zweck der Höhe der Rentenfaktoren. Wie Sie sehen gibt es Anbieter, welche zwischen dem aktuellen und dem garantieren Rentenfaktor keine Unterschiede machen.

Andere Anbieter weisen derzeit einen hohen aktuellen Rentenfaktor aus aber haben beim garantierten Rentenfaktor einen Sicherheitsabschlag gemacht, damit der aktuelle Rentenfaktor in den nächsten Jahren noch angepasst werden kann, wie Sie im Absatz darunter nachlesen können.

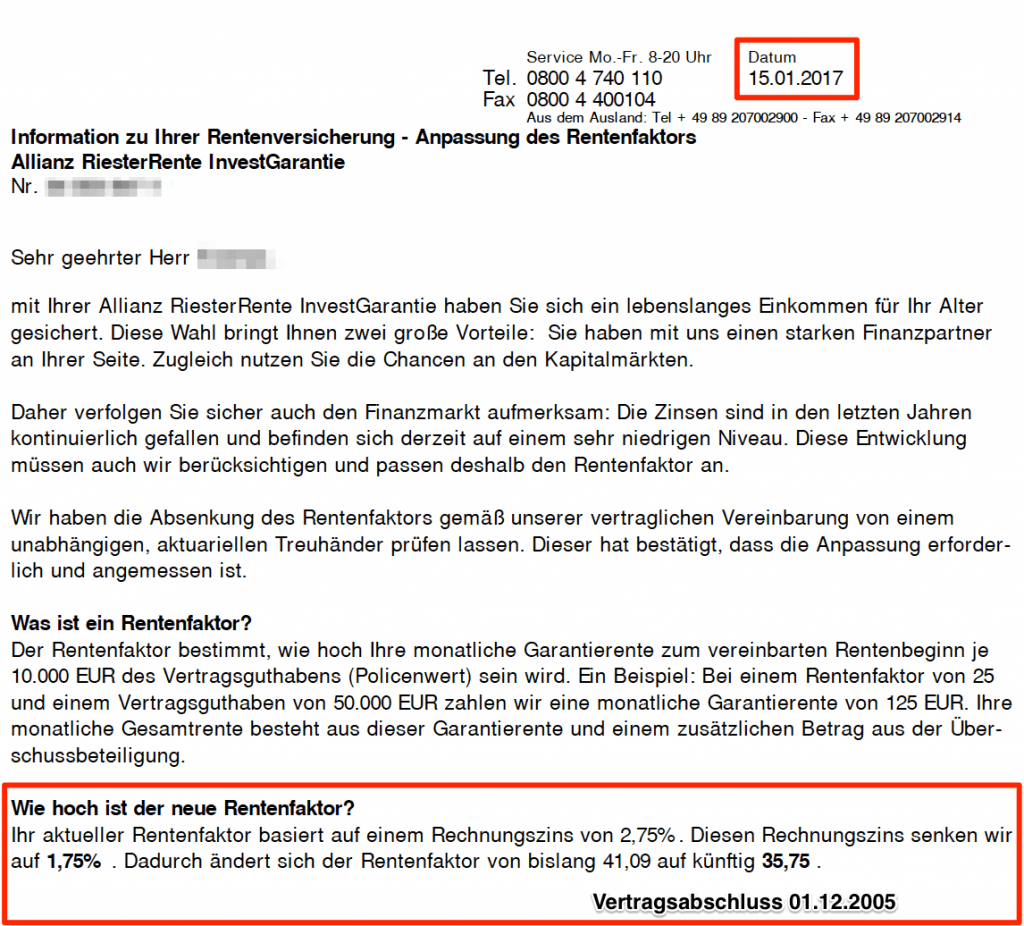

Informationsschreiben der Versicherung über die Senkung vom Rentenfaktor

Hier können Sie sich ein Schreiben der Versicherung downloaden, welches ein Kunde von mir erhalten hat auf Nachfrage, warum der Rentenfaktor im Jahr 2018 gesenkt wurde:

Insbesondere den letzten Satz auf der Seite 2 sollten Sie sich mal durchlesen und das sagt schon alles aus, warum Sie bei Abschluss einer fondsgebundenen Versicherung unbedingt auf einen harten Rentenfaktor achten sollten!

Übersicht Rentenfaktoren fondsgebundener hybrid Riester Renten

Auf Anfrage sende ich Ihnen gerne eine Marktübersicht als PDF zu von der Ratingagentur Morgen&Morgen über die Rentenfaktoren von fondsgebundenen Riester Renten (Hybridversicherung) auf dem dt. Markt mit Stand Juli 2018. Senden Sie mir dazu einfach eine E-Mail zu an [email protected].

Mich erreichen Sie auch über mein Kontaktformular - hier klicken!Warum ist ein harter Rentenfaktor so wichtig?

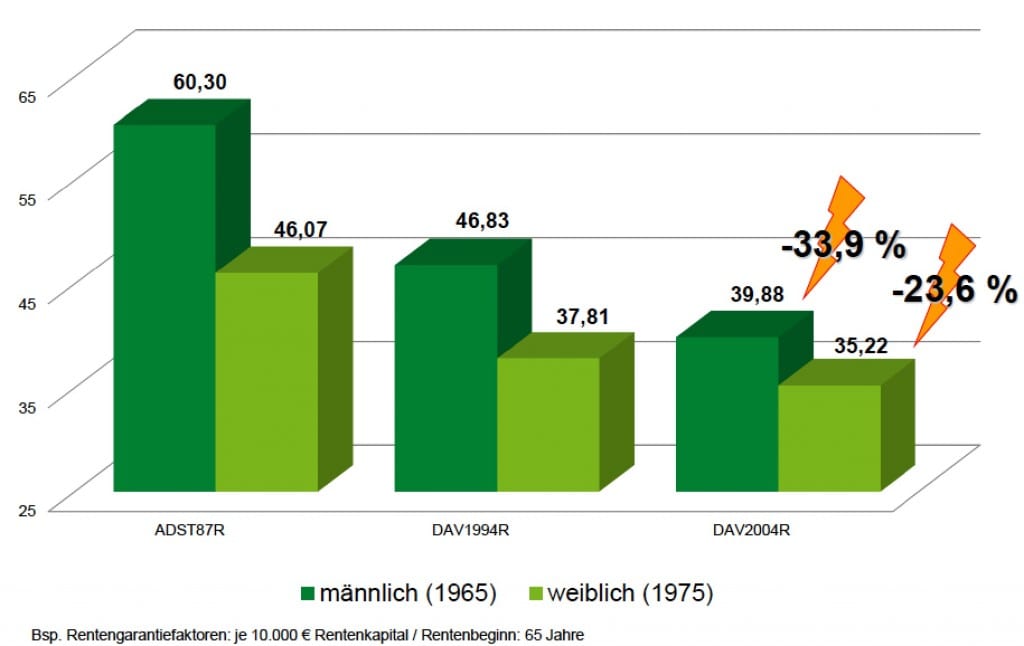

Anbei eine Übersicht über die Entwicklung der Rentenfaktoren der letzten 30 Jahre anhand vom Beispiel einer von mir ausgewählten Gesellschaft:

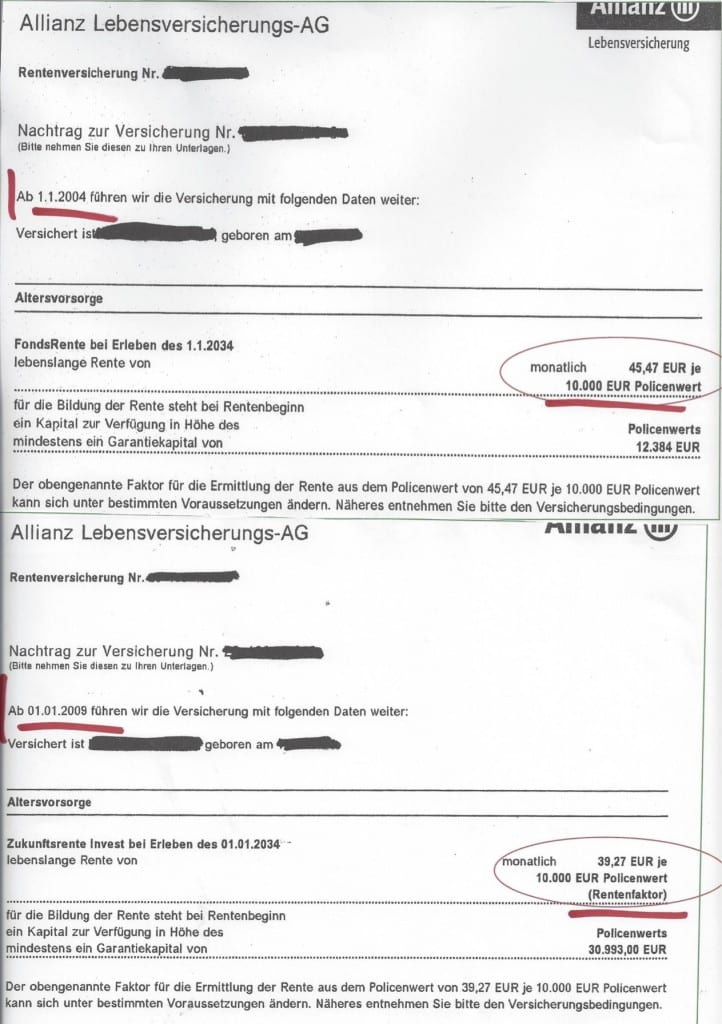

Wie kann eine negative Anpassung einer Gesellschaft aussehen?

Hier können Sie sich zwei Beispiele ansehen von der Allianz, wo der Tarif keinen harten Rentenfaktor beinhaltet und dieser sogar während der Laufzeit negativ angepasst worden ist:

1. Beispiel

2. Beispiel

Warum werden die Rentenfaktoren negativ angepasst?

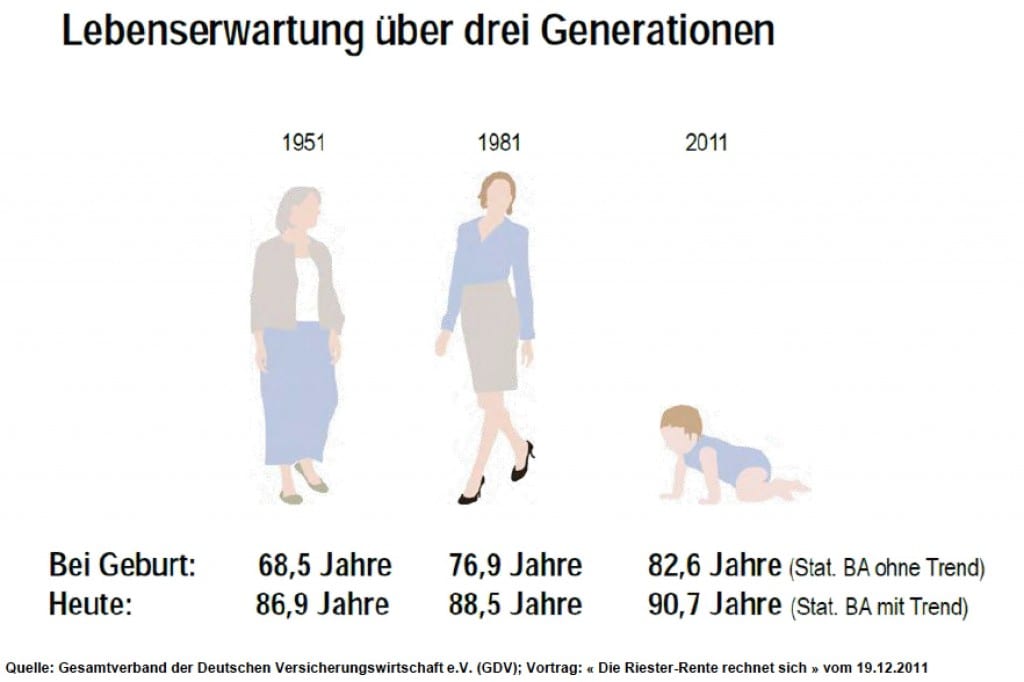

Statistisch gesehen werden die Menschen immer älter, was verschiedene Gründe hat wie z.B. die bessere medizinische Versorgung oder auch durch die Evolution. Das führt dazu, dass die Versicherungskonzerne immer länger die Renten den Versicherten bezahlen müssen. Hier ein Beispiel über die Lebenserwartung der letzten 3 Generationen:

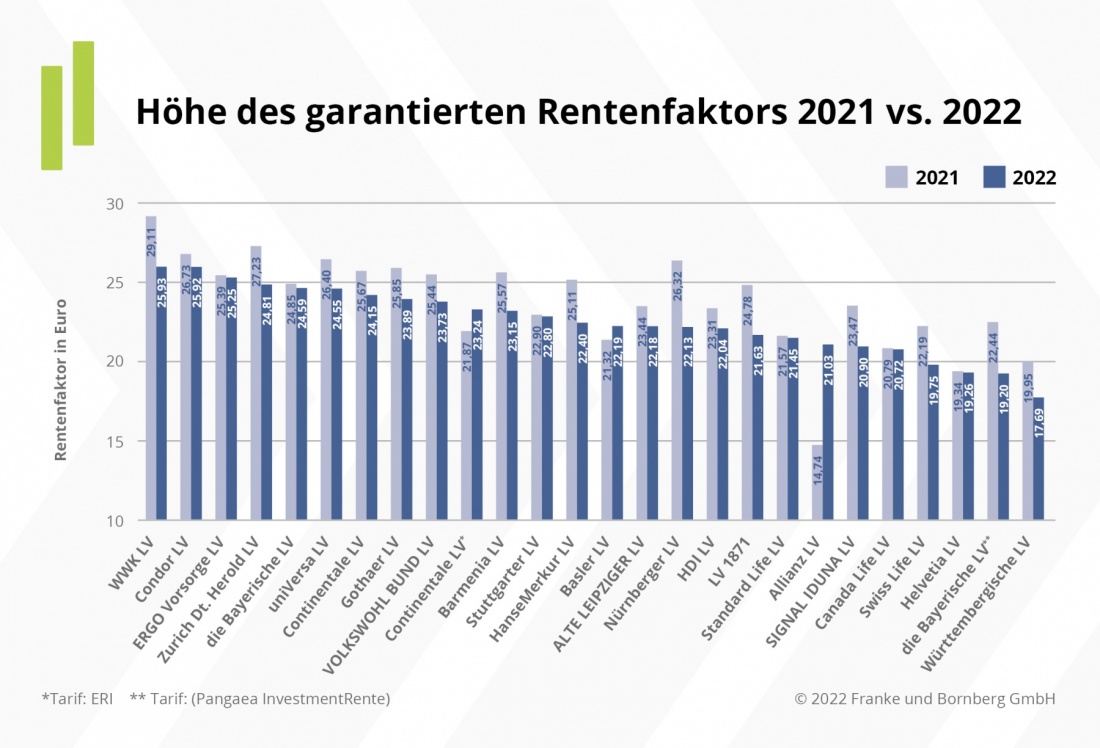

Marktüberblick über die Höhe der garantierten Rentenfaktoren im Vergleich 2021 zu 2022:

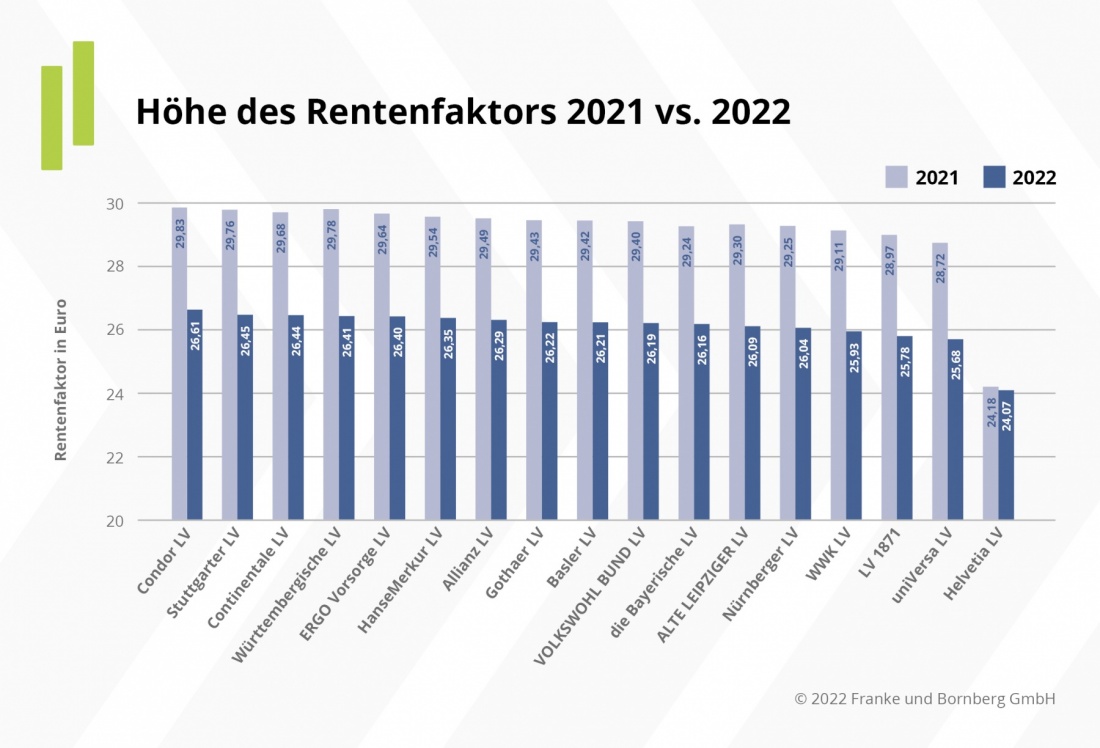

Marktüberblick über die Höhe aktueller Rentenfaktoren im Vergleich 2021 zu 2022:

Weitere Artikel zu diesem Thema

- ProContra Oktober 2017: garantierte Rechnungsgrundlagen – der rote Faden des Vertrags

- FrankeBornberg 2018: Rentenfaktor in der Altersvorsorge – garantiert oder nur avisiert?

- Manager Magazin 2020: So zockt die Allianz beim Altwerden ab – und die Politik schaut zu

Rückfragen / Vergleichsangebot mit harten Rentenfaktoren

Wenn Sie dazu weitere Fragen haben zum garantierten harten Rentenfaktor, senden Sie mir bitte eine E-Mail zu ([email protected]) oder nutzen mein Kontaktformular.

Hier gelangen Sie direkt zu meinem Kontaktformular - einfach klicken!Angebot

Gerne erstelle ich Ihnen auch ein Angebot von einem Anbieter mit einem harten garantierten Rentenfaktor, welcher auch niemals negativ zu Lasten des Kunden angepasst werden kann oder einen umfangreichen Tarifvergleich mit einer Spezialsoftware, wo ich alle Anbieter vom Markt miteinander vergleichen kann und als Kriterium den “harten Rentenfaktor” angeben kann.

Analyse Bestandsvertrag Riester Rente

Natürlich kann ich auch Ihren bestehenden Riester-Tarif analysieren um herauszufinden, ob dieser einen harten Rentenfaktor beinhaltet.

10 Antworten

Sehr geehrter Herr Mahling,

ich habe noch eine Frage zu der erläuterten Berechnungsmethodik:

wenn 10.000 € Versicherungswert zu bspw. 33,02 €/Rente pro Monat umgerechnet werden (ggf. sogar weniger, wie beschrieben), müsste ich in Erwartung über 300 Monate -sprich ca. 25 Jahre- leben, um meinen angesparten Betrag wieder ausgezahlt bekommen zu haben – bei einer realistischen erwarteten Restlebensdauer von 7-10 Jahren nach Rentenbeginn 67. Selbst wenn man den Lebensversicherern eine gewisse Marge und Risikoprämie für die langlebige Verteilungsseite zugesteht, würde sich eine Rentenversicherung für den Sparer doch per se niemals lohnen – ich würde in Erwartung ca. 60% meines angesparten Kapitals (inkl. des kleinen staatlichen Zuschusses) zum Fenster rauswerfen bzw. an den Rentversicherer verschenken. Oder habe ich da einen Denkfehler in der Kalkulation?

Dürfen sich Lebensversicherungen über den Rentenfaktor so hemmungslos bedienen? (wäre ja schon als Wucher zu werten)

Mit freundlichem Gruß

T. Strothmann

Hallo Herr Strothmann

ich habe die gleichen Überlegungen.

Welche Antwort haben Sie erhalten. Das würde mich sehr interessieren

gruß

E. grandel

Hallo Herr Mahling,

auch mich interessiert diese Antwort, wie auch so viele. Ich würde mich freuen, wenn diese hier veröffentlicht wird

Hallo Herr Andreas, was wollen Sie denn konkret wissen? Dann antworte ich Ihnen gerne. Mit freundlichen Grüßen Marco Mahling

Hallo Herr Mahling,

Herr Andreas – genauso wie ich sowie noch zwei weitere – möchten folgendes wissen:

Wenn 10.000 € Versicherungswert zu bspw. 33,02 €/Rente pro Monat umgerechnet werden (ggf. sogar weniger, wie beschrieben), müsste ich in Erwartung über 300 Monate -sprich ca. 25 Jahre- leben, um meinen angesparten Betrag wieder ausgezahlt bekommen zu haben – bei einer realistischen erwarteten Restlebensdauer von 7-10 Jahren nach Rentenbeginn 67. Selbst wenn man den Lebensversicherern eine gewisse Marge und Risikoprämie für die langlebige Verteilungsseite zugesteht, würde sich eine Rentenversicherung für den Sparer doch per se niemals lohnen – ich würde in Erwartung ca. 60% meines angesparten Kapitals (inkl. des kleinen staatlichen Zuschusses) zum Fenster rauswerfen bzw. an den Rentversicherer verschenken. Oder habe ich da einen Denkfehler in der Kalkulation?

Dürfen sich Lebensversicherungen über den Rentenfaktor so hemmungslos bedienen? (wäre ja schon als Wucher zu werten). Könnten Sie die Antwort bitte hier öffentlich posten und mir als E-mail schicken?

Mit freundlichem Gruß

Max

Ok, das ist schon echt komisch, das diese Frage einfach ignoriert wird.

Ja finde ich auch sehr merkwürdig, dass auf dieses offensichtliche Mißverhältnis zwischen realistischerweise zu erzielenden Auszahlungen zum Guthaben hier aber auch generell in der Politik nicht reagiert wird. Insbesondere, da das Riesterguthaben ja in der Auszahlungsphase ja auch noch Zinsen erwirtschaftet (positive Realzinsen vorausgesetzt). So würden die 10000 Euro bei 0,9% Zins 90EUR pro Jahr also 7,50 EUR pro Monat erwirtschaften. Das wäre schon mal die Hälfte der Auszahlung bei einem Rentenfaktor von 15 EUR.

Da werden in den Medien immer die Gebühren und Kosten der Ansparphase bzw. die nominale Garantie des Riesterguthabens kritisiert und als Ursache für seine Unwirtschaftlichkeit herausgestellt aber das ist ja nur eine Nebelgranate gegen die eigentliche Abzocke in der Verrentungsphase. Irgendwie sind wohl einige Bundestagsabgeordnete zu oft mit den falschen Leuten Essen gegangen! Sollte die Bundesregierung hier nicht bald den Verrentungszwang für Riesterguthaben abschaffen, werde ich den Vertrag kündigen. Auch wenn ich alle Zulagen dann zurückzahlen muss (bei 16 Jahren Ansparphase mit Höchstbeträgen immerhin ca. 15 TEUR) und die Zugewinne versteuern muss, fahre ich da ja immer noch besser, wenn ich das verbleibende Vermögen selbst anlege und mir später auszahle. Selbst eine Einzahlung in die gesetzliche RV wäre aktuell sinnvoller, da diese ja auch bis 25 TEUR pro Jahr von der Steuer befreit ist.

Guten Tag Herr Mahling,

meine Bank möchte mal wieder meine RiesterRente umstellen. Nun möchte ich mir einen Externen Rat einholen.

Ich spare seit längerem 100 € monatl. in den UniRente Pro von Union Inwest ein. Da ist momentan auch entsprchend Guthaben vorhanden.

Nun wurde mir der DWS Riesterrente Premium empfohlen, da solle ich mit dem komplette UniRente hin wechseln.

Was halten Sie von dem Plan?

Gibt es da eine bessere Lösung?

Und lohnt sich Riester Rente oder z.B. auch die Direktversicherung (Entgeldumwandlung) heutzutage überhaupt noch?

Für Ihre Antwort wäre ich Ihnen schon heute dankbar

Mit freundlichen Grüßen

Marcel Kloss

Hallo Herr Kloss,

vielen Dank für Ihre Anfrage.

Ich werde Ihnen gleich ausführlich per Email antworten.

Beste Grüsse

Marco Mahling

Hallo Herr Mahling,

danke für ihre interessanten Infos zum Rentenfaktor.

Ich hätte gern eine Info zu folgendem Satz auf der Seite:

https://www.marco-mahling.de/blog/rentenfaktor-garantierter-rentenfaktor-und-rentengarantiezeit-ist-das-eigentlich/

“An dieser Stelle muss man anmerken, dass reine Fondssparpläne wie z.B. die DWS Riester Rente Premium, die DEKA Bonus Rente oder auch die Uni Profi Rente gar keinen Rentenfaktor beinhalten! Wie diese Anbieter die Rentenphase darstellen, dass beantworte ich Ihnen gerne auf Anfrage per Email.”

Ich hab nämlich so ein Deka-Angebot vorliegen und kann das jetzt schwer mit meinem bestehenden Vertrag vergleichen.

Vielen Dank und freundliche Grüße,

Annett Schwager.