Immer mehr Menschen werden berufsunfähig und sollten daher schon vorher mit den richtigen Tipps Berufsunfähigkeitsversicherung abgesichert sein. Berufsunfähig ist man i.d.R., wenn man den zuletzt ausgeübten Beruf zu mind. 50% nicht mehr ausüben kann. Dies trifft mittlerweile jeder fünfte Berufstätige, wobei sich diese Erkrankungen durch alle Berufsgruppen ziehen (die Gründe für Berufsunfähigkeit können Sie in meinem Beitrag nachlesen: Gründe für BU).

wenn man den zuletzt ausgeübten Beruf zu mind. 50% nicht mehr ausüben kann. Dies trifft mittlerweile jeder fünfte Berufstätige, wobei sich diese Erkrankungen durch alle Berufsgruppen ziehen (die Gründe für Berufsunfähigkeit können Sie in meinem Beitrag nachlesen: Gründe für BU).

Da immer mehr psychische Erkrankungen hinzukommen, sind nicht mehr nur die besonders gefährdeten Berufsgruppen, wie Bauarbeiter oder Dachdecker, von dieser betroffen.

Kostenlose Beratung zur BU-Versicherung - Hier klicken!

Doch wenn eine solche Berufsunfähigkeit eintritt, dann hat das nicht nur gesundheitliche Auswirkungen. Bei unzureichender Absicherung bleibt dann nur noch der Gang zum Sozialamt und viele Dinge können dann nicht mehr bezahlt werden.

Tipps Berufsunfähigkeitsversicherung für den Antrag

Wer eine Vorerkrankung wie zum Beispiel eine Allergie hat, der wird oftmals von einer Versicherung abgelehnt oder bekommt einen Risikozuschlag (weitere Gründe warum die Berufsunfähigkeitsversicherung nicht zahlt finden Sie hier: Berufsunfähigkeitsversicherung zahlt nicht). Doch dies kann durch eine ärztliche Untersuchung umgangen werden, da es immer noch darauf ankommt, um was für eine Allergie es sich handelt. Denn nicht jede Allergie muss zur Berufsunfähigkeit führen. Vor allem aber muss der Antrag für eine solche Versicherung genau ausgefüllt werden, gerade bei den Gesundheitsfragen. Fast jeder Mensch hat einmal Rückenschmerzen, dann muss der diese Frage mit Ja beantworten. Die nächste Frage, ob jemand deshalb in ärztlicher Behandlung ist, kann dann mit Nein beantwortet werden, wenn wegen dieser Rückenschmerzen kein Arzt aufgesucht wurde. Aber Vorsicht die Versicherungen überprüfen diese Angaben, und wenn eine Ablehnung erfolgt dann wird, das in einer Datei, ähnlich der Schufa gespeichert (=HIS). Daher sollten Menschen mit einer Vorerkrankung zu einem Versicherungsmakler gehen und dort eine unverbindliche Voranfrage bei mehreren BU-Anbietern erstellen und einreichen lassen. Solch eine Anfrage kann dann nicht in der Datei (=HIS) gespeichert werden, und vielleicht später nochmal angefragt werden.

Weitere Informationen zur Risikovoranfrage und zur Sonderwagnisdatei (HIS) können Sie hier lesen:

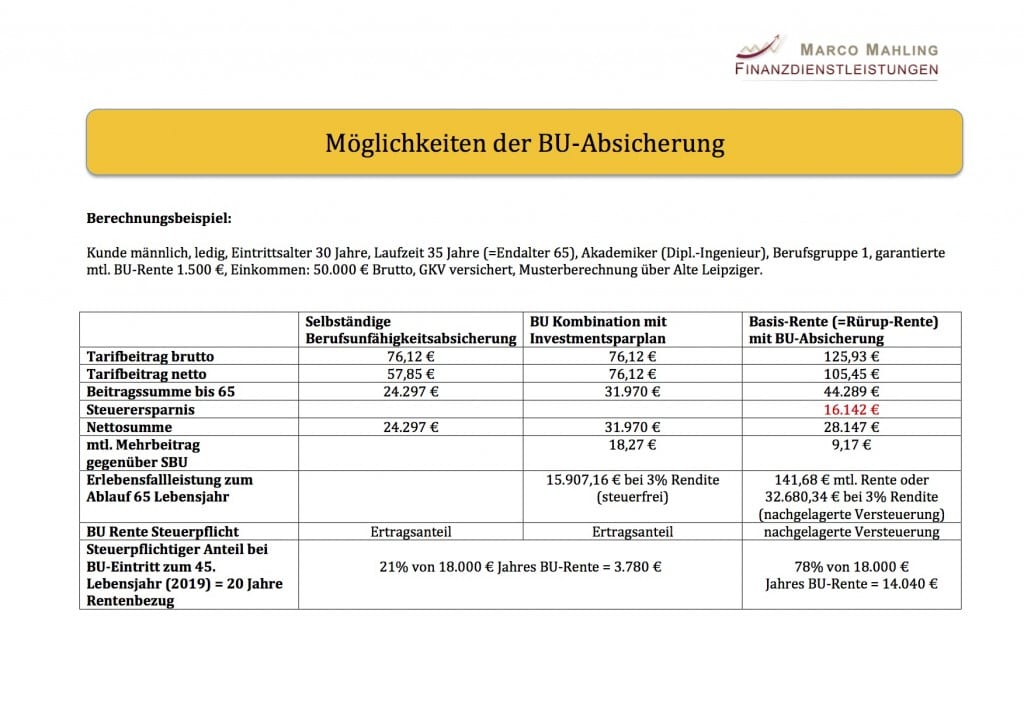

Welche Möglichkeiten der Absicherung gegen Berufsunfähigkeit gibt es eigentlich? Hier eine Übersicht:

Unterschied Antrags-Modell und Invitatio-Modell bei einem BU-Antrag

Grundsätzlich haben Sie beim Antrag zur Berufsunfähigkeitsversicherung die Möglichkeit aus zwei verschiedenen “Antrags-Modellen” zu wählen. Zum einem können Sie einen direkten Antrag stellen über das “Antrags-Modell” und zum anderen das “Invitatio-Modell” (invitation ad offerendum = die Einladung zur Abgabe eines Angebotes) auswählen. Worin besteht nun der Unterschied oder auch die Nachmeldepflicht des Interessenten (=versicherte Person)?

Beim Antrags-Modell müssen Sie bis zum Tag der Antragsstellung (=Abgabe Vertragserklärung) die Fragen zu Ihrer Gesundheit beantworten, welche der Versicherer Ihnen im Antrag stellt. Eine Nachmeldepflicht haben Sie in diesem Fall nicht, wenn Sie z.B. in dem Zeitraum vom Tag der Antragsstellung bis zur Ausstellung der Police nochmal beim Arzt waren oder eine neue Erkrankung aufgetreten ist. Beim Antrags-Modell haben Sie auch schon einen vorläufigen Versicherungsschutz, der je Anbieter unterschiedlich hoch ist (z.B. vorläufige 1000 € mtl. BU-Rente bis zur Policierung), weil Sie Ihre Vertragserklärung schon abgegeben haben.

Beim Invitatio-Modell erstellt der Versicherer auf Anfrage des Interessenten ein rechtsverbindliches Angebot und händigt dem Interessenten zusammen mit dem Angebot die vertragsrelevanten Unterlagen (7 Abs. 1 VVG) aus. Die Aushändigung vom Angebot mit allen Unterlagen kann aber schon mal etwas länger dauern, bis alle Angaben und Antworten zum Gesundheitszustand des Interessenten geprüft sind (i.d.R. 14 – 4 Wochen ohne Rückfragen, bei ärztlichen Rückfragen schon mal 2 Monate oder länger). Beim Invitatio-Modell gibt der Antragsteller seine Vertragserklärung somit erst mit Annahme des Angebotes des Versicherer ab, d.h. bis zur Annahme des Angebots besteht für den Versicherungsnehmer (=Interessenten) eine generelle Nachmeldepflicht von neuen Arztbesuchen, weiteren Erkrankungen usw und kein vorläufiger Versichrungsschutz, weil die Vertragserklärung noch nicht abgegeben worden ist. Der Versicherer kann aber den Antragsteller beim Invitatio-Modell durch einseitge Erklärung von der Nachmeldepflicht entbinden, was einige Berufsunfähigkeitstarife auch beinhalten. Nachlesen kann man das in den Versicherungsbedingungen.

Verträge und ihre Einschränkungen

Solche Tipps Berufsunfähigkeitsversicherung hat auch die Stiftung Warentest erarbeitet. Hierbei kommt es dann auch darauf, an was in solch einem Vertrag steht. Gibt es diesem eine abstrakte Verweisung, dann kann es sein, dass diese nicht bezahlt, denn es könnte ja ein Handwerker noch in einem Baumarkt arbeiten. In solch einem Fall bezahlt die Versicherung nicht, egal ob jetzt jemand eine Arbeit bekommt oder nicht. Daher gehört zu den Tipps Berufsunfähigkeitsversicherung auch das ein Vertrag mit solch einer Klausel am besten nicht abgeschlossen wird. Denn es gibt auch Versicherungen mit konkreter Verweisung.

Hier bezahlt die Versicherung, und erst wenn eine andere Arbeit ausgeübt wird, dann stellt diese Ihre Leistungen ein. Allerdings nur dann, wenn diese andere Arbeit auch angemessen ist, was bedeutet das, wenn jemand einer 400 EUR Arbeit nachgeht, dann bezahlt die Versicherung weiter. Denn dies ist keine Anstellung, die den Lebensunterhalt sichern kann. Auch die soziale Stellung muss ähnlich sein und darf nicht wesentlich schlechter sein im neuen Beruf. Ferner gilt zu diesen Tipps das eine solche Police eine Prognose für die nächsten sechs Monate beinhaltet. Dies bedeutet ist der Versicherte die nächsten sechs Monate krank, dann bezahlt die Versicherung. Andere verlangen eine Prognose für drei Jahre, was bedeutet das die ersten sechs Monate nicht bezahlt wird. Einige Berufsunfähigkeitsversicherungen haben den Fragebogen der Stiftung Warentest ausgefüllt und den Maklern zur Verfügung gestellt. Hier finden Sie zwei Gesellschaften als positives Beispiel, welche diesen Bogen zur Verfügung stellen:

Weitere Auswahlkriterien für die richtige Berufsunfähigkeitsversicherung können BU-Rating´s sein. Hier können Sie mehr darüber lesen:

Wie finden Sie die richtige Absicherung gegen Berufsunfähigkeit?

Laden Sie sich meinen Leitfaden mit den wichtigsten Handlungshilfen für die Selektion einer geeigneten Absicherung gegen Berufsunfähigkeit herunter, das erleichtert Ihnen die Auswahl:

BU Rentenhöhe

Wie man die richtige Rentenhöhe berechnet und welche Faktoren dabei beachtet werden müssen, das können Sie hier auf meinem Blog nachlesen

10 Tipps Berufsunfähigkeitsversicherung worauf man achten soll bei Antragsstellung

Hier ein paar weitere Tipps Berufsunfähigkeitsversicherung, worauf Sie bei einem Antrag zur BU beim Vertragswerk bzg. Bedingungswerk achten müssen:

Tipps Berufsunfähigkeitsversicherung – BU Tipp #1:

- Bis zu welchem Endalter wird die BU-Rente versichert? Lebenslang im Leistungsfall? Vertragsdauer = Leistungsdauer?

Tipps Berufsunfähigkeitsversicherung – BU Tipp #2:

- Wie hoch sollte die BU-Rente (=Berufsunfähigkeitsrente) sein?

Tipps Berufsunfähigkeitsversicherung – BU Tipp #3:

- Überprüfen Sie nicht nur den Preis (=Beitrag) alleine sondern auch die versicherten Leistungen

Tipps Berufsunfähigkeitsversicherung – BU Tipp #4:

- Wünsche ich niedrige Beiträge zu Beginn die dann jährlich steigen oder konstante Beiträge die aber gleich zu Beginn höher sind?

Tipps Berufsunfähigkeitsversicherung – BU Tipp #5:

- Flexibilität bei der Gestaltung der Versicherungsdauer und Nachversicherungsgarantien ohne erneute Gesundheitsprüfung

Tipps Berufsunfähigkeitsversicherung – BU Tipp #6:

- Abstrakte und konkrete Verweisung – verzichtet der Tarif darauf?

Tipps Berufsunfähigkeitsversicherung – BU Tipp #7:

- Verzicht auf §163 VVG (früher §172 VVG-alt)*

Tipps Berufsunfähigkeitsversicherung – BU Tipp #8:

- Stundung der Beiträge während der Prüfung des Anspruches

Tipps Berufsunfähigkeitsversicherung – BU Tipp #9:

- bei Vorerkrankungen unbedingt und eine unverbindliche Voranfrage tätigen

Tipps Berufsunfähigkeitsversicherung – BU Tipp #10:

- Wünschen Sie ein Kombiprodukt mit Riester-Rente oder Rürup-Rente oder eine selbständige BU? Was sind die Vor- und Nachteile?

*Vorsicht bei Berufsunfähigkeitsversicherungen gegen Einmalbeitrag: Dort bezahlt man am Anfang den kompletten Beitrag für die nächsten Jahre bis zum Ablauf der Versicherung. Was passiert aber dann, wenn sich die Überschüsse mal ändern und der Nettobeitrag angepasst werden muss? Der Kunde hat dann in diesem Tarif schon alle Beiträge bezahlt bis zum Ablauf. In diesem Fall muss man genau nachlesen im §163 VVG, ob folgender Satz darin zu finden ist: “… Bei einer prämienfreien Versicherung ist der Versicherer unter den Voraussetzungen des Abs. 1 zur Herabsetzung der Versicherungsleistung berechtigt”. Heisst in anderen Worten, die Höhe der BU-Rente wird reduziert, weil alle Beiträge schon bezahlt sind. Gute Versicherer schließen diese Möglichkeit aus!

Sind Rentenzahlungen aus einer Berufsunfähigkeitsrente pfändungssicher?

Bei der Beurteilung des Pfändungsschutzes für Berufsunfähigkeitsrenten aus einer Berufsunfähigkeitszusatzversicherung (Schicht 1,2 oder 3) oder einer selbständigen Berufsunfähigkeitsversicherung (Schicht 3) muss zwischen den Vorsorgeschichten unterschieden werden:

- Für Berufsunfähigkeitsrenten (=BU-Renten) der Versorgungsschicht 1 (Basis-Rentenversicherung/Basis-Sparplan) gilt ein Pfändungsschutz in den Pfändungsfreigrenzen für Arbeitseinkommen (§850c ZPO – BGH Urteil IX ZR 189/08 vom 03.12.2009)

- Für BU-Renten der Versorgunsschicht 2 (Riester-Rentenversicherung) gilt ein Pfändungsschutz in den Pfändungsfreigrenzen für Arbeitseinkommen (§850c ZPO – BGH Urteil IX ZR 189/08 vom 03.12.2009). Hinweis: Da man bei einer Riester-Rente eh nur eine geringe BU-Rente verknüpfen kann (BU-Beitrag darf max. 15% vom förderfähigen Riester-Beitrag sein), wird das in dieser Altersvorsorgeschicht sehr selten vorkommen.

- Für BU-Renten der Versorgungsschicht 3 gilt kein Pfändungsschutz (BGH Urteil IX ZB 99/05 vom 15.11.2007)

Wie kann man die BU-Renten in der Altersvorsorgeschicht 3 doch pfändungssicher machen?

Mit dem Gesetz zum Pfändungsschutz der Altersvorsorge hat der Gesetzgeber mit Wirkung zum 01.04.2007 die Möglichkeit eines teilweisen Pfändungsschutzes eingeräumt. Geregelt ist das im §167 VVG – Umwandlung zur Erlangung eines Pfändungsschutzes:

Der Versicherungsnehmer einer Lebensversicherung kann jederzeit für den Schluss der laufenden Versicherungsperiode die Umwandlung der Versicherung in eine Versicherung verlangen, die den Anforderungen des § 851c Abs. 1 der Zivilprozessordnung entspricht. Die Kosten der Umwandlung hat der Versicherungsnehmer zu tragen.

Bei einem bestehenden Vertrag in der Schicht 3 mit BU-Rente (die Schichten der Altersvorsorge können Sie hier nachlesen: Schichten Altersvorsorge) können Sie einen Antrag beim Versicherungsunternehmen nach §167 VVG stellen. Allerdings bringt dieser Antrag zum Nachteil mit, dass eine spätere Kapitalauszahlung des angesparten Kapitals ausgeschlossen wird, das Kapital muss dann verrentet werden, wenn ein Pfändungsschutz eingeschlossen worden ist. Geregelt ist das und noch weitere Voraussetzungen dafür im §851c Abs. 1 der ZPO: Pfändungsschutz bei Altersrenten

Im §851c Abs. 1 der ZPO steht geschrieben, dass die Leistung in regelmäßigen Zeitabständen lebenslang und nicht vor der Vollendung des 60. Lebensjahres oder nur bei Eintritt der BU gewährt wird. Jetzt muss man aber beachten, dass die wenigsten Berufsunfähigkeitsrenten lebenslang bezahlt werden, nur im Ausnahmefall wenn der Versicherte diesen Tarif gewünscht hat, welcher aber wesentlich teurer ist im Beitrag. Somit werden die Auflagen von §851c Abs. 1 nicht vollständig erfüllt. Darum gab es ein BHG Urteil (IX ZR 132/09 vom 15.07.2010) das nun sagt, dass ein Pfändungsschutz für BU-Renten auch dann vollständig besteht, wenn

- die Altersrentenleistung unmittelbar an die Auszahlung der Renten wegen Berufsunfähigkeit anschließt und

- die Renten wegen Alters und Berufsunfähigkeit zusammen lebenslang eine annähernd gleiche Versorgungsleistung erbringen.

Frühzeitig um eine Berufsunfähigkeitsversicherung kümmern

Zu einem dieser Tipps Berufsunfähigkeitsversicherung gehört auch das sich jeder schon frühzeitig für eine solche Versicherung interessieren sollte. Denn in jungen Jahren sind diese dann noch günstig, da hier mit einer schweren Erkrankung nicht gerechnet wird. Doch gehört auch zu solchen Tipps Berufsunfähigkeitsversicherung, dass es bei dieser dann eine Garantie für die Nachversicherung gibt. Dies bedeutet, dass die Versicherungssumme (=BU-Rente) ohne ärztliche Untersuchung erhöht werden kann. Das ist bei Verträgen wichtig die schon länger laufen, da die Versicherungssumme dann angepasst werden muss.

Vergleichen lohnt sich also immer

Wer diese Tipps Berufsunfähigkeitsversicherung berücksichtigt wird nicht gleich den günstigsten Versicherer finden. Doch bei einem Vergleich, der einfach im Internet gemacht werden kann, wird dieser auf jeden Fall nicht nur den günstigsten Anbieter finden. Hierbei kommt es dann nicht immer auf den monatlichen Betrag an, sondern vielmehr das diese Versicherung dann auch bezahlt, wenn der Arbeitnehmer diese benötigt.

Selbstverständlich kann dies dann auch der günstigste Anbieter sein. Obwohl die Stiftung Warentest / Stiftung Finanztest kein Prinzip der Anbieter feststellen konnte, sondern dies eher mit einem Glücksspiel verglichen hat. Daher lohnt es sich auf jeden Fall, solch einen Vergleich zu machen. Am besten noch durch verschiedene Vergleichsrechner, und dann sollten auch noch die Verträge gegeneinander verglichen werden. Zwar bedeutet das ein wenig mehr Zeitaufwand, aber dann ist auch jeder in der Not richtig abgesichert.

Denn eine Berufsunfähigkeitsversicherung soll ja die schlimmsten Folgen bei einer Erkrankung verhindern. Gerade, wenn es darum geht, bei Krankheit finanziell abgesichert zu sein.

Online Vergleich und Angebot zur Berufsunfähigkeitsversicherung

Über meinen Onlinerechner zur Berufsunfähigkeitsabsicherung können Sie einfach und direkt Ihr persönliches Angebot erstellen. Dabei können Sie bis zu 3 Anbieter gegenüber stellen und die Tarife miteinander vergleichen. Klicken Sie hier und erstellen Sie Ihr persönliches Angebot:

weitere Unterlagen / Rückfragen / Beiträge zur Berufsunfähigkeitsversicherung

Wenn Sie dazu weitere Fragen haben zur Berufsunfähigkeitsversicherung oder Unterlagen wünschen, senden Sie mir bitte eine E-Mail zu ([email protected]) oder nutzen mein Kontaktformular.

Kostenlose Beratung zur BU-Versicherung - Hier klicken!

Weitere Beiträge und Tipps Berufsunfähigkeitsversicherung finden Sie hier auf meinem Blog:

- Dynamik Berufsunfähigkeitsversicherung – welche beiden Arten gibt es dabei?

- garantierte Rentensteigerung bei Berufsunfähigkeit – ist das notwendig?

- Neuerungen Alte Leipziger seit 01.01.2015 bei der BU

- Was ist dran, an der BU Starter Police?

- Berufsunfähigkeit durch Depression – worauf ist bei der Auswahl vom Tarif zu achten?

- Studie darüber ob Berufsunfähigkeitsversicherer überhaupt gerne BU Renten bezahlen

- Beitragsanpassung Berufsunfähigkeitsversicherung Generali – was jetzt zu tun ist