In der Anlageberatung können sich Kapitalanlagen im Versicherungsmantel als durchaus sinnvoll erweisen, sofern man den passenden Anbieter wählt. Als geeignete Option sollte in diesem Zusammenhang unbedingt der kostengünstige und flexible Fondssparplan Helvetia Clevesto Favorites der renommierten Schweizer Versicherungsgesellschaft Helvetia in Betracht gezogen werden. Attraktive Anlagevarianten ermöglichen einen steuerlich geförderten, kostengünstigen und transparenten Vermögensaufbau und machen den Sparplan im Versicherungsmantel zur idealen Alternative zu klassischen Geldanlagen oder Fondssparplänen über eine Bank.

Der Fondssparplan Clevesto Favorites von der Helvetia ermöglicht die Abstimmung auf individuelle Sparziele, die selbstständige Bestimmung von Anlagefaktoren wie Sicherheit und Rendite, die volle Kontrolle des Investments durch die Beimischung von Mischfonds oder gemanagten Portfolios und den flexiblen Zugriff auf das Kapital bzw. Entnahmemöglichkeiten.

Als Sparplan bietet der Fondssparplan Helvetia CleVesto Favorites eine Vielzahl von Anlagemöglichkeiten als Vermögensaufbau an wie zum Beispiel als Alters -und/oder Kindervorsorge, als steuerprivilegierte Investition sowie ideal bei kurz- und mittelfristigen Anlagezielen von ca. 5 bis ca. 15/20 Jahren.

Die Vorteile von Helvetia CleVesto Favorites in der Übersicht:

- Eintrittsalter 0 bis 70 Jahre

- mehr als 300 aktiv gemanagte Einzelfonds, passiv gemanagte Indexfonds (ETF) sowie Fonds von Dimensional

- breitgefächertes Produktangebot an Fonds (Aktienfonds, Rentenfonds, Mischfonds, indexorientierte Fonds sowie nachhaltige Investmentfonds)

- günstige Einstiegsprämie ab bereits 30 Euro monatlich

- zusätzliche einmalige Zahlungen ab 2.000 Euro flexibel möglich

- keine Abschlusskosten

- keine zusätzliche Berechnung von Ausgabeaufschlägen und Depotgebühren

- flexible und kostenfreie Entnahmemöglichkeiten (10% des Kapitals vertraglich gebunden)

- flexible Anlageänderungen kostenfrei möglich

- relativ einfacher Fondswechsel möglich

- relativ einfache Beantragung, keine Mindestlaufzeit oder Anlagedauer

- niedrige Verwaltungskosten

- eindeutige Steuervorteile sowie keine Versteuerung bei Fondswechsel

- Möglichkeit bei niedriger Prämie 10 Fonds gleichzeitig zu besparen

- Vertragsauflösungsgebühr 150€ (in den ersten 5 Jahren), danach kostenfrei

- Beitragsfreistellung jederzeit möglich

- Rebalancing automatisiert und Ablaufmanagement individuell

- Switchen/Shiften bis zu 4 x kostenfrei pro Versicherungsjahr, ab Alter 55 sogar 12 x kostenfrei pro Versicherungsjahr möglich, weitere Änderungen je 50,— €

Die Fondspalette der Helvetia CleVesto Favorites ist weit gefächert und wird stetig ausgebaut. Es stehen Ihnen mehr als 300 aktiv gemanagte Einzelfonds und passiv gemanagte Indexfonds (ETFs) mit verschiedenen Anlagevarianten und -schwerpunkten zur Verfügung. Bei der Auswahl der ETFs muss erwähnt werden, dass alle zur Auswahl stehenden Fonds physisch replizierend sind, also den Index exakt nachbauen und investieren, und Sie dadurch kein Ausfallrisiko haben wie z.B. bei synthetischen Fonds (=Swap-ETFs), welche die Titel nicht direkt kaufen sondern über Derivate darstellen. Ein weiteres Kriterium für die Auswahl der Fonds ist, dass der Fonds seit mind. 5 Jahre auf dem Markt ist und mind. 30 Mio. Fondsvolumen hat. Das soll den Investor davor bewahren, dass eine KAG (Kapitalanlagegesellschaft) den Fonds vom Markt nimmt und der Anleger sein Geld umschichten muss, obwohl er das nicht tun möchte, weil z.B. der Kurs stark gefallen ist.

Des Weiteren wird nicht jeder „Trend“ sofort aufgenommen. Als Beispiel, im Jahr 2015 hat Mr. Dax alias Dirk Müller einen eigenen Fonds aufgelegt mit der WKN: A111ZF. Viele Versicherungsgesellschaften haben diesen sofort in deren Portfolio aufgenommen, weil die Anleger danach gefragt haben. Schließlich handelt es sich um einen Fonds von Mr. Dax, der muss doch wissen wie man investiert. Heute, etwas mehr als 7 Jahre später, stellt man fest, dass die Rendite nicht so berauschend war. Aber sehen Sie selbst:

Mehrwert

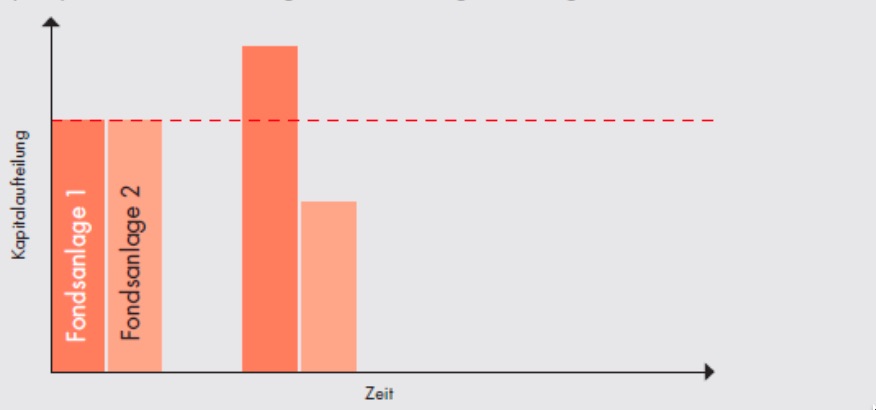

Bei der Fondspolice der Helvetia können Sie bereits ab einem monatlichen Beitrag von 30 Euro in bis zu zehn Einzelfonds verschiedener Anlageklassen und Anbieter investieren. Sie können den Sparbeitrag vom Guthaben trennen d.h. mtl. besparen Sie den Fonds A und Ihr Guthaben ist in Fonds B investiert.

Fondsuniversum

Das aktuelle Fondsuniversum steht Ihnen hier zur Verfügung oder als Download:

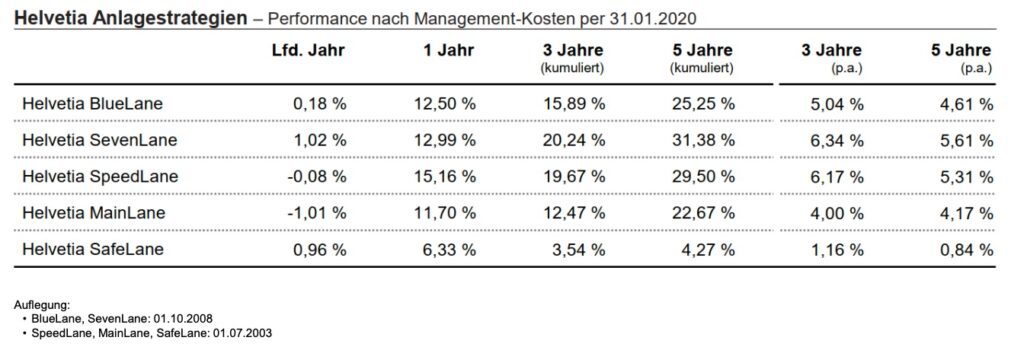

Die 5 gemanagten Anlagestrategien werden u.a. von Verbraucherschützern wie Stiftung Warentest und Finanztipp empfohlen, welche als kostengünstige Anlagealternative nahelegt werden. Sie können die Fonds selbst wählen oder die Auswahl der Anlage den Fondsexperten (Advisor) von Vontobel und HSBC überlassen, in diesem Fall stehen Ihnen 5 gemanagte Anlagestrategien zur Verfügung.

Anlagestrategie SpeedLane:

Anlagestrategie MainLane:

Anlagestrategie SafeLane:

Anlagestrategie BlueLane:

Anlagestrategie SevenLane:

Die Wertentwicklung der Anlagestrategien im Überblick:

Die aktuellen Renditen können Sie dem Investment-Report zum 2. Quartal 2022 entnehmen:

Weitere Informationen über die beiden Advisor der Helvetia Fondspolice:

Vontobel:

- einer der führenden Schweizer Vermögensverwalter für private und institutionelle Kunden

- 1924 in Zürich, Schweiz gegründet

- Betreuung von vermögenden Privatkunden ab einer Einlage von 500.000 €

- Advisery-Mandat für folgende Anlagestrategien der Helvetia: SpeedLane, MainLane und SafeLane

HSBC:

- Asset Manager der 1865 gegründeten HSBC-Gruppe

- Standorte in mehr als 30 Ländern/Territorien

- Advisery-Mandat für folgende Anlagestrategien der Helvetia: BlueLane und SevenLane

Besparung von mehreren Fonds gleichzeitig möglich

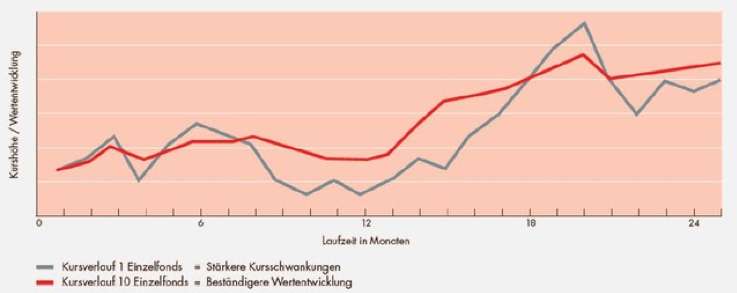

Durch die Investition in mehrere unterschiedliche Fonds wird langfristig das Anlagerisiko minimiert, da eventuelle Verluste durch eine Anlageklasse durch die andere ausgeglichen werden können.

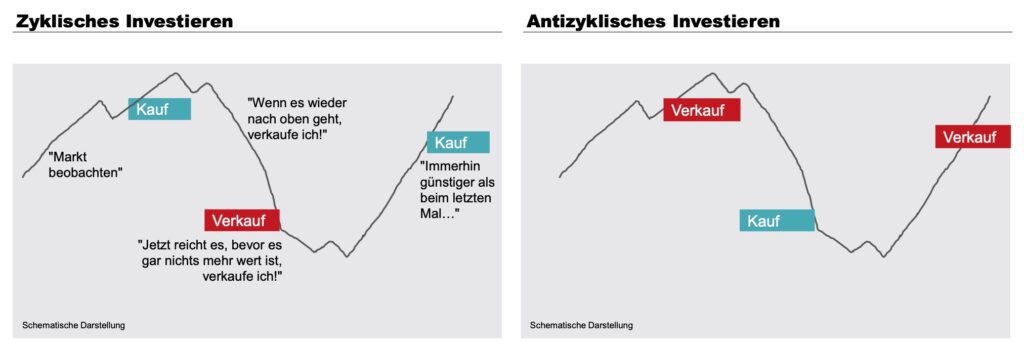

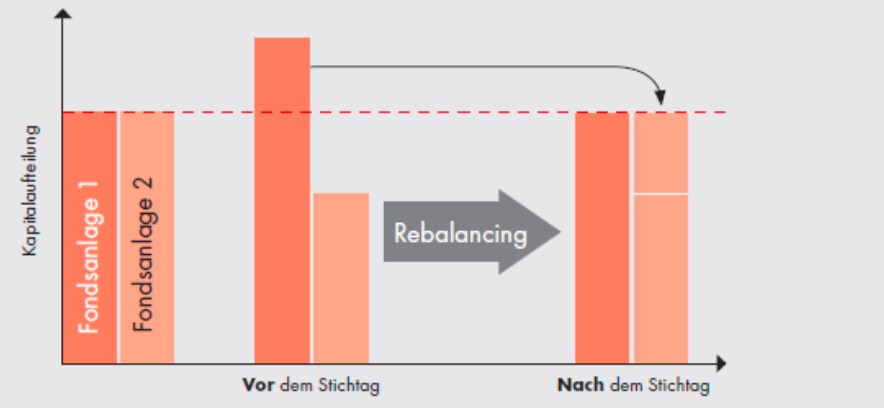

Mit Rebalancing können psychologische Fehler vermieden werden!

Genauso kann die unterschiedliche Entwicklung von Kapitalmärkten zu einer prozyklischen Verschiebung der Anlagen führen.

Durch die antizyklische Investition über das Rebalancing wird vermehrt in die Anlagen mit Aufholpotential investiert. Durch das Rebalancing wird das Guthaben zurück zur Ausgangsallokation bzw. zum ursprünglichen Verhältnis umgeschichtet.

Steuervorteil der Fondspolicen

Eindeutiger und größter Vorteil des Fondssparplans der Helvetia im Versicherungsmantel sind die Steuereinsparungen, denn anders als bei normalen Fondsdepots müssen Anleger im Rahmen einer Fondspolice ihre Erträge (Zins- und Dividendenerträge) jährlich nicht versteuern. Das Gleiche gilt für Kursgewinne beim Fondswechsel.

Gesetzt den Fall, Sie investieren 10.000 Euro in einen Fond, der innerhalb eines Jahres um 20 % ansteigt und Ihnen somit 12.000 Euro Guthaben und 2.000 Euro Gewinn bringt. Sollten Sie beschließen, sich den Gewinn zu sichern oder in einen anderen Fond zu investieren, würde im Gegensatz zur direkten Anlage in Fondsdepots keine Abgeltungsteuer (zuzüglich Solidaritätszuschlag und ggf. Kirchensteuer) auf die 2.000 Euro entfallen. In diesem Fall könnte die Abgeltungssteuer bis zu 27,99 % betragen, womit Sie von Ihrem Gewinn bis zu 559 Euro Steuern zahlen müssten.

Die fondsgebundene Police garantiert Ihnen den steuerlich verlustfreien Fondswechsel und ermöglicht Ihnen diesen Steuervorteil bei jeder gewünschten Umschichtung (bedenken Sie, dass der Steuerfreibetrag von 801 Euro für Ledige/1.602 € für Verheiratete schnell ausgeschöpft ist).

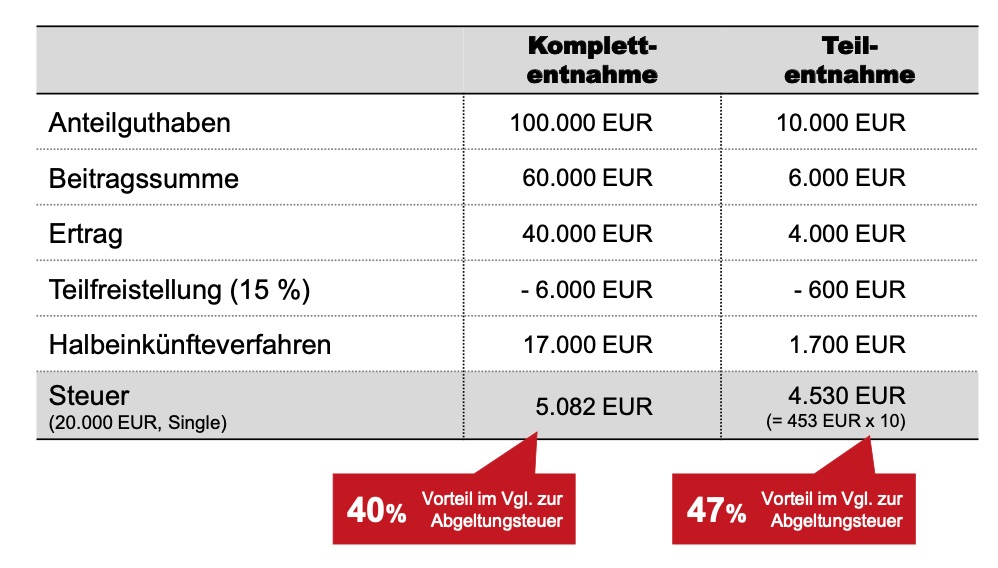

Durch Teilentnahmen können Sie Ihre Steuerlast optimieren

Wird die Entnahme auf mehrere Jahre verteilt, so können damit der Spitzensteuersatz und die Gesamtbelastung gesenkt werden.

Hinweis: Voraussetzung für das Halbeinkünfteverfahren sind 12 Jahre Laufzeit und Alter 62 bei Auszahlung.

Bei der im Mantel der Versicherung entfallenden Abgeltungsteuer können die jährlichen Ausschüttungen über die Laufzeit wachsen ehe die Besteuerung bei Entnahme greift. Der Zinseszinseffekt wird somit gegenüber normalen Fondssparern voll ausgeschöpft. Zudem ist die Auszahlung im Rentenalter steuerlich begünstigt.

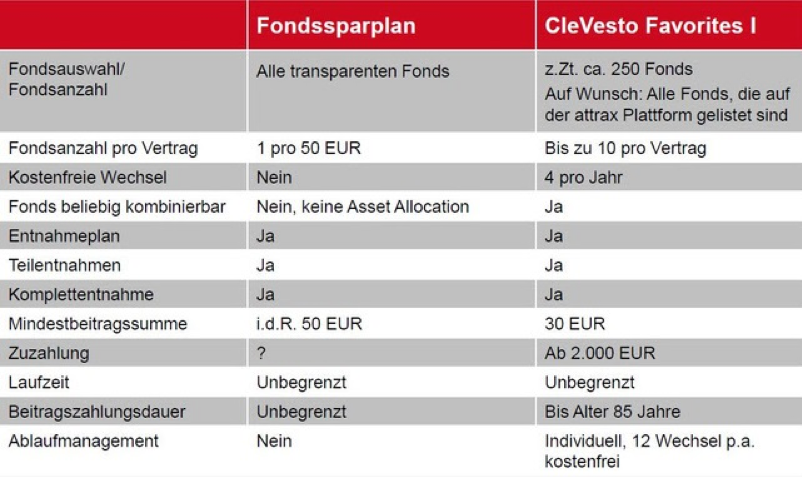

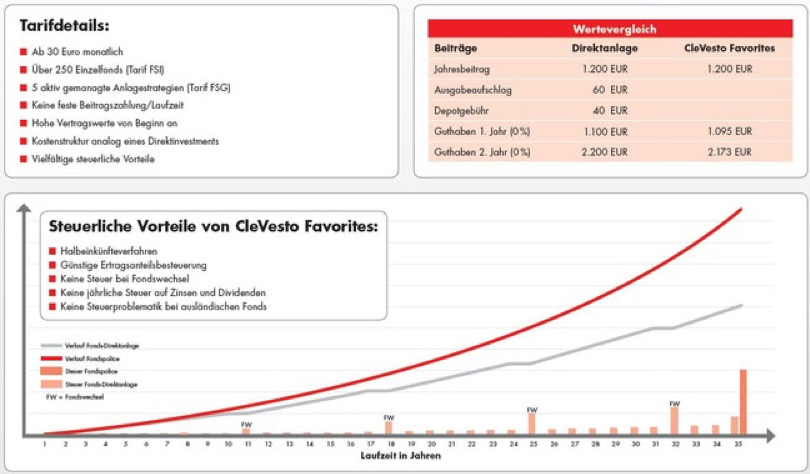

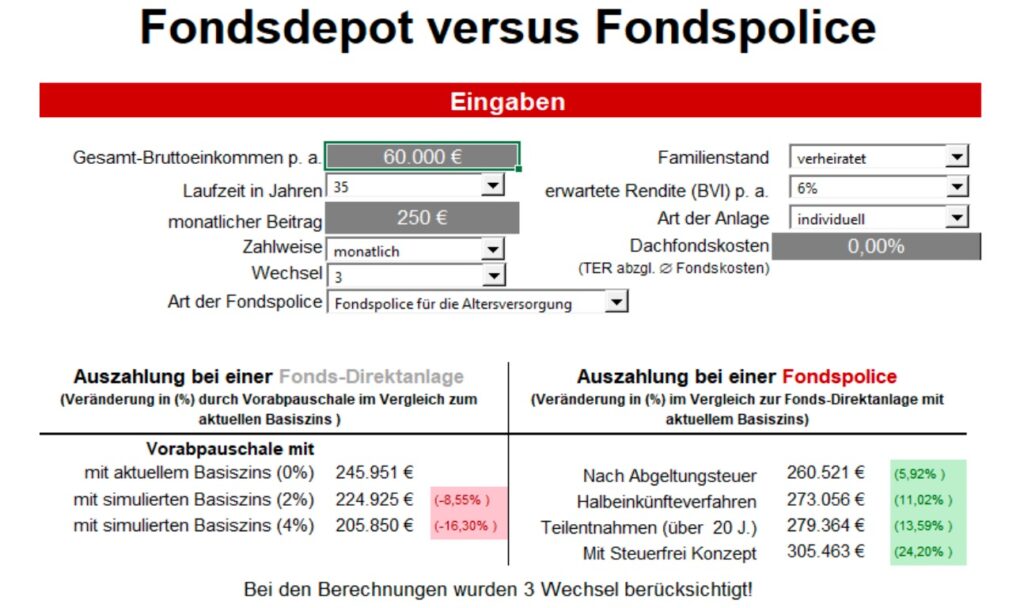

Anhand der folgenden Tabelle können Sie zwischen einem normalen Fondsdepot (Fondssparplan) und dem Fondsangebot des Versicherers (hier: Heveltia CleVesto Favorites) vergleichen:

Im Vergleich zeigt sich, dass bei einer langen Laufzeit und ständiger Verfügbarkeit die flexible Fondspolice renditestärker als die Direktanlage ist.

Vorabpauschale nicht vergessen

Ein weiterer Grund für den Vorteil der Fondspolice ist, dass viele Anleger beim Direktinvestment vergessen, dass seit dem Jahr 2018 durch die Einführung vom Investmentsteuerreformgesetz eine Vorabpauschale bezahlt werden muss.

Hier ein Vergleich über eine spezielle Software von einer Fondspolice zu einem Fondssparplan als Direktanlage:

Geringe Volatilität ist kontraproduktiv für Sparpläne

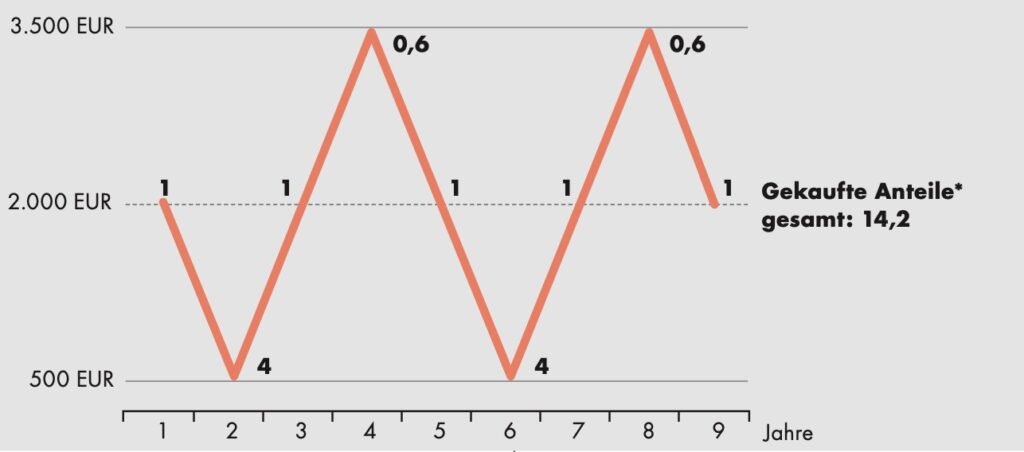

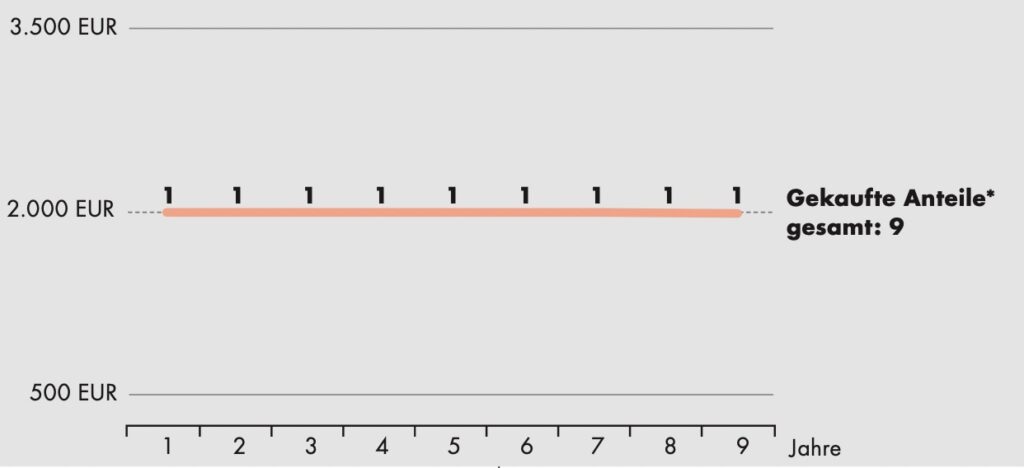

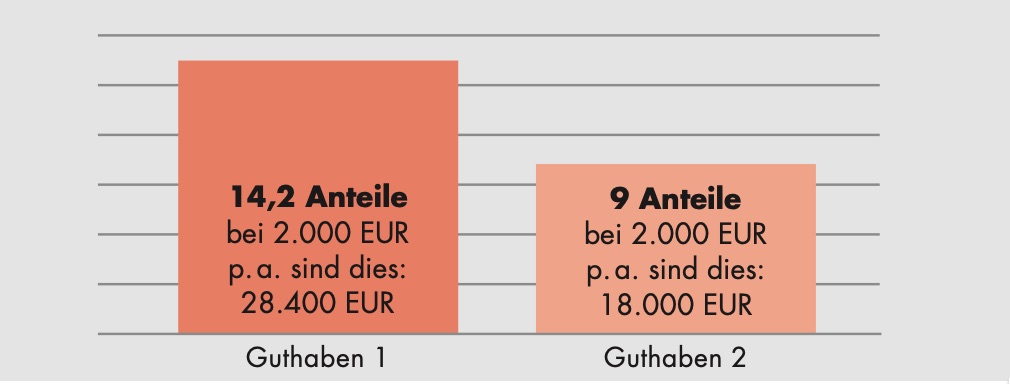

Ein häufiger Denkfehler von Anlegern ist, dass die Volatilität des Marktes schlecht für den Sparplan ist.

Die Deutschen fürchten die Abwärtsbewegungen am Markt. Diese schematische Skizze zeigt deutlich, dass gerade Kursrückgänge gute Einstiegskurse bieten. Durch fallende Kurse kann der Kunde bei Sparplänen mit dem Cost-Average-Effekt punkten und den Durchschnitts-Kaufpreis für die Fondsanteile senken.

Kursverlauf 1: Mit hoher Volatilität

*bei ratierlicher Besparung

Kursverlauf 2: Ohne Volatilität

*bei ratierlicher Besparung

Geringe Volatilität ist kontraproduktiv

Langfristige Sparpläne benötigen eine (hohe) Volatilität der Börse, um günstige Einstiegskurse zu erhalten. Bei Sparplänen ist eine niedrige oder nicht vorhandene Volatilität kontraproduktiv, da gerade die guten Kaufmomente (fallende Börse) fehlen.

Fazit

Sollten Sie den Abschluss von einem Fondssparplan in Erwägung ziehen, sehen Sie sich unbedingt die fondsgebundene Police von der Helvetia im Tarif CleVesto Favorites an (bei Laufzeiten von 15/20 Jahren und länger lohnt sich der Tarif CleVesto Select mehr, weil Sie am Ende eine höhere Beteiligung an den Überschüssen erhalten).

Bisher wurde der normale Fondssparplan bzw. die Direktanlage der Anlage über eine fondsgebundene Versicherung vorgezogen, da die Kosten für Fonds und dem Versicherungsmantel meist die Rendite schmälerten. Doch ist jetzt am Beispiel der hier aufgeführten Fondspolice der Versicherungsgesellschaft Helvetia eindeutig zu sehen, dass der Fondssparplan im Versicherungsmantel nicht nur erhebliche steuerliche Vorteile beinhaltet, sondern auch mit durchaus kostengünstigen Angeboten eine renditestarke Alternative darstellen kann, weil es eben viele Vorteile über den Versicherungsmantel gibt.

Wichtig ist hierbei noch zu erwähnen, dass niemand weiss, wie zukünftig die Erträge aus Aktien bzw. Investmentfonds versteuert werden. Hierzu gab es in den vergangenen Jahren div. Änderungen (2009 Einführung der Abgeltungssteuer, 2018 Einführung vom Investmentsteuergesetz) und eigentlich immer zum Nachteil der Anleger. Beim Abschluss eines Fondssparplans im Versicherungsmantel sichern Sie sich die Steuervorteile, weil diese i.d.R. erhalten bleiben bei der Einführung von einem neuen Gesetz, da es in der Vergangenheit immer einen Bestandsschutz gab (siehe 2005 die Einführung vom Alterseinkünftegesetz, Lebensversicherungen mit Abschluss bis 2004 sind heute noch steuerfrei).

Es empfiehlt sich jedoch stets mehrere Optionen von Kapitalanlagen zu kombinieren, da es in der Investmentwelt diverse Anlagemöglichkeiten gibt, die nicht alle von Versicherungsgesellschaften abgedeckt werden können.

Wenn Sie mehr über die Vor- und Nachteile bzw. Unterschiede von einer fondsgebundenen Rentenversicherung vs. ETF-Sparplan wissen wollen, haben wir hier den passenden Beitrag für Sie: ETF Rentenversicherung oder ETF-Depot – der Vergleich

Bei der Helvetia handelt es sich um ein Schweizer Traditionsunternehmen, welches im Hinblick auf eine als Beispiel mögliche Eurokrise und die allgemeine Investitionsunsicherheit für Sie als Anleger durchaus von Bedeutung sein kann.

Rechtlicher Hinweis: Zu dieser Rentenversicherung gibt es Basisinformationsblätter gemäß der Verordnung (EU) Nr.

Weitere Artikel auf meinen Blog

Passend zu diesem Thema, empfehle ich Ihnen das Thema “Erben und/oder Schenken”.

Der Beitrag beleuchtet die Bedeutung von Finanzberatung im Kontext von Erbschaften und Schenkungen angesichts des demografischen Wandels.

Durch konkrete Beispiele wie fondsgebundene Rentenversicherungen und steuerfreie Fondspolicen wird verdeutlicht, wie Finanzberater dabei helfen können, Vermögen optimal zu übertragen und steuerliche Vorteile zu nutzen. Die Kernaussage lautet, dass eine professionelle Finanzberatung entscheidend ist, um finanzielle Ziele zu erreichen und die finanzielle Zukunft für Erben und Erblasser zu sichern.